Обзор USDA апрель 2022. Основные моменты

Производство сои в Китае резко упадет в 2021/22 году

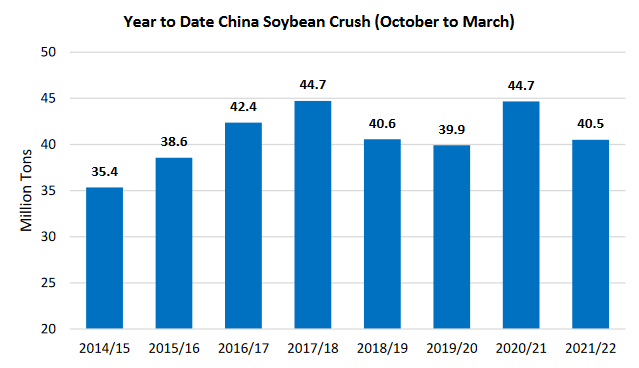

В первом полугодии переработка сои в Китае замедлилась до уровней, невиданных со времен вспышек африканской чумы свиней (АЧС) в 2018/19 и 2019/20 годах. В течение первой половины 2021/22 года резкий рост цен на корма и низкие цены на мясо привели к снижению уровня переработки сои сообщает oilworld.ru со ссылкой USDA.

Китай сосредоточился на восстановлении своих поголовий свиней после прекращения АЧС. Однако быстрое восстановление свиноводческой отрасли Китая опередило внутренний спрос на свинину, в то время как поставки других видов мяса росли, что привело к снижению цен на свинину на фоне высоких цен на корма.

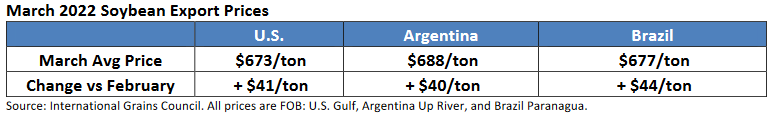

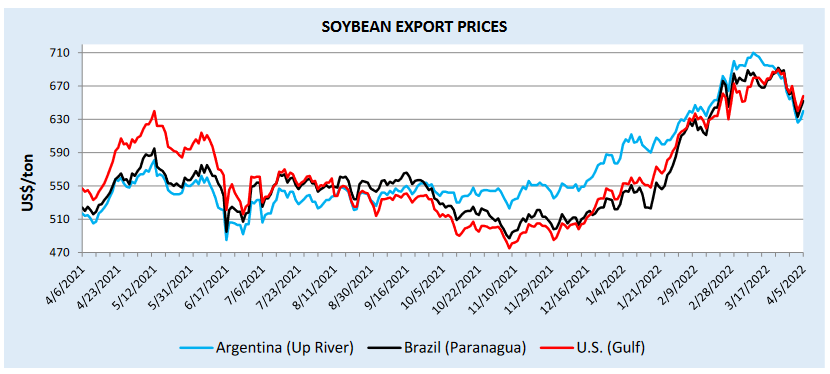

Засуха в Южной Америке привела к сокращению мировых экспортных поставок сои и росту цен. В марте экспортные цены на сою в Аргентине и США достигли двухдесятилетних максимумов, а цены в Бразилии достигли 10-летних максимумов. Хотя повышенные цены на корма способствуют быстрому переходу на более дешевые кормовые ингредиенты, такие как рис и бобовые, соевый шрот по-прежнему будет важной частью кормовых рационов.

Ожидается, что цены на сою останутся высокими до конца 2021/22 года, поскольку мировые поставки ограничены. Если высокие затраты на корма и низкие цены на мясо сохранятся, производство останется слабым.

ОСОБЕННОСТИ РЫНКА

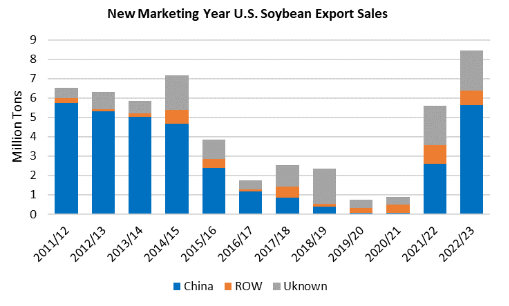

Экспортные продажи сои из США резко возрастут в следующем маркетинговом году. Экспортные продажи сои в США в следующем маркетинговом году (2022/23 МГ) находятся на 11-летнем максимуме по состоянию на 31 марта 2022 года. Китай доминирует в продажах сои в США в 2022/23 году, составив почти 70 процентов от общего объема продаж нового урожая.

Цены на соевые бобы нового урожая (Ноябрьский фьючерсный контракт) на 12 процентов ниже, чем соя текущего урожая (майский контракт). Поскольку текущие цены на урожай остаются более высокими, покупатели с большими запасами и замедляющимся спросом на корма, такие как Китай, могут подождать новый урожай в США что снизит спрос. Импорт сои в Китай на 2021/22 год сокращен на 3,0 млн тонн. Аналогичным образом, поставки из Южной Америки ограничены, поскольку экспорт сои продолжает сокращаться третий месяц подряд.

Индия переходит на соевое и рапсовое масло для удовлетворения спроса на продукты питания

Индия является вторым по величине потребителем растительного масла в мире и, по прогнозам, в 2021/22 году будет потреблять 21,8 миллиона тонн. Однако Индия сильно зависит от импорта для удовлетворения внутреннего спроса, поскольку за последние 5 лет на импорт приходилось около двух третей потребления продуктов питания. В обычный год пальмовое масло (40 процентов) и подсолнечное масло (11 процентов) составляют более половины потребления растительных масел в Индии. Однако за последние 4 месяца совокупный прогноз импорта пальмового и подсолнечного масла был снижен почти на 1,5 млн тонн на которое повлияли высокие цены на пищевое масло, рост внутреннего производства рапса, ограничительная политика Индонезии в отношении торговли пальмовым маслом и перебои в торговле подсолнечным маслом в результате конфликта в Украине.

Чтобы удовлетворить спрос на продукты питания, Индия закупает соевое масло самыми высокими темпами с 2015/16 года, когда разочаровывающий урожай рапса в предыдущем сезоне привел к увеличению импорта. За первые 5 месяцев 2021/22 года поставки из Аргентины, Бразилии и Соединенных Штатов выросли почти 30 процентов по сравнению с аналогичным периодом прошлого года. Бразилия и Соединенные Штаты наблюдали самый большой скачок в экспорте соевого масла в Индию. Фактически, за последние 4 месяца Соединенные Штаты отправили в Индию больше соевого масла, чем за предыдущие 8 лет вместе взятых. Аналогичным образом, из Бразилии экспорт соевого масла в Индию с октября 2021 по февраль 2022 года в 10 раз больше, чем за аналогичный период прошлого года, и является рекордным для этого периода.

Кроме того, Индия, вероятно, будет в большей степени зависеть от рапсового масла в 2021/22 году, чем в предыдущие годы. Индия уже начала собирать рекордный урожай рапса. Как правило, новый урожай продается отечественным переработчикам в марте и апреле, и полученное в результате масло почти полностью потребляется внутри страны в пищу. В результате рекордного урожая Индия, по прогнозам, произведет дополнительно 800 000 тонн рапсового масла, что позволит помочь компенсировать сокращение импорта подсолнечного масла и пальмового масла.

Импорт соевого масла, вероятно, замедлится, поскольку производство рапса растет, и полученное в результате рапсовое масло попадает на полки магазинов. Однако, если фермеры будут неохотно продавать свои запасы рапса, чтобы продержаться при более высоких ценах поэтому, сильный импорт соевого масла может сохраниться в ближайшие месяцы.

ПРОГНОЗ НА 2021/22 ГОД

Мировое производство масличных культур незначительно снизилось, поскольку засуха в Южной Америке продолжает снижать производство сои четвертый месяц подряд, более чем компенсируя небольшой рост производства пальмовых плодов в Индонезии и Малайзии сообщает oilworld.ru со ссылкой USDA.. Мировая торговля сокращается из-за снижения экспорта сои из Бразилия, Парагвая, России и Украины, а также сократили поставки семян подсолнечника из России, Казахстана и Украины. Эти изменения более чем компенсировали рост экспорта сои из США. Мировой спрос снижается из-за снижения переработки сои в Китае и Парагвае, несмотря на рост в Бразилии. Снижение переработки подсолнечника в Украине более чем компенсирует рост в Аргентине и ЕС. Мировые конечные запасы увеличиваются за счет увеличения запасов подсолнечника в Украине и увеличения запасов сои в Бразилии и России, что более чем компенсирует снижение запасов сои в Аргентине и США.

Мировое производство шрота незначительно сокращается в соответствии с сокращением производства. Мировая торговля шротом незначительно снизилась, так как сокращение поставок подсолнечного шрота из Украины более чем компенсировало частичный рост цен на другие шрота. Торговля соевым шротом в целом практически не изменилась при значительном росте бразильского экспорта это в основном компенсируется снижением товарооборота между Китаем, ЕС, США и Украиной. Мировые конечные запасы немного выросли на фоне увеличения поставок сои из ЕС, индонезийского пальмового ядра и шрота из семян подсолнечника.

Мировое производство растительного масла частично увеличилось из-за роста производства пальмового масла в Индонезии и Малайзии, что более чем компенсирует падение производства подсолнечного масла в Украине и соевого масла в Китае. Мировой импорт снижается из-за сокращения экспорта подсолнечного масла из Украины и России. Мировые конечные запасы растительного масла выросли на 8 процентов по сравнению с прошлым месяцем на более крупных рынках Индонезии пальмового масла и России подсолнечного масла.

Прогнозируемая средняя сезонная фермерская цена на соевые бобы в США не изменилась и составляет 13,25 доллара за бушель.

Цены на сою выросли в марте, при этом среднемесячные цены достигли многолетних максимумов в Соединенных Штатах, Аргентине и Бразилии. Затяжные последствия засухи в Южной Америке плюс события в Черноморском регионе были основными факторами. Цены достигли пика в середине марта и снизились, поскольку рынки приспособились к ослаблению спроса из-за более высоких цен и замедления производства в Китае.

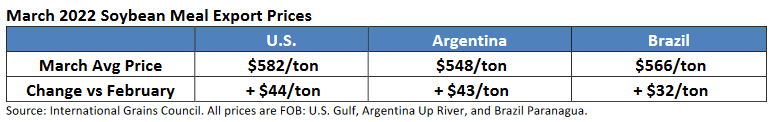

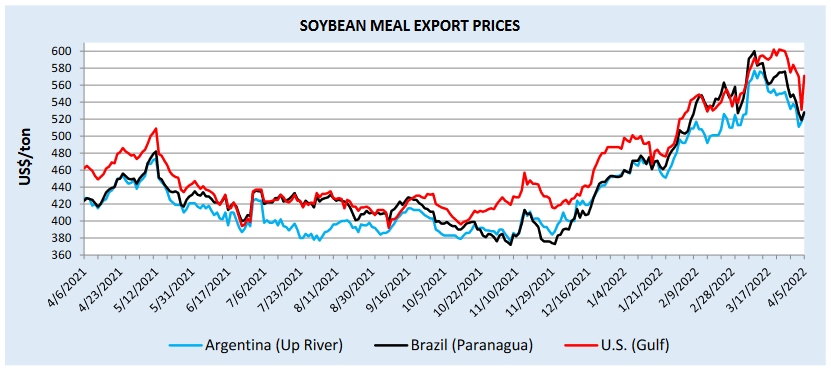

Цены на соевый шрот достигли 8-10-летних максимумов, что отражает более высокие цены на сою и ожидаемый высокий спрос на фоне ограниченных поставок подсолнечного шрота. Цены снизились в начале апреля, так как цены на сою упали, а высокий спрос на нефть способствовал дисконтированию для увеличения поставок.

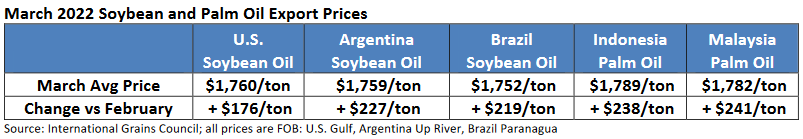

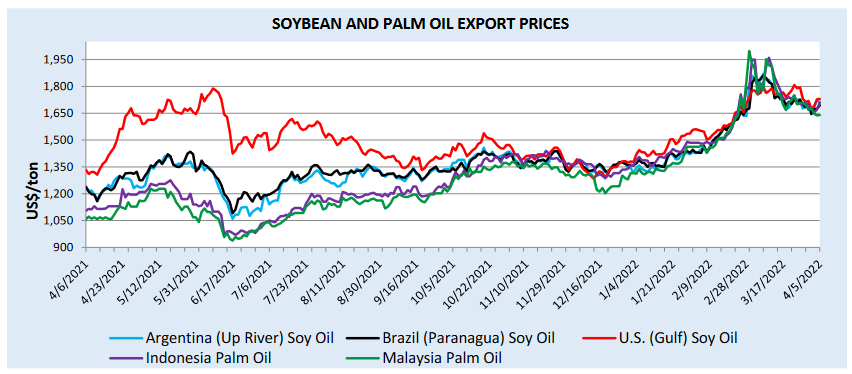

Средние мартовские цены на сою и пальмовое масло достигли 20-летних рекордных максимумов. Растущее сокращение мировых поставок растительного масла, рост цен на сою и события в Украине способствовали росту цен. Цены снизились после пика в начале марта, поскольку рынок стремится восстановить утраченный спрос сообщает oilworld.ru со ссылкой USDA.

Все цифры и балансы доступны по ссылкам

Производство, Растительные масла, РОССИЯ. Прогноз на 2021/22 год. Апрель 2022

Производство, Растительные масла, УКРАИНА. Прогноз на 2021/22 год. Апрель 2022

Конечные запасы, Растительные масла, Все страны. Прогноз на 2021/22 год. Апрель 2022

Конечные запасы, Масличные, Все страны. Прогноз на 2021/22 год. Апрель 2022

Конечные запасы, Шрот, Все страны. Прогноз на 2021/22 год. Апрель 2022

Полные тексты обзоров прикреплены ниже.

Cotton: World Markets and Trade

World Production, Markets, and Trade Report

Grain: World Markets and Trade

Oilseeds: World Markets and Trade

Телеграм-канал: https://t.me/zolnews

Телеграм-канал: https://t.me/zolnews