Обзор USDA февраль 2022. Соя и растительные масла. Основные моменты

Производство сои в Южной Америке может снизится. Снижение производства ограничит объемы предложений и вызовет рост цен.

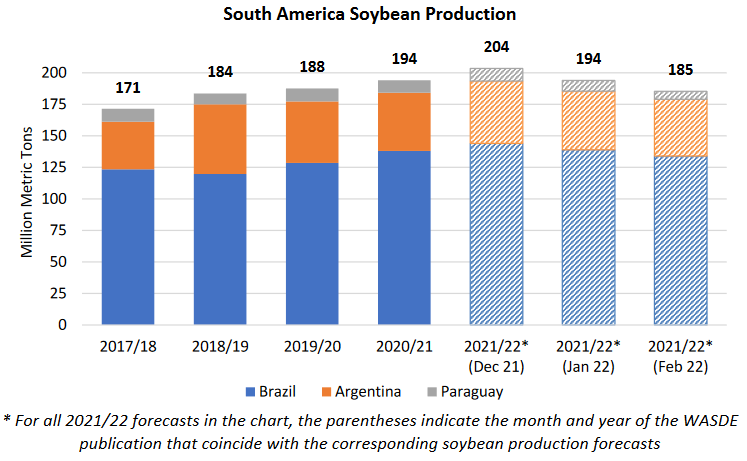

Сухая погода в Южной Америке за последние 2 месяца значительно снизила прогнозируемую урожайность сои и сократила производство. В первом прогнозе Министерства сельского хозяйства США, опубликованном в мае 2021 года, совокупный общий урожай сои 2021/22 года в Бразилии, Аргентине и Парагвае был рекордным, но сейчас прогнозируется, что он будет наименьшим с 2018/19 года сообщает oilworld.ru со ссылкой на USDA

С декабря 2021 года прогноз производство сои в этих трех странах сократился более чем на 18 миллионов тонн: на 7 процентов в Бразилии, на 9 процентов в Аргентине и на 37 процентов в Парагвае.

В случае реализации прогноза, это значительное сокращение урожая южноамериканской сои, вероятно, значительно сократит мировую торговлю. В общей сложности экспорт сои из Южной Америке в этом месяце сократился почти на 6 миллионов тонн, а производство сократилось более чем на 2 миллиона тонн. В Бразилии ожидается, что сокращение производства окажет большее влияние на экспортный рынок, чем на внутренний. В Парагвае прогнозируется сокращение как экспорта, так и импорта примерно на 1 миллион тонн. Поставки в Аргентину сокращаются как из-за снижения производства, так и из-за меньшего импорта из Парагвая, что приводит к снижению экспорта и переработки.

Аналогичным образом, ожидается, что мировой импорт сои в 2021/22 году больше не будет рекордным, и впервые в этом цикле прогнозирования прогнозируется рост мирового потребления соевого шрота ниже 2 процентов.

В условиях сокращения поставок, поддерживающего более высокие цены, потребители, скорее всего, будут импортировать меньше соевых бобов и компенсировать меньшие поставки за счет сокращения запасов и потребления соевого шрота или замены его другими белковыми продуктами.

Наряду с сокращением торговли соей и шротом цены на сою подскочили в ответ на меньший урожай в Южной Америке и прогнозируемые ограниченные запасы. 7 февраля экспортные цены на сою взлетели до почти десятилетних максимумов до 640 долларов США/тонна FOB Аргентина (Вверх по реке) и 627 долларов США за тонну FOB Бразилия (Паранагуа).

С момента выпуска предыдущего обзора в декабре 2021 года, экспортные цены на сою подскочили на 17 процентов в Аргентине и 22 процента в Бразилии. Значительная часть этого роста цен обусловлена ожидаемыми ограниченными запасами сои в Аргентине и Бразилии в конце сентября 2022 года, которые, по прогнозам, будут 8‐летним минимумом, на уровне 45 миллионов тонн в совокупности.

Изменение динамики рынка сои в Южной Америке может оказать положительное влияние на экспорт предстоящего урожая сои из США. В ответ на рост цен на сою в Южной Америке экспортные цены на сою в США выросли на 25 процентов по сравнению с декабрьским WASDE. Кроме того, ограниченные запасы в Южной Америке в начале сезона сбора урожая в США и пикового сезона экспорта сои в октябре 2022 года могут привести к увеличению экспорта из США. Например, прогнозируется, что конечные запасы в Бразилии в сентябре 2022 года будут всего на 2 миллиона тонн больше, чем 2 года назад, что совпало с рекордными темпами экспорта соевых бобов из США в начале 2020/21 маркетингового года. Предполагая, что спрос на импорт в Китае и на других ключевых рынках в этом году практически не изменится, экспорт сои из США в 2022/23 году, похоже, выиграет как от ограниченных экспортных поставок в Южную Америку, так и от высоких цен сообщает oilworld.ru со ссылкой на USDA.

ОСОБЕННОСТЬ РЫНКА

Контракт на импорт сои в Китай

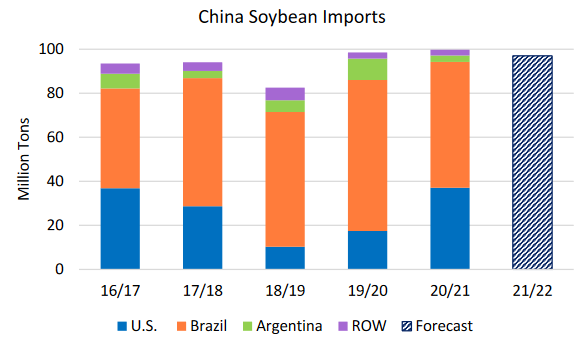

Импорт сои в Китай в 2021/22 маркетинговом году, по прогнозам в этом месяце, снизится на 3,0 млн тонн до 97,0 миллион тонн. С октября по декабрь импорт сократился на 13 процентов по сравнению с предыдущим годом. Темпы переработки сои замедлились с октября 2021 года, поскольку маржа сокращается, а перерабатывающим предприятиям мешают высокие затраты на сырье и низкий спрос на корма. Аналогичным образом, переработчики сои в Китае, по прогнозам, сократят объемы переработки на 3,0 млн тонн по сравнению с январским прогнозом.

ПРОГНОЗ НА 2021/22 ГОД

Мировое производство масличных культур снизилось в этом месяце, так как неблагоприятные погодные условия снижают производство сои в Южной Америке второй месяц подряд более чем компенсирует рост производства рапса в Индии. Мировая торговля снижается из-за ослабления спроса со стороны Китая и Египта. Экспорт из Бразилии, Парагвай и Аргентина снижены. Мировое производство снизилось в основном из-за снижения производства сои в Китае,

Аргентина и Парагвай более чем компенсируют более высокие цены на рапс в Индии и сою в США. Мировые конечные запасы снижаются из-за снижения производства сои в Бразилии, Соединенных Штатах и Аргентине.

Мировое производство шрота снижается к январю, снижение производства соевого шрота более чем компенсирует рост производства рапсового шрота.

Мировая торговля шротом немного снизилась. Низкий экспорт соевого шрота из Аргентины и Парагвая частично компенсируется увеличением экспорта соевого шрота из США.

Запасы в основном не изменились.

Мировое производство растительного масла незначительно снизилось, так как более низкое производство соевого масла более чем компенсирует незначительный рост производства рапсового масла. Торговля растительным маслом снижается из-за снижения поставок пальмового масла из Индонезии, поскольку высокие цены продолжают препятствовать экспорту. Конечные запасы в целом практически не изменились, так как увеличение запасов пальмового масла в Индонезии в значительной степени компенсируется снижением запасов пальмового и соевого масла в Индии и Китае.

Прогнозируемая средняя сезонная фермерская цена на соевые бобы в США вырастет на 40 центов до 13,00 доллара за бушель сообщает oilworld.ru со ссылкой на USDA.

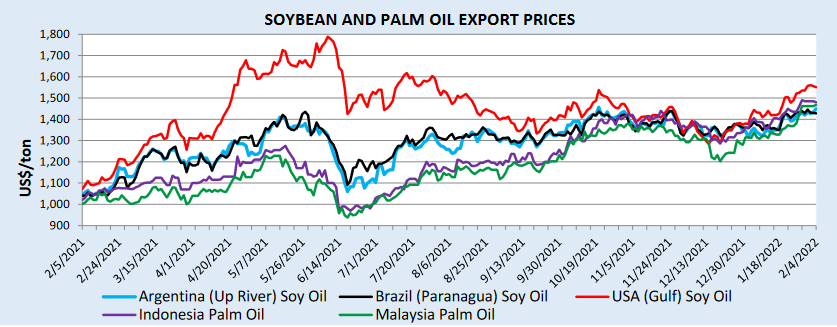

Цены на сою выросли в январе из-за неблагоприятной погоды в Южной Америке, которая снижает перспективы сбора урожая. Рост цен на сою в США превысил рост цен в Южной Америке. Большая часть прироста после январского WASDE пришлась на последнюю неделю января и продолжалась до начала февраля. С января по 4 февраля цены в США выросли на 9 процентов, в Бразилии - на 12 процентов, а в Аргентине - на 7 процентов.

Цены на соевый шрот выросли в январе, что отражает более высокие цены на сою. Цены достигли пика в начале января и резко упали к концу месяца, так как цены на соевое масло выросли; однако цены выросли в начале февраля на фоне повышения цен на сою.

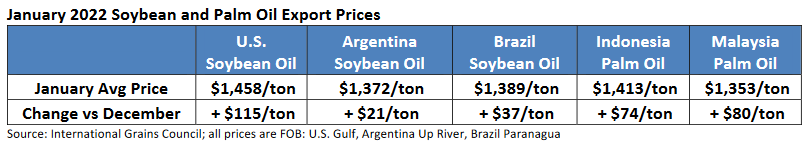

Цены на соевое и пальмовое масло изменили тенденцию в январе, более чем компенсировав потери, наблюдавшиеся в декабре. Ограниченные мировые поставки растительного масла в сочетании с ростом цен на сою способствовали росту цен.

Все цифры и балансы доступны по ссылкам

Производство, Растительные масла, РОССИЯ. Прогноз на 2021/22 год. Февраль 2022

Производство, Растительные масла, УКРАИНА. Прогноз на 2021/22 год. Февраль 2022

Конечные запасы, Растительные масла, Все страны. Прогноз на 2021/22 год. Февраль 2022

Конечные запасы, Масличные, Все страны. Прогноз на 2021/22 год. Февраль 2022

Конечные запасы, Шрот, Все страны. Прогноз на 2021/22 год. Февраль 2022

Полные тексты обзоров прикреплены ниже.

Cotton: World Markets and Trade

World Production, Markets, and Trade Report

Grain: World Markets and Trade

Oilseeds: World Markets and Trade

Телеграм-канал: https://t.me/zolnews

Телеграм-канал: https://t.me/zolnews