Обзор USDA октябрь 2022. Основные моменты

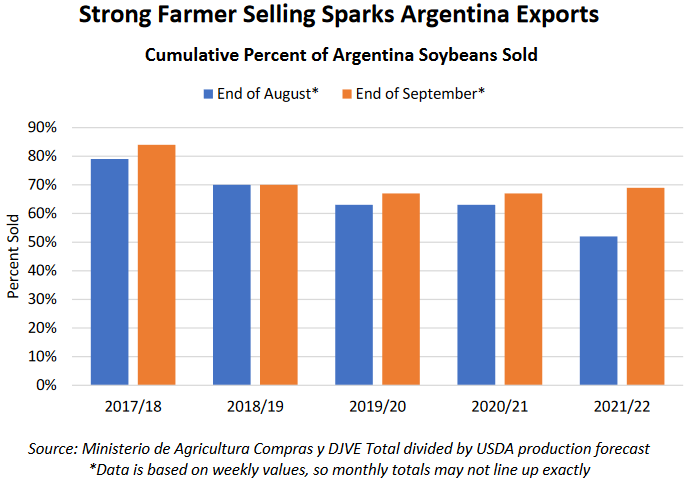

Из-за большого расхождения между официальным обменным курсом и рыночным, усугубленного высокой инфляцией, до конца августа, фермеры Аргентины продавали соевые бобы 2021/22 самыми медленными темпами более чем за десятилетие. В попытке стимулировать продажи фермерских товаров, увеличить экспорт и пополнить резервы центрального банка, правительство Аргентины предложило в сентябре более выгодный обменный курс в размере 200 песо за доллар США по сравнению с предыдущим официальным обменным курсом в 139 песо за доллар США.

В результате в сентябре продажи сои аргентинскими фермерами резко возросли. По данным Буэнос-Айресской биржи в сентябре, фермеры продали более 16 миллионов тонн соевых бобов, или 37 процентов от общего прогнозируемого урожая аргентинской сои в 2021/22 годах. Некоторая часть этого тоннажа сведет на нет продажи, которые произошли бы в период с октября по январь, поскольку фермеры, которые намеревались продавать позже в этом году, воспользовались благоприятным обменным курсом, сообщает oilworld.ru со ссылкой на USDA.

2022/23 (октябрь-сентябрь)

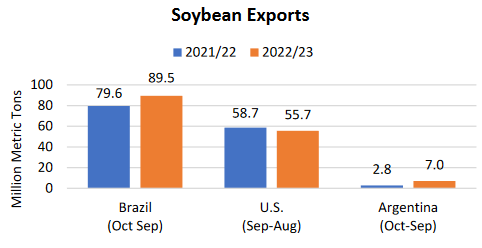

Прогноз экспорта Аргентины в этом месяце вырос на 2,3 млн тонн до 7,0 млн. Если это будет реализовано, Аргентина снова станет третьим по величине экспортером сои в мире после отставания от Канады, Уругвая и Парагвая в последние годы. Ожидается, что значительный экспорт сои снизит имеющиеся запасы для экспорта сырья и продуктов переработки в октябре-сентябре текущего года. Однако, несмотря на пересмотр в сторону понижения в этом месяце, по прогнозам, урожай по-прежнему будет расти в 2022/23.

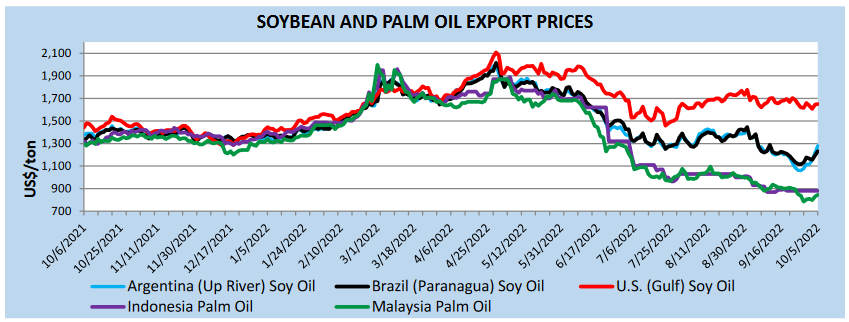

Переработка сои в Аргентине, вероятно, останется медленной до сбора урожая 2022/23 года из-за нехватки поставок и более низкой рентабельности переработки, поскольку резкое падение цен на пальмовое масло привело к снижению мировых цен на растительное масло. С момента своего пика в конце апреля экспортные цены на южноамериканское соевое масло упали более чем на треть. Тем не менее, переаботка должна восстановиться за счет поставок и маржи позже в течение маркетингового года и с лихвой компенсировать медленный старт.

Ожидается, что увеличение экспорта аргентинской сои в последние месяцы 2022 года также повлияет на глобальный прогноз по сое в сезоне 2022/23.

В этом месяце, прогноз экспорта сои из Бразилии в сезона 2022/23 (октябрь-сентябрь) увеличивается только на 500 000 тонн из-за конкуренции со стороны Аргентины, несмотря на увеличение производства на 3 миллиона тонн. Кроме того, прогноз экспорта США в 2022/23 году сократился более чем на 1 млн тонн из-за усиления конкуренции со стороны Аргентины и Бразилии, сообщает oilworld.ru со ссылкой на USDA.

ОСОБЕННОСТИ РЫНКА

Экспорт пальмового масла из Индонезии в 2021/22 МГ сократился из-за торговой политики

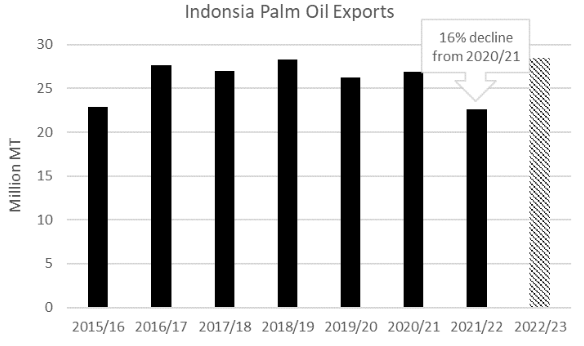

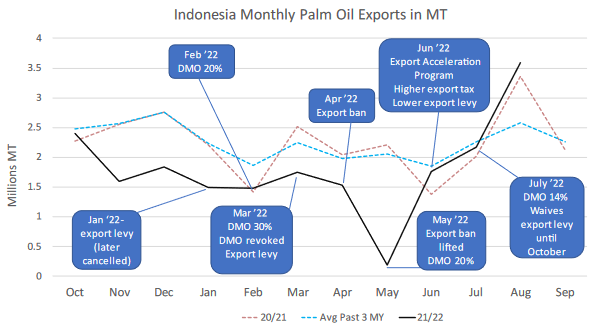

Пересмотр политики Индонезии в области экспорта пальмового масла в 2022 году привел к снижению общего объема экспорта в 2021/22 маркетинговом году, который в настоящее время оценивается в 22,65 млн тонн, что является самым низким уровнем с 2015/16 года. Правительство Индонезии начало вводить меры по ограничению экспорта в январе 2022 года в ответ на высокие внутренние цены на растительное масло. Эта политика сначала включала экспортные сборы для субсидирования растительного масла, прежде чем перейти к политике обязательств на внутреннем рынке (DMO) в феврале 2022 года.

Экспортеры пальмового масла должны были продавать 20 процентов запланированного экспорта на внутренний рынок, но они выросли до 30 процентов в марте. Эта политика была отменена в марте и заменена экспортным сбором, финансирующим субсидию на растительное масло. В апреле экспортная политика изменилась на полный запрет, в результате чего поставки в мае упали до 183 000 тонн. Что составило падение на 2 миллиона тонн от нормальных/средних объемов экспорта.

Запрет на экспорт был снят в конце мая и заменен политикой DMO в размере 20 процентов. В следующем месяце была реализована Программа ускорения экспорта, в рамках которой экспортеры могли платить 200 долларов за тонну, чтобы обойти DMO. Кроме того, был повышен экспортный налог и снижен сбор, в результате чего поставки восстановились до уровней, соответствующих средним историческим показателям. К июлю DMO был снижен до 14 процентов, а экспортный сбор временно отменен до конца августа в ответ на низкие внутренние цены на растительное масло.

Освобождение от экспортного сбора было продлено до конца октября 2022 года. Объемы экспорта положительно отреагировали на эту относительную стабильность в политике, достигнув в августе 5-летнего месячного максимума. Недавнее возобновление экспорта пальмового масла из Индонезии привело к снижению мировых цен на пальмовое масло и увеличению скидки на пальмовое и соевое масло до рекордных уровней, что принесло некоторое облегчение мировым рынкам растительных масел. Ожидается, что в новом 2022/23 маркетинговом году, начинающемся в октябре, поставки пальмового масла вырастут до 28,5 млн тонн при условии отсутствия новых запретов на экспорт, сообщает oilworld.ru со ссылкой на USDA.

ОБЗОР 2022/23

Прогноз мирового производства масличных культур на 2022/23 год повышен почти на 2 миллиона тонн до 647 миллионов, что отражает увеличение урожаи сои в Бразилии и рапса в ЕС и более чем компенсируют снижение урожая сои в США и рапса в Канаде. Торговля масличными культурами будет немного выше только за счет увеличения экспорта сои из Аргентины и Бразилии, что, частично компенсируется снижением экспорта сои из США и Парагвая.

Глобальная переработка немного выросла из-за роста в Бразилии, переработки сои в Китае и рапса в ЕС.

Общие мировые запасы масличных культур выросли в основном на более высоких запасах сои в Бразилии. Мировое производство и потребление шрота и растительного масла выросли в соответствии с изменения в производстве и переработке масличных культур.

Прогнозируемая средняя сезонная цена на сою в США снизилась от 35 центов до 14 долларов за бушель.

ОБЗОР 2021/22

Мировое производство масличных культур в 2021/22 году немного увеличилось до 605 миллионов тонн, по сое в Бразилии, США и Уругвае. Торговля масличными культурами частично выросла благодаря увеличению экспорта сои из Аргентины и Уругвая. Глобальные конечные запасы масличных культур выросли из-за вывоза сои из США, Бразилии и Аргентины. Производство шрота растет, но мировая торговля почти не изменилась, так как экспорт соевого шрота из Бразилии и Парагвая увеличился. Экспорт рапсового шрота из Индии компенсировал более низкий экспорт соевого шрота из Аргентины. Увеличивается потребление пищи незначительно. Мировая торговля растительным маслом сокращается, в первую очередь из-за снижения экспорта пальмового масла из Индонезии и Малайзии. Среднесезонная фермерская цена на соевые бобы в США не изменилась и составляет 13,30 долл. США за бушель.

ЭКСПОРТНЫЕ ЦЕНЫ

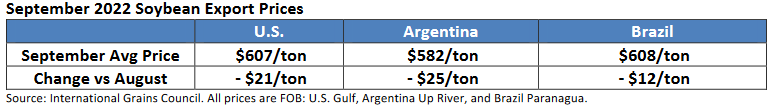

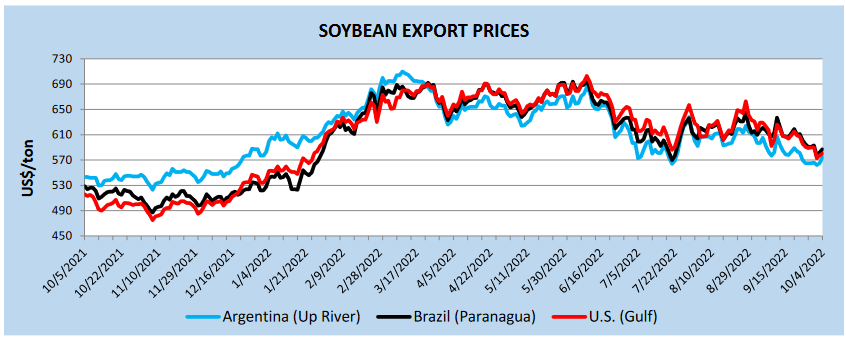

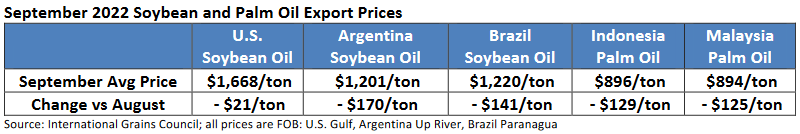

Средние цены на сою для основных экспортеров немного снизились в сентябре по сравнению с предыдущим месяцем. Увеличение экспорта Аргентины в ответ на временное стимулирование экспорта правительством по льготному обменному курсу "соевый доллар" оказало понижательное давление на весь рынок сои. Кроме того, продолжающееся укрепление доллара США и более высокие, чем ожидалось, запасы сои, опубликованные NASS в отчете о запасах и мелких зернах, оказали дальнейшее понижательное давление на цены.

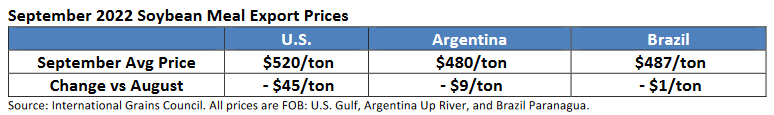

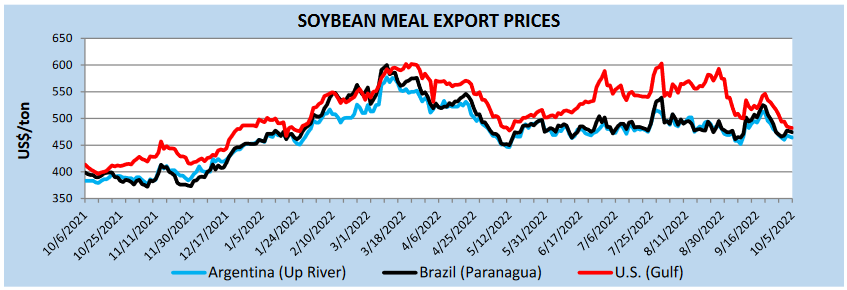

Премии на соевый шрот в США по сравнению с Южной Америкой снизились в сентябре. Среднемесячные цены на соевый шрот в США снизились на фоне сильного укрепления американской валюты, снижения цен на сою и увеличения Аргентина экспортирует сою. Для сравнения, цены в Южной Америке были стабильными.

Внутренний спрос на соевое масло для производства биодизельного топлива продолжал поддерживать цены в США, которые упали не так резко, как южноамериканское соевое масло, подавленное падением мировых цен на растительное масло. Цены на пальмовое масло продолжили тенденцию к снижению с рекордно высоких значений в начале этого года, что связано с корректировками экспортной политики Индонезии. Среднемесячные цены на пальмовое масло в этом месяце упали до самого низкого уровня с ноября 2020 года, сохранив скидку к другим растительным маслам.

Балансы

Производство, Растительные масла, РОССИЯ. Прогноз на 2022/23 год. Октябрь 2022

Производство, Растительные масла, УКРАИНА. Прогноз на 2022/23 год. Октябрь 2022

Конечные запасы, Растительные масла, Все страны. Прогноз на 2022/23 год. Октябрь 2022

Конечные запасы, Масличные, Все страны. Прогноз на 2022/23 год. Октябрь 2022

Конечные запасы, Шрот, Все страны. Прогноз на 2022/23 год. Октябрь 2022

Производство, Подсолнечник, Все страны. Прогноз на 2022/23 год. Октябрь 2022

Полные тексты обзоров прикреплены ниже.

Oilseeds: World Markets and Trade

Cotton: World Markets and Trade

World Production, Markets, and Trade Report

Grain: World Markets and Trade

Телеграм-канал: https://t.me/zolnews

Телеграм-канал: https://t.me/zolnews