С июня 2021 года в России на растущем рынке были введены плавающие экспортные пошлины на зерно. Они стали проблемой в регулировании рынка, при которой сезон 2021/2022 закончился снижением отгрузок зерновой продукции на 11,2 млн т, или 24%, по отношению к прошлому сезону.

Урожай 2022 года превысил 155 млн т в бункерном весе и принес немало проблем растениеводам. Рекорды даются нелегко, и главная расплата за них — уменьшение экономической эффективности. Сам по себе высокий сбор всегда вызывал существенное снижение цены или даже обвал, что и произошло в прошлом году.

ПРОБЛЕМЫ И ПОСЛЕДСТВИЯ

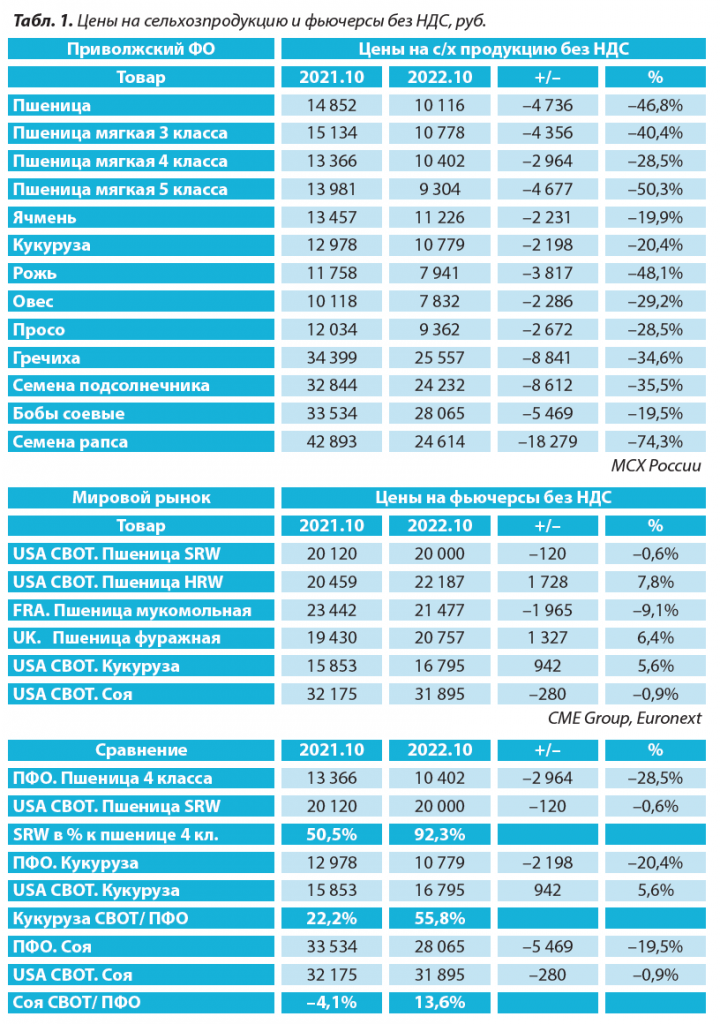

Уменьшение стоимости тонны продукции в Поволжье в октябре 2022 года к тому же месяцу 2021 года составило от 20 до 74% по всему списку зерновых и масличных. В итоге фермер в районе Чикаго штата Иллинойс мог в октябре прошлого года продать пшеницу на 92% дороже своего коллеги из российского региона, кукурузу — на 56%. Только по сое рынок понес наименьшие потери, поскольку ориентирован на внутренний спрос.

Урожай зерновых составил около 180% от внутреннего потребления. При этом противоречивую позицию заняло Министерство сельского хозяйства РФ. Оно долго не желало фиксировать рекордный сбор и, соответственно, не видело проблем и последствий таких объемов. Только по факту ведомство было вынуждено признать урожай зерна в 150 млн т. В последние десятилетия в таких ситуациях обычно начинались государственные интервенции. Так, в сезоне 2008/2009 было закуплено 9,6 млн т, хотя валовый сбор в 108 млн т значительно уступал полученному в прошлом году объему. В 2021/2022 сельхозгоду по аналогии необходимо было отправлять в резерв около 14 млн т. Однако государство сочло достаточным увеличить интервенционные закупки только с 1,5 до 3 млн т.

ПОВЫШЕНИЕ РАСХОДОВ

Сложившаяся ситуация беспрецедентна, поскольку рекордный сбор зерновых и масличных совпал с определенными неблагоприятными факторами. Один из них — серьезное увеличение затрат на производство сельскохозяйственной продукции по причине глобальной инфляции, другой — экспортная пошлина на вывоз зерна, подсолнечника, рапса, сои. Кроме того, рубль укрепился до некомфортного уровня для производственного сектора страны, возросли логистические расходы на внутренние перевозки, фрахт и страховку, прибавились дополнительные сборы с новых присоединенных областей. Также отмечаются вялые темпы экспорта. Государство выдало 20 млрд рублей субсидий, то есть по 2000 руб/т на 10 млн т, из изъятых через экспортные пошлины 362 млрд рублей и посчитало данные меры достаточными. Более того, заместитель председателя Правительства РФ не видит предпосылок для закупки в интервенционный фонд свыше 3 млн т, хотя зерновой рынок переполнен из-за перепроизводства и в условиях санкций следует наращивать мощности резерва.

Маховик инфляции широкомасштабно был запущен в 2021 году во всем мире и не мог обойти отечественное сельское хозяйство. Наибольшую долю в структуре прямых затрат, не считая оплаты труда, в растениеводстве занимают минеральные удобрения, СЗР, семена, ГСМ и запчасти. По данным фермеров, за два года повышение цен на средства защиты растений составило 70–135%, удобрения — 50–110%, дизтопливо — 19%, комплектующие — 35–65%. В сфере семян сильный прирост отмечается по импортным позициям. Так, по кукурузе и отдельным гибридам подсолнечника он достигает 104%.

Обозначенные явления привели к существенному увеличению издержек на производство сельхозкультур — на 25–35% в сравнении с цифрами 2021 года. Ситуация осложняется тем, что расходы на прошлый год формировались в значительной мере в 2021 году и даже на некоторых переходящих затратах 2020 года, когда производственная инфляция еще не проявлялась так резко. В планы под урожай 2023 года текущее повышение цен уже войдет более полно, что обусловит дальнейшее расширение затратной части и себестоимости.

ИЗМЕНИТЬ КУРС

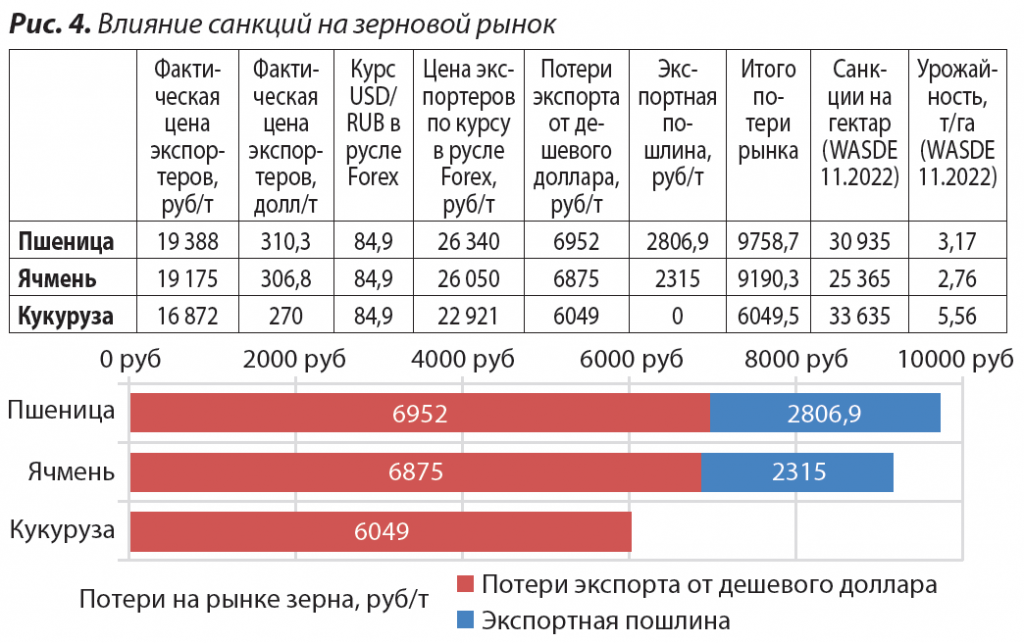

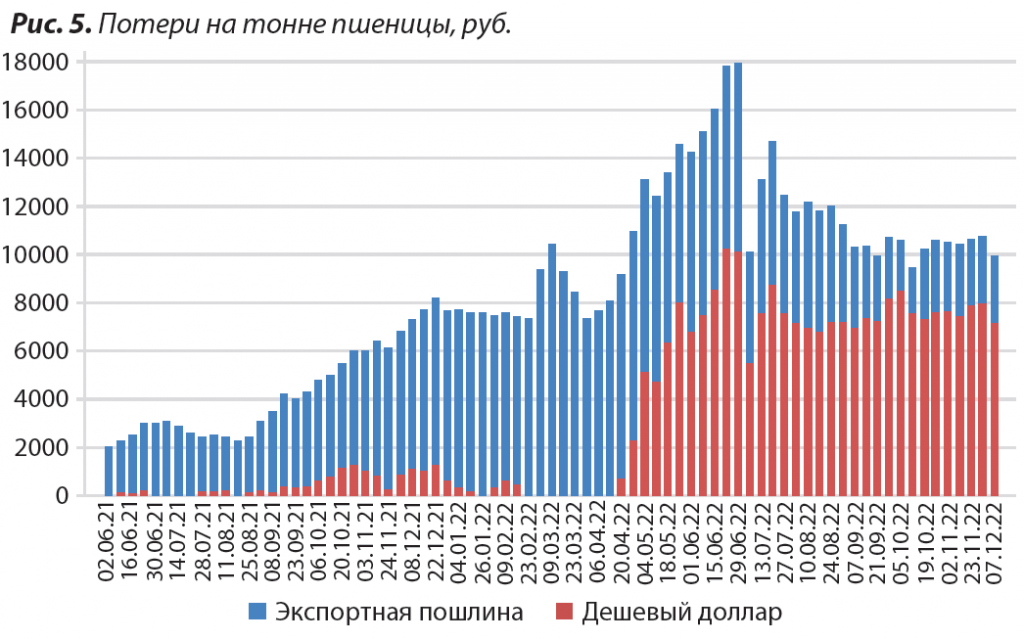

Экспортная пошлина на зерновые сначала была введена в размере 25 евро/т, затем стала 50 евро/т и окончательно утвердилась 2 июня 2021 года в виде плавающей величины в зависимости от цены реализации на FOB. В тот период в растениеводстве действительно наблюдалась значительная прибыль и требовалась стабилизация цен на зерно для российских животноводов и мукомолов в пределах 15–16 тыс. руб/т, в том числе НДС. Экспортная пошлина с данной целью справилась и позволила существенно пополнить государственный бюджет. Однако любой денежный сбор или нормативный акт хорошо работает и выполняет поставленную задачу только при определенных условиях. Изменения исходных данных рождают необходимость отмены или корректировки первоначально установленных показателей. В этом заключаются мудрость государственного подхода при регулировании рынка и ответственность власти, если она начинает вмешиваться в рыночные процессы. Ситуация в зерновой отрасли в корне изменилась, что хорошо прослеживалось уже с осени 2021 года, когда возросли цены на минеральные удобрения, СЗР, тракторы и комбайны. В совокупности с рекордным урожаем, укреплением рубля, увеличением затрат на логистику и другими ранее обозначенными факторами это снизило доходность в растениеводстве до минимума, а у кого-то — до убыточности. Рынок изменил курс. Экспортные пошлины из меры регулирования превратились в кошелек. Сейчас необходимо включить механизмы помощи аграриям и стабилизировать цену для них на уровне 14–16 тыс. руб/т. В таких сложных для отрасли условиях экспортную пошлину нужно отменять или хотя бы повышать цену отсечения на 5000–6000 руб/т, так как производственная инфляция в виде увеличения затрат на гектар и дополнительные логистические расходы соответствуют данным значениям.

ДЕШЕВАЯ ВАЛЮТА

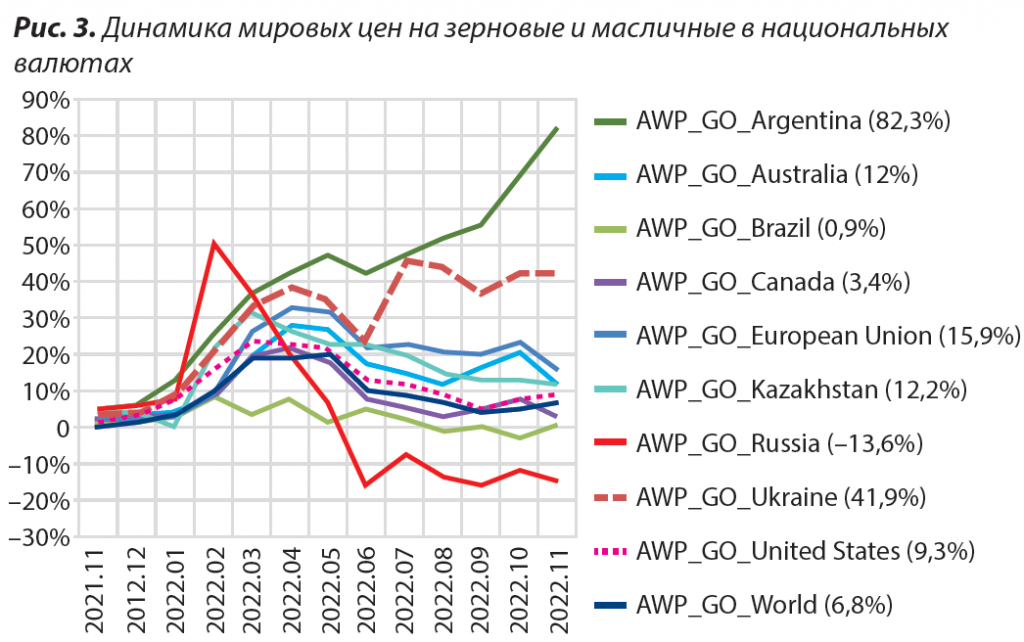

В конце июня 2022 года экспортная пошлина на пшеницу достигала 146,1 долл/т и при урожайности в Краснодарском крае около 7 т/га составляла 1000 долл/га. После перехода на расчет в рублях этот сбор стал снижаться из-за укрепления российской денежной единицы, но убытки аграриев остались прежними, поскольку дешевый доллар привел к потере конкурентоспособности отечественного экспорта. Мировые цены на зерновые и масличные в рублях за октябрь — ноябрь 2022 года оказались снижены на 13,6% из-за девальвации американской валюты в России, тогда как в евро возросли на 15,9%, в тенге — на 12,2%. Дешевый доллар подрывает конкурентоспособность зернового экспорта гораздо больше, чем экспортные пошлины.

Американская валюта в России регулируется политикой, но аграрный сектор не может за бесценок продавать урожай. Ранее пара доллар/рубль двигалась в русле индекса первой денежной единицы к корзине аграрных валют, но она вышла из этого тренда, зафиксировав наихудшие условия для отечественной продукции с начала сезона среди других экспортеров. Доллар в России должен стоить 85 рублей, а не 60 рублей. Такое положение ударяет по всей экспортной производственной сфере России. Дешевые ресурсы из-за низкой цены на доллар отсутствуют, поскольку инфляция в долларовой системе координат и проблемы логистики серьезно увеличили их стоимость.

МАСЛИЧНЫЙ СЕГМЕНТ

Похожая ситуация складывается с экспортной пошлиной на семена подсолнечника. Под благими намерениями отправлять все сырье на отечественные маслозаводы переработчики пролоббировали пошлину в 50% на данную продукцию. При нормальной конкуренции среди перерабатывающих предприятий такое решение обоснованно, но, конечно, не до запретительного уровня. Однако при рекордном сборе масличных в 28 млн т и отсутствии конкуренции экспортная пошлина является средством установки цен для аграриев. Данный факт легко просматривается при анализе стоимости масла в семенах подсолнечника, свидетельствующем о состоянии конкуренции за продукцию среди производителей. С 2014 по 2022 год этот показатель находился в интервале 1,8–2,5, а сегодня возрос до трех. Цифра доказывает, что маслопереработчики не хотят платить за сырье достаточную цену, а так как выбор отсутствует, аграрии безальтернативно продадут товар по той величине, какую установят покупатели.

Экспортная пошлина на масло подсолнечное также ограничивает растениеводство, только не напрямую, а опосредованно — через маслоперерабатывающие компании. Плавающая величина была принята 1 сентября 2021 года как механизм стабилизации стоимости данной продукции в условиях бурного роста на уровне до 110 руб/л в рознице и не более 95 тыс. руб/т при отгрузке с маслоэкстракционных заводов для российского потребителя. Сейчас в результате обвала мировых цен на масло и значительного укрепления рубля экспортная пошлина не взимается и, соответственно, не давит на рынок маслосемян подсолнечника. Однако все может быстро измениться, поэтому разумно поднять рублевую цену отсечения в 82,5 руб/кг до 100 руб/кг по тем же причинам, что и для зерна. Тем самым снизится потенциал вымывания финансовых средств из аграрного сектора. В экспортной пошлине на подсолнечный шрот также требуется повышение цены отсечения, как и по ячменю, кукурузе.

В сезоне 2022 года воронежские аграрии говорили о рынке подсолнечника: «Ни цены, ни урожая». Сложная уборка из-за дождей и снега привела к отставанию жатвы к 25 ноября на 2,3 млн га и 2,1 млн т. При этом 2 ноября компания «СовЭкон» опустила индекс подсолнечника до 20,975 тыс. руб/т EXW с НДС. Данная цена ниже пика 2008 года, когда дизтопливо стоило 22,5 руб/т, а сегодня — 55,5 руб/т. Так работает монополия на нерегулируемом рыночном пространстве. Информация о договорной прибавочной стоимости, загрузке отечественной перерабатывающей отрасли становится ширмой для желания заработать на ситуации. В этом случае необходимо отменить заградительную экспортную пошлину на масличные в объеме 50% и вернуть прежний сбор в размере 6,5%.

НЕОБХОДИМЫЕ УСЛОВИЯ

Одним из серьезных факторов снижения цен на сельхозпродукцию стало повышение логистических затрат на железнодорожные перевозки на 52%, автомобильные — на 80%. Международные перемещения также повлекли за собой существенные дополнительные расходы в силу политических решений. Так, фрахт судна увеличился на 50–100%, страховка возросла в разы. Все это ложится на плечи производителей. Дотация железнодорожных тарифов на перевозку зерна, отмена и корректировка экспортной пошлины на зерновые и масличные однозначно скажутся на масштабах вывоза. При этом объем экспортного потенциала составляет 62–65 млн т без учета продукции с новых территорий, и он разрушительно будет давить на рынок в следующем сезоне ввиду гигантских переходящих остатков.

Сложнейшая экономическая ситуация ударит по смежным отраслям. Сначала она отразится на производителях сельхозоборудования, тракторов и комбайнов, чья продукция уже возросла в стоимости на 40–100%, затем — на результатах 2023 года, потому что экономия аграриев на удобрениях, СЗР, семенах и новых машинах в конечном счете повлияет на урожай и, соответственно, потребителей. Ситуация действительно беспрецедентная, ведь такой диспаритет цен между сельхозпродукцией, ресурсами и услугами давно не наблюдался, однако регулятор этого не видит. Дальнейший путь на автопилоте экспортных пошлин грозит катастрофой аграрного производства: рынок давно поменял курс.

Стабильный рост экспорта является необходимым условием развития отрасли растениеводства, поскольку численность населения России слишком мала для отечественной пашни. На государственном уровне нужно прикладывать все необходимые как политические, так и экономические усилия для стимулирования внешней торговли. В связи с этим не очень понятна позиция Министерства сельского хозяйства РФ, выраженная в ограничении объема экспорта зерна квотами, в то время как вывоз, наоборот, важно поощрять всеми средствами, ведь необходимость в нем намного превышает наши физические возможности. Таким образом, действующая аграрная политика не может работать с урожаями на уровне 155 млн т. Отрасль вступает в период большого кризиса, поэтому сейчас как никогда важны понимание власти, ее мобилизация, чувство ответственности за происходящее.