Готовы ли российские предприятия к импортозамещению

Квотирование ввоза средств защиты растений (СЗР) — еще одна мера поддержки импортозамещения, но часто она не вызывает оптимизма у игроков рынка. Ряд экспертов считает ее излишней, а другие — уверены, что ограничения помогут развитию отечественного производства. Поле.рф поговорил и с аграриями, и с производителями агрохимии — и узнал, все ли пестициды сегодня заменимы и не приведет ли квотирование к росту цен.

Сколько квотировать в тоннах?

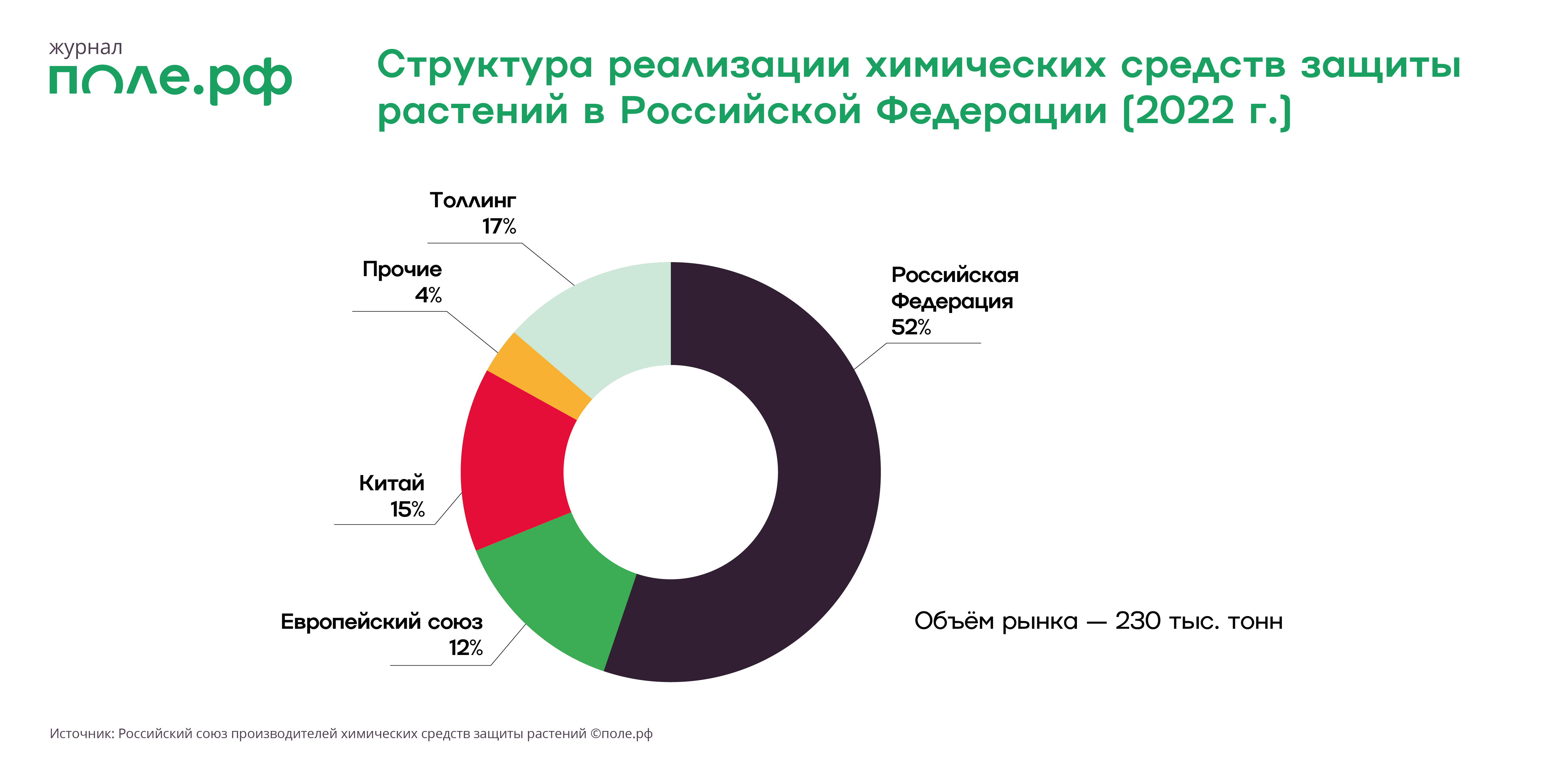

Обсуждать введение квот на ввоз СЗР зарубежного производства начали еще в первой половине 2023 года. В мае Совет Федерации рекомендовал правительству ввести квоты на импорт пестицидов, а в сентябре работу в этом направлении подтвердили в Минпромторге. В ведомстве озвучили параметры квоты: период действия — с 1 января по 30 июня 2024 года, объем — 15 тыс. тонн. По данным Российского союза производителей химических средств защиты растений, ежегодный объем импорта составляет порядка 65–70 тыс. тонн — это 30% от общего объема рынка пестицидов (230 тыс. тонн).

На растущем рынке

Исполнительный директор Российского Союза производителей химических средств защиты растений Владимир Алгинин говорит, что на российском рынке СЗР из года в год наблюдается сокращение импорта.

«Структура отечественного рынка ХСЗР демонстрирует сохранение тренда на переход все большего числа аграриев на российские средства защиты растений, 52% от всего потребления обеспечивают российские компании и 17% производится на мощностях российских компаний на толлинговых договорах», — привел статистику Алгинин.

По его словам, процесс локализации иностранных компаний на территории России идет полным ходом: строятся заводы, загружаются отечественные мощности на давальческом сырье. Уверенно развивается толлинг — переработка иностранного сырья с последующей передачей компании готовой продукции.

«Толлинг в нашей стране вырос с 5 тыс. тонн в 2018 году до 40 тыс. тонн в 2022 году. Иностранные компании переводят большое количество продуктов из собственного сырья и по собственным технологиям на российских мощностях, и данный тренд, по прогнозам экспертов, будет сохраняться», — рассказал поле.рф эксперт.

Он подчеркнул, что контрактация российских аграриев с отечественными производителями СЗР показывает положительную динамику, а по итогам года ожидается рост 5–10%.

Кроме того, активно развивается экспорт СЗР: российские компании представлены в 30 странах мира, еще в 25 странах планируется открыть филиалы отечественных производителей для защиты культур местных аграриев.

«Объем отгрузок за рубеж уже превысил 17 тыс. тонн и в среднесрочной перспективе, с учетом существенного перечня регистрируемых продуктов, будет увеличиваться. Так, например, 80% хлопка крупнейшего сельскохозяйственного рынка мира, Бразилии, обрабатывается препаратом отечественной компании, не имеющим аналогов в мире», — рассказал Алгинин.

Почва под квотированием

Среди аргументов в пользу ограничения ввоза импортных химикатов генеральный директор АО «Щелково-Агрохим» Салис Каракотов называет большую потенциальную емкость производственных мощностей компаний на рынке СЗР.

«В стране работают 10 производителей СЗР, и объемы их производства растут. Две из этих компаний, „Август“ и „Щелково-Агрохим“, производят уже по 40–50 тыс. тонн в год. Внутренняя потребность нашей страны — порядка 220 тыс. тонн. Суммарная мощность российских предприятий — 350 тыс. тонн, плюс мы вскоре введем в эксплуатацию еще одну производственную площадку, которая добавит к потенциальной производительности еще 20 тыс. тонн. Кроме того, 16 ноября будет запущен завод в Узбекистане, вследствие чего сократится экспорт, до сих пор составлявший заметную часть производства», — рассказал поле.рф эксперт.

По его словам, за последние 20 лет российские производители нарастили долю на отечественном рынке.

«От доли порядка 20% на рынке СЗР мы к сегодняшнему дню дошли до порядка 60% — я думаю, именно такими будут итоги текущего года, которые еще не подведены», — подчеркнул Каракотов.

Говоря о необходимости квотирования импорта, Каракотов оперирует двумя фактами: производство в России создает рабочие места и увеличивает налоговые отчисления в бюджет.

«Возникает вопрос: для кого нужно введение квотирование ввоза импортных СЗР? Для производителей или для страны в целом? Ответ — для страны. Например, потому что производство СЗР — это рабочие места. К примеру, штат на новом предприятии „Щелково-Агрохим“, что сейчас готовится к вводу — 100 человек. Второе — это налогообложение. Ведь по сути мы, внутренние производители, обязаны платить налогов в разы больше, чем иностранные компании. Они пользуются трансфертными ценами и показывают ноль прибыли. При ввозе СЗР они платят НДС, но часть его сторнируется (отменяется. — Прим. ред.) при получении НДС от продаж. Таким образом, налоговая польза от ввоза иностранных препаратов в несколько раз — я бы сказал, в 4 раза — ниже, чем от производства аналогичного объема СЗР в России», — отметил эксперт.

Владимир Алгинин согласен с тем, что идея квотирования соответствует интересам не только производителей СЗР, но и страны в целом как способ достижения целевых показателей по обеспечению 90% российских аграриев отечественными препаратами.

«В данном формате Россия реализует свое право по одностороннему введению квотирования сроком на 6 месяцев в объеме от 14 до 16 тыс. тонн (точная цифра сейчас формируется с учетом предложений наших аграриев и рынка)», — рассказал Алгинин.

При этом он подчеркивает, что никто не ограничивает иностранные компании в работе на российском рынке.

«Если иностранные компании хотят, чтобы любой их препарат присутствовал на рынке РФ в любом желаемом объеме — пусть приходят и работают на существующих мощностях, как это уже делается, или строят соответствующие мощности, благо что российское законодательство их не ограничивает, а, наоборот, помогает. Тем самым объем социальной ответственности, налоговых поступлений в бюджеты всех уровней будет значительно увеличен, и формат трансфертного ценообразования со стороны ряда иностранных компаний будет сведен к минимуму», — добавляет эксперт.

А все ли СЗР заменимы?

Зарубежные производители оптимизма российских компаний не разделяют. В компании BASF (один из крупнейших зарубежных игроков на мировом рынке пестицидов) на запрос журнала поле.рф ответили так: «Безусловным приоритетом для нас является удовлетворение потребности наших клиентов — российских сельхозтоваропроизводителей — в высокотехнологичных средствах защиты растений. Поэтому мы выступаем за рынок без искусственных ограничений и барьеров, способных подорвать эффективность АПК Российской Федерации».

В Минсельхозе РФ ранее подчеркивали, что не допустят ограничений на ввоз препаратов, не имеющих аналогов в России.

Угроза эффективности сельхозпроизводства является основным аргументом противников квотирования ввоза СЗР. В то же время производители уверены, что способны защитить урожай. Салис Каракотов подчеркивает, что в России выпускается порядка 700 наименований препаратов, и этот ассортимент закрывает потребности аграриев в защите культур, выращиваемых на территории России, практически на 99%.

«Дефицит может ощущаться только в нишевых культурах, таких как ягодные кустарники, овощи закрытого грунта и, возможно, некоторые овощи открытого грунта — например, для томатов нужен большой ассортимент СЗР, который тем не менее активно замещается в нашей стране. В общем, снижение объемов ввоза российские производители легко скомпенсируют», — уверен Каракотов.

Что думают хозяйства о квотировании СЗР?

Руководитель московской компании «Агроинвест» Андрей Голованов рассказал поле.рф, что при защите озимого рапса компания почти полностью отказалась от использования импортных СЗР, 100% гербицидных и инсектицидных обработок проводит отечественными препаратами.

«Лишь осенью мы работаем фунгицидом зарубежного производства, несмотря на то что стоит он дороже российских аналогов. Просто в данном случае цена ошибки очень высока — наша технологическая карта по озимому рапсу предполагает затраты порядка 40 тыс. рублей на гектар. Экономия 700 или даже 1000 рублей несопоставима с риском потери всходов», — подчеркнул он.

Никита Токмаков, фермер и агроблогер из Воронежской области, считает, что квотирование ввоза СЗР не станет серьезной проблемой для российского сельского хозяйства.

«На самом деле точечные негативные последствия ограничения ввоза возможны, хотя насколько они могут отразиться на урожайности, сказать сложно. Например, самые новые и самые современные препараты защищены патентами и производятся западными компаниями. Однако подавляющее большинство самых популярных препаратов выпускают и российские производители, так что серьезный проблемой для АПК ограничение ввоза зарубежных СЗР станет вряд ли», — сказал Токмаков.

Андрей Голованов отмечает, что даже в рамках типичной зарубежной (по происхождению) технологии выращивания российские СЗР вполне справляются с задачами:

«Рапс мы выращиваем по технологии Clearfield с российскими СЗР, и проблем нет. В принципе, российские производители добились успехов — у продуктов высокое и, что важно, стабильное качество, при этом они дешевле. Во всяком случае это касается крупных и известных компаний. Агрокомпании чаще и охотнее закупают именно российскую продукцию, потому что она хорошо себя показывает, а не потому, что есть какие-то ограничения на ввоз. Тем не менее риски недостаточной эффективности отдельных препаратов сбрасывать со счетов нельзя: если по рапсу у нас проблем с качеством продуктов, аналогичных импортным, нет, то в случае с другими культурами дело может обстоять иначе», — сказал глава «Агроинвеста».

Похожую точку зрения высказывают и другие представители агробизнеса. Кристина Романовская, руководитель ПХ «Лазаревское» из Тульской области, сказала поле.рф, что предприятие готово полностью перейти на отечественную продукцию.

«Наша работа не пострадает из-за квотирования импортных СЗР, так как есть отечественные и импортные дженерики, которые используют одно и то же действующее вещество китайского и индийского производства. Именно по этой причине мы готовы перейти на отечественные СЗР в любой момент. Урожайность не пострадает и перестроек не произойдет, поскольку мы будем использовать те же СЗР, что и сейчас. На данный момент у нас большая часть СЗР — отечественные, они нас полностью устраивают», — отметила Романовская.

Ценовой аспект

На конференции «Агроинвестор: PRO растениеводство» зампредседателя комитета по аграрной политике Госдумы Николай Гончаров говорил, что уже только на слухах о введении квот некоторые компании-производители подняли цены. Эти опасения разделяет руководитель «Агроинвеста» Андрей Голованов.

«Мне кажется, что любая ограничительная политика может привести к росту цен. Как минимум, это коснется импортных средств защиты растений. Сельхозпредприятия будут стараться создать запасы, и в короткое время опустошат рынок, что неизбежно вызовет ценовой всплеск. Тем более, что квотирование ввоза СЗР — это мера излишняя», — считает Голованов.

В свою очередь российские компании-производители в своих оценках оптимистичны. Салис Каракотов подчеркивает, что конкуренция на рынке СЗР довольно высокая, и она приводит к снижению цен на пестициды.

«Препараты в реализации 2023 года имели цену в среднем на 20% ниже, чем в 2022 году. Думаю, примерно этот же уровень цен сохранится и в 2024-м. А место выбывших более дорогих зарубежных препаратов займут более дешевые отечественные», — уверен он.

Той же точки зрения придерживается и Владимир Алгинин.

«Одно из базовых правил экономики гласит, что на высококонкурентном рынке при увеличении объемов производства удельные затраты на единицу продукции снижаются. А российский рынок является высококонкурентным — на нем работает свыше 50 игроков. Это рынок покупателя: когда покупатель говорит, что хочет защитить урожаи, к нему сразу выстраивается очередь минимум из 10–15 компаний, предлагающих свои продукты. Цены на рынке в одностороннем порядке никто не поднимает, так как сразу „выскочит“ из данной ниши по защите той или иной культуры. Цены формируются от стоимости сырья и при ее снижении аналитический и сбытовой блок компаний моментально их корректирует», — заключил эксперт.