Уходящий год для растениеводов не был простым. И если погода в этот раз большого влияния на результаты валовых сборов в основном не оказала, усложнили жизнь сельхозпроизводителям меры регулирования рынка — экспортные квота и пошлины, фиксация отпускных цен. Значительных изменений в севообороты большая часть предприятий пока не планирует, но оптимизма у них заметно поубавилось

Урожай масличных и зерновых в 2021 году «вполне хороший и достаточный для полного обеспечения потребностей внутреннего рынка» в продукции растениеводства, констатирует вице-президент Российского зернового союза (РЗС) Александр Корбут. «По зерновым он мог бы быть лучше, но неблагоприятные погодные условия этому не поспособствовали», — отмечает он.

Влияние погодных факторов

Полученный валовой сбор зерна позволяет полностью обеспечить внутренние потребности страны, соглашается с экспертом представитель Центра Агроаналитики Минсельхоза. Погода во многих регионах страны этим летом была хуже, чем в засушливых 2010-м и 2012-м, когда урожай зерновых культур падал до 61 млн т и 70,9 млн т соответственно. Однако результаты уборочной текущего года в схожих погодных условиях выглядят намного лучше, что связано со значительным развитием передовых агротехнологий в последние 10 лет. По состоянию на середину ноября было намолочено почти 123 млн т зерна в первоначальном весе, при этом около 4,5% площадей еще оставались неубранными.

На сбор повлияла гибель посевов озимой пшеницы в Центральной России, а также засуха в Татарстане, Башкортостане, Оренбургской и Саратовской областях, продолжает представитель Центра. Частично негативное влияние погодных условий в данных регионах было компенсировано ростом посевов и благоприятной погодой на Северном Кавказе и в Крыму, а также высоким производством в Сибири. Между тем, погибшие площади озимой пшеницы аграрии пересевали не только яровыми зерновыми, но также подсолнечником и рапсом. В результате посевы кукурузы увеличилась на 2,6%, ржи — на 6,3%, гороха — на 9,1%, гречихи — на 12,1%. А площади под подсолнечником и рапсом выросли соответственно на 13,7% и 18,4%, что обусловило близкий к рекордному сбор.

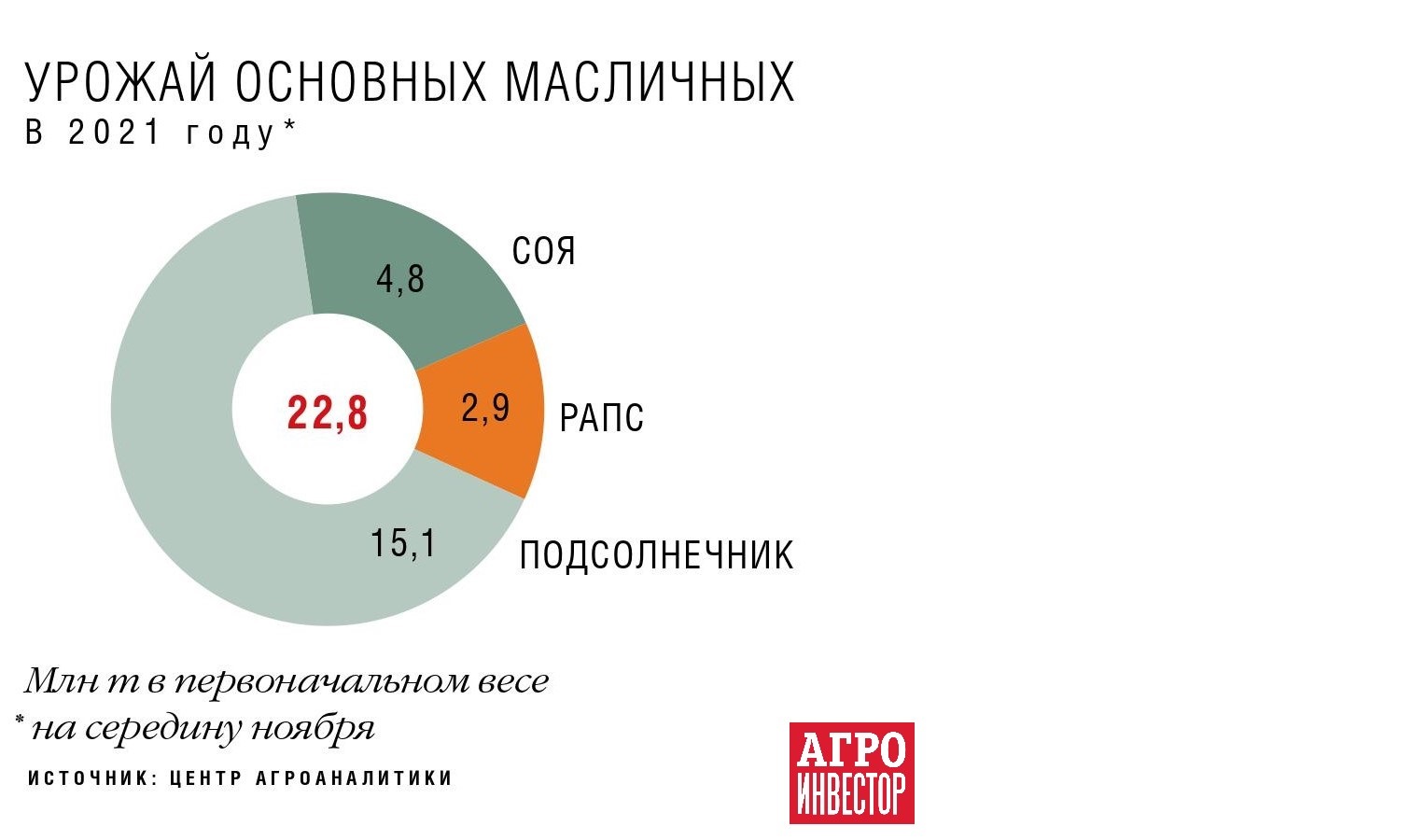

Институт конъюнктуры аграрного рынка (ИКАР) прогнозирует в этом году очередной рекорд по урожаю рапса и масличного льна, высокий сбор сои (несмотря на более ранние опасения), а также хорошее производство подсолнечника — 14,8 млн т в весе после доработки, что станет вторым результатом за всю историю России. Исполнительный директор Масложирового союза России (МЖСР) Михаил Мальцев оценивает урожай основных масличных как отличный. «Уже можно прогнозировать прибавку относительно прошлого года по подсолнечнику в 12% или в 1,8 млн т, по рапсу в 15% или в 0,5 млн т, по сое — почти на 9%», — уточняет он. В середине ноября оставалось убрать лишь 1,5% от засеянной подсолнечником площади, урожай в первоначально оприходованном весе составил 15,1 млн т. Соя и рапс были собраны с 97% площади, намолочено более 4,8 млн т и 2,95 млн т соответственно.

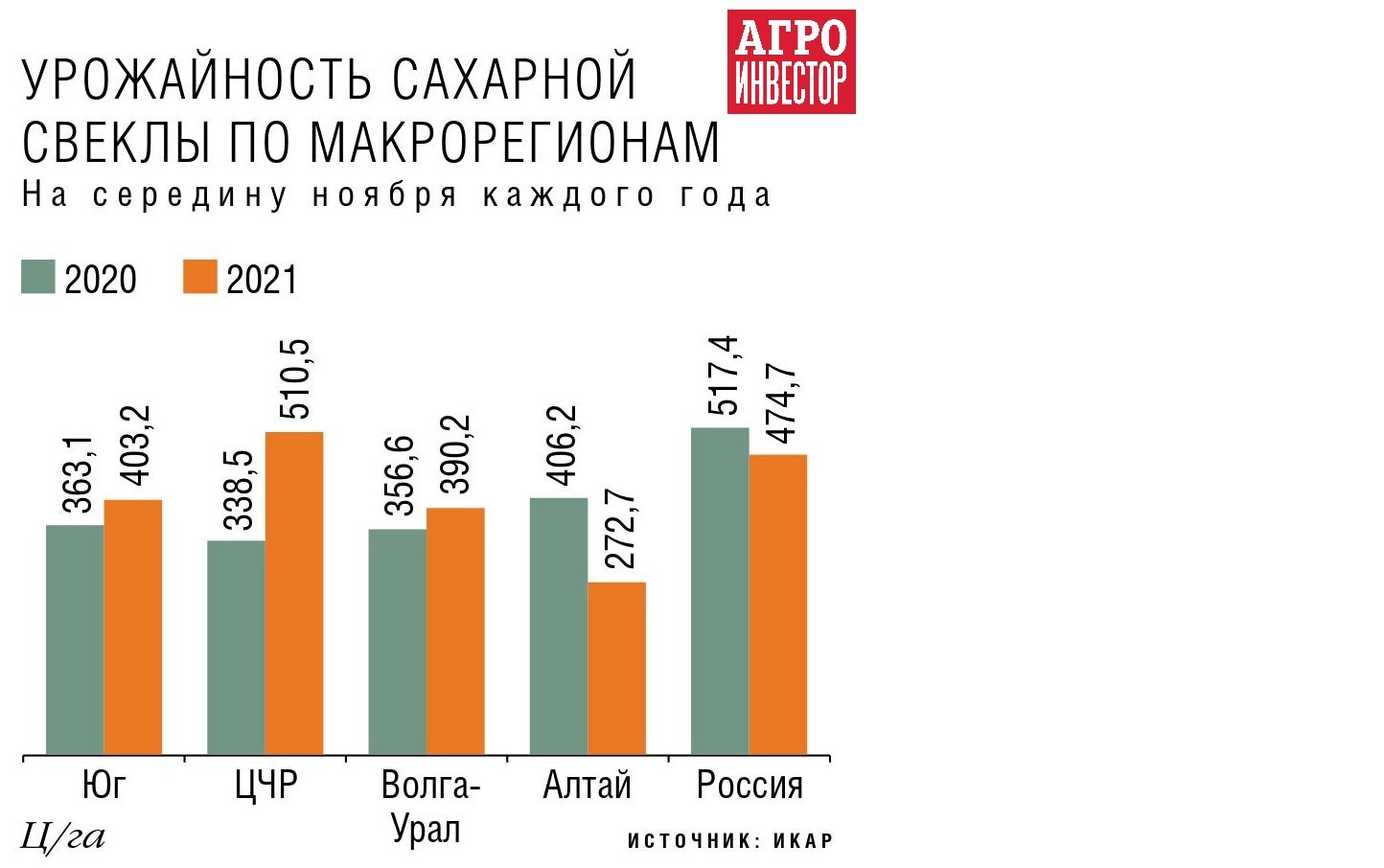

Природно-климатические условия уходящего года имели разнонаправленное влияние и на рост сахарной свеклы, обращает внимание представитель Центра Агроаналитики. В частности, в ЦФО агрометеорологические условия для развития агрокультуры были хорошими и удовлетворительными, в Поволжье содержание влагозапасов в почве было недостаточным, а в Сибири, наоборот, зафиксирована избыточно влажная погода. Поэтому в центральной, южной и северокавказской частях России урожаи сахарной свеклы превысили прошлогодние значения, в Поволжье и Сибири производство агрокультуры, напротив, ниже, чем годом ранее. Всего, согласно данным Минсельхоза, на начало ноября было накопано 36,5 млн т сахарной свеклы (+5,7 млн т к 2020 году) при урожайности 398,2 ц/га (+37 ц/га к 2020-му). Итоговый же сбор, по оценке ведомства, может составить до 39,6 млн т, что на 5,7 млн т больше прошлогоднего показателя.

Прогноз ИКАР более оптимистичный — свыше 40 млн т. Но это при условии, что хозяйства смогут убрать всю площадь под агрокультурой, которая составляет чуть более 1 млн га, и сохранить урожай без потерь, отмечает ведущий эксперт Института Евгений Иванов. «То есть если не будет сильных ранних морозов и частых оттепелей в ноябре — декабре с многократными переходами температур через ноль», — поясняет он. При таком валовом сборе предварительная оценка ИКАР по выпуску свекловичного сахара в сезоне-2021/22 составляет не более 5,7 млн т (с учетом переработки мелассы и сиропа). Для сравнения, в 2020-м было убрано 33,9 млн т сахарной свеклы, из которой было выработано 5,2 млн т сахара.

Опрошенные «Агроинвестором» аграрии тоже говорят о влиянии погоды на производственные результаты. Основную долю в структуре посевов всех филиалов «АгроГарда» занимает озимая пшеница. По сравнению с прошлым годом, ее средняя урожайность по всем хозяйствам компании снизилась до 52,9 ц/га (в 2020-м — 55,1 ц/га). В значительной степени это было обусловлено сложными погодными условиями: засушливая осень в период озимого сева, частичное повреждение посевов озимой пшеницы притертой ледяной коркой ранней весной, холодные весенние месяцы, недостаток почвенной влаги, дождливое лето на Юге и аномально высокие летние температуры в Центре, перечисляет гендиректор холдинга Павел Царев.

Вторая по значимости зерновая культура в структуре группы — ячмень. Урожайность озимых посевов в текущем году получилась на 12% выше, чем годом ранее, — 61,6 ц/га, яровых осталась практически на прошлогоднем уровне — 38,7 ц/га (было 39,1 ц/га). «Достаточно позитивные результаты мы ожидаем по кукурузе, — доволен руководитель. — Ее уборка полностью завершена в Кубанском филиале с крайне хорошим результатом — 54,7 ц/га — на 25% выше результата 2020 года и выше наших среднегодовых значений в данном регионе». По предприятиям, расположенным в Центре, ожидания тоже хорошие — на уровне или даже чуть выше среднего.

В наибольшей степени снижение объемов производства «АгроГард» фиксирует в уходящем году по сое — 18,3 ц/га против 22,7 ц/га в прошлом году. Главная причина — экстремально высокая температура во время фазы цветения данной агрокультуры, что, в свою очередь, привело к торможению роста растений и снижению плодообразования, разъясняет Царев. Зато порадовала сахарная свекла: ее сбор с гектара, по оценкам специалистов компании, будет на 53% больше, чем годом ранее, — около 540 ц.

Группа «Сюкден» получила хорошую урожайность зерновых в своих хозяйствах в ЮФО — 60 ц/га, что является рекордным показателем за последние пять лет. Однако по зерновым и масличным в Центре и Поволжье из-за засухи был провал, признается финансовый директор компании Глеб Тихомиров. «Гибель посевов озимой пшеницы в Липецкой области составила 90% от засеянной площади, сбор с гектара по зерновым в липецких хозяйствах упал на 30%, а в пензенских — на 35%», — делится он. Сокращение урожайности зафиксировано и по масличным: в Пензенской области показатель снизился на 13%, в Липецкой — на 15% по сравнению с результатами 2020-го. А вот объемы производства сахарной свеклы в «Сюкдене» были отличными. В южных предприятиях ее урожайность относительно прошлого годом выросла на 10% до 480 ц/га, что является максимальным показателем за последние пять лет. В хозяйствах Липецкой области сбор с гектара сохранился на уровне прошлого года — 360 ц.

Концерн «Покровский» на своих полях практикует систему своевременного выполнения всех необходимых агротехнологий: использует элитный посевной материал, научно обоснованный севооборот, высокоэффективную сельхозтехнику, современную систему обработки почвы, качественные минеральные удобрения и защиту урожая от болезней, сорняков и вредителей, рассказывает главный агроном компании Лидия Кухаренко. «Все это в совокупности позволяет нам добиваться стабильно высоких показателей по качеству и урожайности зерна и минимизировать риски, связанные с погодными факторами, — утверждает она. — В 2021 году наши хозяйства собрали более 730 тыс. т зерна, из них пшеницы — 660 тыс. т, ячменя — 70,6 тыс. т».

Что с качеством

По информации РЗС, качество зерна в этом году хорошее, отмечается рекорд по доле продовольственной пшеницы в общем объеме урожая. «При этом с фуражной пшеницей тоже проблем нет — вообще же животноводы покупают не продовольственное или фуражное зерно, а то, которое доступно по цене. На качество рациона класс пшеницы не влияет», — акцентирует внимание Александр Корбут. Центр Агроаналитики подтверждает: качество пшеницы в этом году высокое, доля пшеницы 3-го класса в урожае увеличилась до девятилетнего максимума — 46,8%. Таким образом, доля всей продовольственной пшеницы стала рекордной — 87,8%.

«АгроГард» отмечает высокое качество полученного в текущем году урожая пшеницы. Так, на Юге озимая пшеница 3-го класса в общем сборе заняла 40%, 4-го — 53%. В хозяйствах центральных регионов страны доля 3-го класса получилась еще больше — 54%, на 4-й пришлось 30%. В яровой пшенице качество еще выше: 81% урожая составил 3-й класс.

Агрофирма «Прогресс» (Краснодарский край) также сообщает о хороших показателях качества. По словам гендиректора компании Александра Неженца, 60% собранной пшеницы приходится на 3-й класс, остальное — на 4-й. «К таким результатам мы специально стремились, увеличивали затраты на подкормки, чтобы поднять качество», — говорит руководитель.

По наблюдениям Тихомирова, из-за недостаточного количества влаги в период налива зерна в ЦФО хозяйства «Сюкдена» получили мелкое и щуплое зерно — в общем урожае пшеницы доля фуража составляет 30%, по ячменю этот показатель находится на уровне 60%. Увеличение сроков уборки зерновых из-за дождей в Поволжье привело к проросту зерна. В то же время агрохолдинг получил отличное качество зерновых на Юге: пшеница — по большей части 3-го класса, ячмень — с высокой натурой.

Что касается подсолнечника, то из-за неблагоприятных погодных условий в период вегетации в ряде регионов аграрии получили семечку мелкого размера с низкой масличностью, продолжает Корбут. «Это привело к тому, что продавцы, которые могут предложить подсолнечник хорошего качества, ждут более высоких цен — они знают ситуацию на рынке и понимают, что их товар должен стоить дороже, особенно смотря на закупочные цены на Украине, — рассуждает эксперт. — К тому же, ряд производителей в условиях ограничений активизировали проекты по организации собственной переработки, и эта тенденция будет усиливаться». Гендиректору ИКАР Дмитрию Рылько также известно о проблеме повышенной кислотности подсолнечника, собранного в Краснодарском крае. Но, не исключает он, эта проблема, скорее всего, локального характера. Однако на рынке даже разговоры об этом вызвали определенную панику на рынке кондитерского подсолнечника.

Масличность рапса и сои в этом году находится в пределах нормы, однако у сои немного снижен протеин — 38% вместо 39% в 2020-м, информирует Мальцев. А вот масличность подсолнечника из-за сильной засухи пострадала, упав на 1-3% в зависимости от региона. «Каждый процент снижения масличности в семечке ведет к росту сырьевой составляющей на 1,5 руб./кг подсолнечного масла на первом переделе на масложировом предприятии, и в итоге к росту себестоимости килограмма рафинированного продукта на 2,5%», — знает эксперт.

Хуже в этом году в плане дигестии и качество сахарной свеклы, особенно на Юге, отмечает Иванов. Выход сахара на начало ноября в среднем по России меньше на 12,4%, чем годом ранее, наибольшее снижение — на 17,9% — наблюдается на Юге. «Низкий выход сахара говорит о том, что потери при хранении и переработке выше, чем в последние пару лет, — поясняет эксперт. — Такое качество свеклы связано с коротким вегетационным периодом: был поздний сев, особенно на Юге, холодная осень, достаточно жаркое лето и избыточные осадки в августе — ноябре. В итоге свекла не успела нормально набрать сахар, а в регионе Волга-Урал — и просто вырасти».

В «АгроГарде» дигестия сахарной свеклы меньше среднемноголетних значений — 14,7%, против 17% соответственно, сообщает Царев. Причиной сокращения данного показателя являются обильные осадки в августе — сентябре. В «Прогрессе» тоже отмечают снижение дигестии сахарной свеклы из-за частых сильных дождей. «Это дало более высокую урожайность, которая, однако, не смогла компенсировать снижение дигестии. В итоге выход сахара с гектара в этом сезоне получился меньше, чем годом ранее», — говорит Александр Неженец.

Сахар может оказаться в дефиците?

Государство в каком-либо виде регулирует цены на многие агрокультуры, обращает внимание Евгений Иванов из ИКАР. «И теперь вопрос в том, по каким ударили меньше. Производители пытаются маневрировать в рамках возможного», — говорит он. Хотя сахарная свекла пока хозяйствам интересна, и, скорее всего, ее посевы в следующем году будут расти, особенно у вертикально интегрированных предприятий. Однако, если 2022-й окажется слишком «сухим», как это сейчас прогнозируют некоторые эксперты, даже при небольшом увеличении посевов страна рискует не обеспечить себя сахаром. «К осени 2021 года в России подъедены избыточные запасы сахара, накопленные в эру перепроизводства — с 2016 по 2019 годы, и сейчас резервов на складах нет», — напоминает эксперт.

Придерживать нельзя продать

Цены на всю продукцию растениеводства в России, как и во всем мире, находятся на рекордно высоких или близких к рекордным уровнях, рассказывает Дмитрий Рылько. Однако, несмотря на хорошую доходность, сельхозпроизводители неохотно расстаются со своей продукцией, в частности, с подсолнечником. «Да и вообще: все, что можно похранить, аграрии стремятся хранить как можно дольше», — добавляет он. Александр Корбут тоже отмечает, что активных продаж нет. В первую очередь, это касается подсолнечника. Объемы закупок ниже, чем были в аналогичный период 2020-го. Не спешат производители продавать и зерновые. Эксперт полагает, что такая ситуация связана с тем, что растениеводы не очень довольны текущими ценами.

Придерживание сырья в ожидании более высокой стоимости продукции, по наблюдениям Рылько, хоть и не новость для последних сезонов, но все равно создает переработчикам дополнительные проблемы. С учетом заградительной пошлины на экспорт подсолнечника и высокой на рапс и исходя из равномерной загрузки мощностей в течение всего сезона, можно смело говорить, что заводы переработчиков при текущем урожае были бы задействованы более чем на 90%, акцентирует внимание Мальцев. «Но в связи с тем, что аграрии искусственно создают дефицит масличных, предлагая на рынок лишь малые партии в целях увеличения цены, МЭЗы сейчас испытывают сложности с закупкой сырья и работают на относительно небольших запасах, — знает он. — В результате производство подсолнечного масла с сентября по ноябрь будет на аномально низком уровне». По данным Росстата, в сентябре объем выпуска нерафинированного подсолнечного масла и его фракций уже сократился на 28% по отношению к сентябрю 2019-го, когда в России был аналогичный по объемам урожай подсолнечника. Если такие темпы реализации масличных культур на внутреннем рынке сохранятся, то с декабря 2021 года и до конца текущего сезона сырья на рынке будет больше, чем перерабатывающих мощностей. По расчетам МЖСР, их загрузка превысит 100%. «МЭЗы просто физически не смогут переработать весь урожай, и впервые за многие годы мы столкнемся с профицитом сырья», — предупреждает Мальцев.

По словам Рылько, цены на продукцию растениеводства находятся на уровнях, близких к пиковым. Дальнейшая их динамика трудно прогнозируема, поскольку в этом сезоне она определяется не столько внутриотраслевыми, сколько внешними факторами. «В то же время, на четыре товара действует ценовой демпфер, что резко снижает возможности дальнейшего увеличения внутренних цен, даже если они будут повышаться по внешнему периметру», — рассуждает эксперт.

Согласно данным Мальцева, в первую неделю ноября стоимость подсолнечника на Юге доходила до 41 тыс. руб./т без НДС. Но к декабрю, под давлением роста пошлины на подсолнечное масло на $80/т и снижения котировок по экспортным контрактам в черноморском бассейне также на $80/т, закупочные цены на главную масличную культуру опустились до справедливых, по мнению эксперта, 33-35 тыс. руб./т без НДС. «Такое существенное сокращение экспортной цены на подсолнечное масло в декабре — только первые шаги со стороны мирового рынка по коррекции стоимости в ожидании лавинообразного роста предложения масла со стороны Украины и России в конце года, — считает глава МЖСР. — Чем дольше сельхозпроизводители будут сдерживать продажи сырья, тем сильнее скажется коррекция со стороны международного рынка на цене подсолнечника». Дополнительное давление на стоимость подсолнечника оказывает и общемировая конъюнктура рынка растительных масел. Например, пальмовое масло за один день подешевело на $100/т. По мнению Мальцева, цена на подсолнечник в 33 тыс. руб./т без НДС будет выгодна как сельхозпроизводителям, у которых рентабельность сохранится в районе 200%, так и переработчикам, которые будут работать с маржой в 5%.

Цены производителей на сахарную свеклу, по данным ведомственного мониторинга Минсельхоза России, на который ссылается Центр Агроаналитики, в октябре текущего года были выше прошлогодних значений на 10,9% и составляли 3,4 тыс. руб./т. Сахар в это же время стоил на 1,7% больше, чем годом ранее, — около 39,6 тыс. руб./т. «На внутренний рынок сахара воздействует сложившаяся мировая динамика, — сообщает представитель центра. — Неблагоприятные погодные условия для урожая в Бразилии, которая является крупнейшим в мире экспортером сахара, повышение цен на этанол и увеличение объемов использования сахарного тростника для производства этанола, а также проблемы с перевозками способствуют дальнейшему укреплению цен на мировом рынке сахара».

Любой уровень цен реализации, дающий более чем 50%-ную рентабельность, — привлекательный, полагает Павел Царев. Если сравнивать цены реализации с прошлым годом, то, например, разница в цене пшеницы 3-го класса составляет в среднем 2 тыс. руб./т, 4-го — 1 тыс. руб./т, добавляет он. На начало ноября 3-й класс стоил 16-16,4 тыс. руб./т в зависимости от объемов, логистики, качественных показателей и региона. Цена пшеницы 4-го класса в ЦФО составляла 15,3-15,6 тыс. руб./т, в ЮФО — 16,4-16,8 тыс. руб./т. «Цены достаточно привлекательны, и на начало ноября мы реализовали порядка 50% объемов пшеницы, — информировал тогда глава «АгроГарда». — После введения государством демпферного механизма на зерновые, подсолнечное масло наблюдаем сокращение спроса и увеличение предложения, снижение закупочных цен в портах: цены на пшеницу за прошедший месяц опустились в среднем на 600 руб./т, и такие тенденции, вероятно, продолжатся».

Цены на подсолнечник в начале ноября находились на уровне 41 тыс. руб./т, годом ранее в этом же время они были на 5-7 тыс. руб./т выше, продолжает Царев. «Мировая конъюнктура по маслу в этом сезоне настолько сложна, что однозначно ответить, как себя поведут МЭЗы, ориентированные на экспорт сырого масла, достаточно сложно, — размышляет он. — Можно с уверенностью сказать, что конкуренция на рынке масел усилится — хороший урожай подсолнечника в ЕС и Украине, отмена Турцией импортной пошлины на масло. Если российские экспортеры будут успешно конкурировать, то это поддержит цены на внутреннем рынке, если нет — они пойдут вниз».

Реализацию сои «АгроГард» к началу ноября еще не начал. Активности на рынке в это время специалисты компании не наблюдали. После принятия Правительством решения о продлении до конца года и возможно на период до 2023-го упрощенного ввоза шрота из ГМО сои рынок немного просел, вопрос лишь в том, сколько и когда такого шрота будет импортировано в Россию, говорит Царев. Если цены упадут до уровня прошлого года — в среднем до 48 тыс. руб./т на Юге и до 40 тыс. руб./т в Центре, то ситуация будет «вполне приемлемая», считает он.

В начале ноября привлекательными были цены на сою, рапс, подсолнечник, пивоваренный ячмень, перечисляет Глеб Тихомиров. А вот стоимость пшеницы из-за высокой пошлины оказалась ниже ожидаемой, особенно критичная ситуация сложилась в ЮФО. В дальнейшем, по его мнению, динамика цен будет зависеть от размера пошлины и закрытия потребностей внутреннего рынка. При этом в «Сюкдене» происходит реализация всех видов продукции, но так как все продажи идут на внутренний рынок, то партии маленькие.

По словам Александра Неженца, цены реализацию сои и сахара в конце октября были ниже, чем в прошлом году, так как спрос на них сократился. «Соя в прошлом году в ноябре стоила 60 тыс. руб./т с НДС, в 2021-м лучшая цена на нее — 55 тыс. руб./т с НДС, — приводит пример он. — Сахар стоит примерно столько же, сколько и годом ранее, — 45 руб./кг с НДС, но с учетом более низкой дигестии экономика производства сахарной свеклы уступает 2020 году». Руководитель «Прогресса» добавляет, что в конце октября неплохо стоил горох, однако площади под ним у предприятия небольшие, поэтому и доход от его реализации невелик.

Пошлины не добавляют оптимизма участникам рынка

Александр Корбут, вице-президент Российского зернового союза

Каждое объявление о пошлинах и квотах приводило к тому, что цены на продукцию растениеводства на мировом рынке росли, однако пропорционально с ними увеличивалось и изъятие денег у сельхозпроизводителей в виде этих самых пошлин. При этом с повышением цен на продукцию растениеводства увеличивалась стоимость производственных ресурсов: техники, минеральных удобрений, средств защиты растений. В следующем году техника подорожает ощутимее, а значит, себестоимость производства продукции растениеводства вырастет еще более значительно. Такое положение дел снижает уровень оптимизма представителей отрасли.

Конечно, Правительство пообещало возместить часть потерь от пошлины дополнительной погектарной субсидией и выделило на эти цели 10 млрд руб. Если поделить сумму на всех аграриев, то получится 250 руб./га, а это лишь 10% от текущих затрат на производство, которые в следующем году вырастут на 25-30%. Возможно, для агрохолдингов с земельным банком в 100 тыс. га и более выплата и будет заметной, но для фермера, у которого 500-700 га, хлопоты с документами обойдутся дороже, чем сумма обещанной субсидии.

Вывоз замедлился

Экспортная пошлина на подсолнечник и рапс в размере 50%, но не менее $320/т, действует в России с 1 июля 2021 года по 1 сентября 2022-го, напоминает представитель Центра Агроаналитики. Из-за этого поставки данных товаров вне ЕАЭС практически отсутствуют. Вывоз соевых бобов — преимущественного с Дальнего Востока в Китай — идет немного активнее за счет меньшей величины пошлины — 20%, но не менее $100/т, хотя объемы отгрузок за прошедший период отставали от показателей прошлого года на 73%. Зато экспорт масличного льна увеличился на 23% — до 0,2 млн т.

Александр Корбут текущие темпы экспорта зерновых культур называет адекватными реальной ситуации. «Мы не выигрываем тендеры в GASC, но активно отгружаем зерно частным компаниям Египта, — рассказывает он. — Неожиданно покупателем номер один для нашей страны стал Иран, который сделал очень мощные закупки зерновых, также мы осуществили несколько отгрузок в Алжир. Диверсификация поставок и выход на новые рынки — это всегда хорошо». По оценкам эксперта, в сезоне-2021/22 вывоз зерновых будет ниже, чем в предыдущем сельхозгоду, и, весьма вероятно, первое место в мировом экспорте пшеницы Россия не удержит.

Объем поставок белого сахара в январе — октябре 2021 года составил 286,4 тыс. т без учета торговли со странами ЕАЭС за сентябрь — октябрь, сообщил представитель Центра Агроаналитики. С учетом поставок из Беларуси в 150 тыс. т, избыточных заводских запасов сахара на начало сезона в 403 тыс. т (выше, чем в 2015-м по данным Росстата), сократившегося до 5,6 млн т потребления, в сезоне-2021/22 может потребоваться экспортировать из России до 453 тыс. т сахара — около 38 тыс. т в месяц, отмечает Евгений Иванов. «Это превышает объем отгрузок последних полутора лет в 25-45 тыс. т в месяц», — акцентирует внимание он.

Экспорт является главным драйвером развития и формирования спроса, подчеркивает Александр Неженец, особенно с учетом того, что внутреннее потребление сжимается из-за снижения платежеспособного спроса. «Однако вывоз зерна ограничивают пошлины. Они ухудшают как положение аграриев, так и позиции России на мировом рынке, — считает он. — Все это вселяет неуверенность, многие сельхозпроизводители мечутся в поисках альтернативных культур для производства, например, уходят в нишевые».

Некоторые предприятия начинают наращивать поставки агрокультур, которые пока не облагаются экспортными пошлинами. В частности, агрохолдинг «Степь» в июле — сентябре 2021 года отправил за рубеж рекордный объем гороха — 88 тыс. т. Согласно данным аналитического центра «ПроЗерно», по итогам трех месяцев предприятие заняло первое место в рейтинге экспортеров данной агрокультуры. В целом за этот период из России было отгружено 420,7 тыс. т гороха или 48% от всего объема экспорта за сезон-2020/21. Основные покупатели агрохолдинга — страны Азии и Ближнего Востока, среди которых Турция, Пакистан, Бангладеш и Индия. Однако на территории Индии последние два года действуют ограничения импорта гороха, как и других бобовых. Другим направлением экспорта являются страны Европы, особенно Италия, там агрокультуру покупают для комбикормовых заводов как основной источник протеина для животноводства.

Вывоз гороха «Степь» осуществляет контейнерными и судовыми партиями объемами от 3 тыс. до 17,5 тыс. т. «Также мы отгрузили около 40 тыс. т гороха на внутренний рынок другим экспортерам. В этом сезоне мы привлекли новых клиентов и вышли на новые рынки, которые считаем перспективными», — делится гендиректор ТД «Агрокультура-СТ» агрохолдинга «Степь» Владимир Ширин.

Инвестиции растениеводов

Основные инвестпроекты растениеводов в этом году были связаны с обновлением техники, внедрением новых технологий, рассказывает Александр Корбут. Помимо этого, некоторые сельхозпроизводители вкладываются в переработку. «Инвестировать в техническое и технологическое развитие сейчас могут позволить себе только крупные агрохолдинги, а стабильное развитие производства предполагает, что современные технологии внедряют все — и большие, и маленькие компании», — рассуждает вице-президент РЗС. По его мнению, банкам и региональным чиновникам удобно концентрироваться на поддержке большого бизнеса, так как можно не дробить средства, но поддержка должна быть инклюзивна. «Только в этом случае мы будем иметь большие урожаи и стабильное технологическое развитие», — считает эксперт.

«АгроГард» в 2021 году существенных вложений не делал, продолжалось финансирование по лизинговым платежам за технику, приобретенную в прошлые сезоны: приобретались машины и механизмы для объектов производственной инфраструктуры — складское оборудование, погрузчики и лабораторно-измерительное оборудование, делится Царев. До 2024 года компания планирует обновить и пополнить парк зерноуборочных комбайнов, тракторов, посевной и почвообрабатывающей техники во всех своих хозяйствах.

«Сюкден» в этом году закупил новые высокопроизводительные зерноуборочные комбайны, ввел в эксплуатацию две новые точки отгрузки зерна в Пензенской и Липецкой областях, построил новые склады для хранения зерна. Приобретал технику для подготовки и внесения навоза для раскисления почвы, а также кормозаготовительные машины «Прогресс».

«Покровский» на протяжении последних нескольких лет планомерно увеличивает площадь своих оросительных систем. В 2021 году концерн закупил поливное оборудование на сумму почти 100 млн руб., что позволило расширить площади под орошением в Каневском районе Краснодарского края на 570 га. Из них 380 га — в АПФ «Нива»; таким образом, общая площадь с орошением в этом хозяйстве составит 1,03 тыс. га. «Еще 190 га введем в агрофирме-племзаводе “Победа”, сейчас в этом хозяйстве поля под орошением составляют 585 га, на них мы в текущем году выращивали озимую пшеницу, кукурузу и сахарную свеклу, — говорит управляющий агробизнесом компании Станислав Кашуба. — С 2022-го хотим добавить под орошение сою и подсолнечник, а также семенные формы озимой пшеницы и ячменя». Наличие поливного оборудования на полях позволяет контролировать уровень влаги и в зависимости от условий года увеличивать урожайность от 30% до 50%, уверяет он.

Помимо этого, «Покровский» приступил ко второму этапу стратегии развития сахарного направления бизнеса, увеличив площади под сахарной свеклой до 26,8 тыс. га, что позволит группе собрать урожай более 1,6 млн т. Таким образом, обеспеченность сахарных заводов собственным сырьем выросла до 80%. В прошлом году «Покровский» завершил пятилетний этап реконструкции сахарных заводов. Общий объем инвестиций в модернизацию и техническое переоснащение трех предприятий, составил более 4,2 млрд руб. Сейчас сахарные заводы концерна способны перерабатывать более 2 млн т свеклы в год, их совокупная мощность превышает 300 тыс. т сахара.

Следующий шаг в развитии сахарного направления «Покровского» — дальнейшее увеличение посевов свеклы и внедрение на полях инновационных агротехнологий, сообщает директор по развитию холдинга Михаил Пак. В 2021 году компания приобрела системы автоматического вождения компании Trimble, мирового лидера в области технологий автопилотирования, на сумму 50 млн руб. «Благодаря их использованию в посевной кампании мы получили идеально ровные посевы сахарной свеклы, что значительно облегчило процессы обработки и сбора урожая, а также позволило сократить потери при уборке на 10%», — доволен руководитель. В целом на программу модернизации технического парка концерн потратил 1,4 млрд руб., закупив более 230 ед. новой сельскохозяйственной техники.

Площади под нишевыми будут расти

В дальнейшем рентабельность производителей будет зависеть от мировых цен, считает Александр Корбут. Он напоминает, что, согласно мировым прогнозам, Австралия ждет очередной рекордный урожай, а значит, на глобальном рынке появится большой объем пшеницы. «Также на цены повлияет ситуация со сбором в Аргентине, ход озимого сева в Северном полушарии, в том числе в России и на Украине, — добавляет он. — Пока природно-климатических рисков не столь много, как в прошлом году, но в условиях пандемии и роста глобальной инфляции низких цен на продукцию растениеводства на мировом рынке ожидать не стоит». По прогнозу РЗС, до марта-апреля 2022-го цены на зерновые будут подрастать, а потом с учетом всех факторов стабилизируются, однако их уровень в любом случае будет выше, чем в аналогичный период 2020-го.

«Полевое растениеводство — вещь инерционная, поэтому каких-либо особо резких перемен ждать не приходится, — акцентирует внимание Корбут. — Полагаю, снизится площадь под подсолнечником: в этом году она была рекордная, а результат и по качеству, и по ценам получился не самым хорошим. Хотя появляются новые перерабатывающие заводы, что порождает дополнительный спрос. Но не исключено, что агрохолдинги замкнут этот спрос на себя». Что касается зерновых, то эксперт прогнозирует уменьшение площадей под пшеницей, «хотя и не радикальное», а значит, оно не приведет к значительному падению урожая. Под сахарной же свеклой резко сократить площади не получится: свеклоуборочная техника очень дорогая, и, чтобы она окупилась, необходимо на ней работать, добавляет Корбут.

В то же время эксперт не исключает рост интереса к нишевым культурам. Посевы будут небольшими, но они будут отвоевывать часть площадей, которые традиционно использовались для производства основных агрокультур, прогнозирует он. В числе нишевых, к которым аграрии могут проявить интерес, Корбут называет техническую коноплю, сафлор, горчицу, амарант. «15-20 лет назад рапс тоже был нишевой культурой, однако за этот период площади под ним выросли в разы, — напоминает он. — В любом случае, после объявления о длительном действии экспортных пошлин на зерно долгосрочные планы сельхозпроизводителей будут пересматриваться, причем явно не в сторону увеличения площадей под агрокультурами, на которые они распространяются».

Изменения в севообороте если и будут происходить, то медленно, в течение нескольких сезонов, полагает Дмитрий Рылько. «Значительные изменения могут быть только на небольших площадях нишевых агрокультур, — соглашается он с Корбутом. — На рынках же биржевых товаров такого не отмечается, изменения идут крайне медленно и от сезона к сезону мало заметны».

По прогнозам эксперта, сев озимой пшеницы под урожай 2022 года будет меньше примерно на 700 тыс. га. В начале ноября шел «статистически» рекордный сев на Юге, и он частично компенсирует недосев в Центре и Поволжье. «Это связано, прежде всего, с погодой, и пока почти не связано с пошлинами», — добавляет он. Также Рылько ожидает, что в Центре продолжится увеличение площадей под соей. Согласно данным Центра Агроаналитики, к началу ноября сев озимых в России был проведен на 18 млн га, из которых 16,1 млн га отведено под пшеницу, 0,9 млн га — под рожь и 0,65 млн га — под ячмень.

«Покровский» изменил структуру севооборота в 2021 году: расширил площади под озимыми зерновыми и сахарной свеклой. Пшеницей было занято 104 тыс. га (на 9 тыс. га больше, чем в прошлом году), ячменем — 10,2 тыс. га (на 1,4 тыс. га больше). Посевы сахарной свеклы увеличены на треть, до 26,8 тыс. га. «В текущем аграрном периоде, то есть в ближайшие 6-7 лет, вносить какие-то еще существенные изменения в этот севооборот мы не планируем, — сообщает Лидия Кухаренко. — Сосредоточимся на выборе наиболее эффективных агротехнологий в выращивании основных культур (сахарная свекла и озимые — пшеница и ячмень), а также увеличении площадей под орошением».

Предприятия «АгроГарда» в 2022 году не планируют существенной корректировки севооборота, изменения могут коснуться незначительных площадей, что связано с ротацией культур, рассказывает Царев. «Сюкден» в следующем году хочет увеличить посевы сои и твердой пшеницы за счет сокращения площадей подсолнечника.

«Прогресс» менять севооборот не собирается. «Не видим каких-то агрокультур, которые могли бы удивить прибыльностью, — поясняет Александр Неженец. — Важно общее развитие, техническое перевооружение, дальнейшее совершенствование знаний специалистов, изучение мирового опыта, вдумчивое отношение, повышение плодородия почвы. В этом мы и будем искать резервы».

«Степь» учитывает существующие риски трейдинговых операций в рамках экспортной пошлины на зерновые, которая изменяется еженедельно, поэтому компания планирует сконцентрироваться на производстве и экспорте нишевых и не основных культур, делится гендиректор агрохолдинга Андрей Недужко.