Спустя несколько дней после начала специальной военной операции в Украине 24 февраля 2022 года многие иностранные компании вслед за европейскими странами и США начали массивную экономическую войну против РФ. Направленные меры, по сути, постепенно изолируют страну от торговых отношений с различными развитыми и развивающимися экономическими контрагентами. В последнее время масла в огонь подлили крупнейшие игроки на рынке морского фрахта в лице MSC, Maersk, CMA CGM и Hapag Lloyd, заявившие о приостановке бронирования их мощностей. В связи с этим мы решили разобраться, насколько критична ситуация в индустрии российских морских перевозок сейчас, и какой эффект это окажет на экспорт и импорт страны.

В статье мы расскажем о том, что:

- западные компании покидают Россию;

- специфичность экспорта из РФ напрямую влияет на мировую инфляционную спираль;

- снижение импорта не сильно ударит по росту ВВП, но приведет к временному дефициту и росту цен.

Западные компании покидают Россию

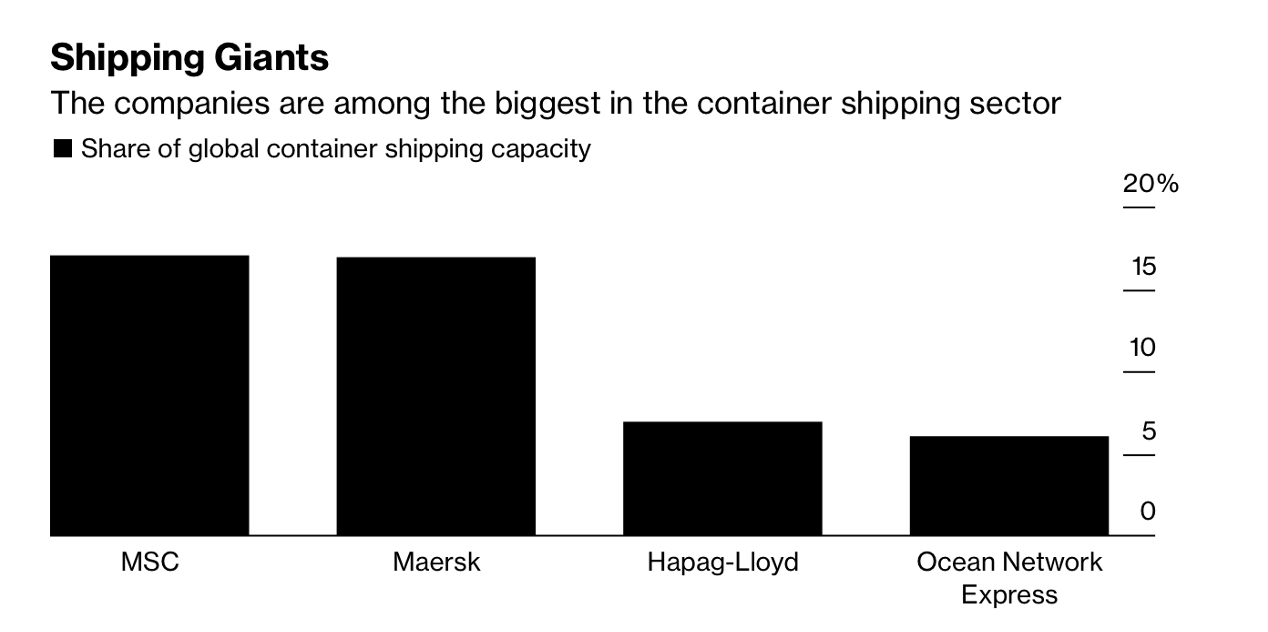

Уже в начале марта СМИ пестрили новостями о том, что крупнейшие мировые логистические операторы, такие как MSC, Maersk, CMA CGM и Hapag Lloyd (DE:HLAG), приостановили букинг своих мощностей для предприятий из России. В совокупности, по данным Bloomberg, указанные операторы занимали около 45% мирового рынка перевозок, а по данным интерфакса Maersk, MSC и CMA CGM занимают около 50% рынка морских перевозок в РФ.

Стоит отметить, что наиболее важной для российского рынка является компания Maersk, которая владеет около 31% акций Global Ports (LON:GPH) — крупнейшего оператора контейнерных терминалов на российском рынке. Global Ports управляет терминалами в Балтийском бассейне, через который осуществляется перевалка нефти, угля и удобрений. В Дальневосточном бассейне компания уже прекратила перевалку угля еще в сентябре, чтобы сосредоточиться на более чистом виде перевозок — контейнерах.

Как отмечают эксперты отрасли, число судов, заходящих в порты РФ, в начале марта уже сократилось на 40%. Эффект ухода компаний + эффект приостановки поставок других операторов из-за риска простоев и отсутствия страховки груза. Грузы не страхуют, потому что страховщики боятся риска того, что за груз не поступит оплата из-за постоянно растущего давления санкций.

Однако на место уходящих операторов приходят китайские и корейские компании, которые пока не обслуживают европейские порты. Но приходящих мощностей недостаточно, так как около 60% всего экспорта страны приходится на морские перевозки.

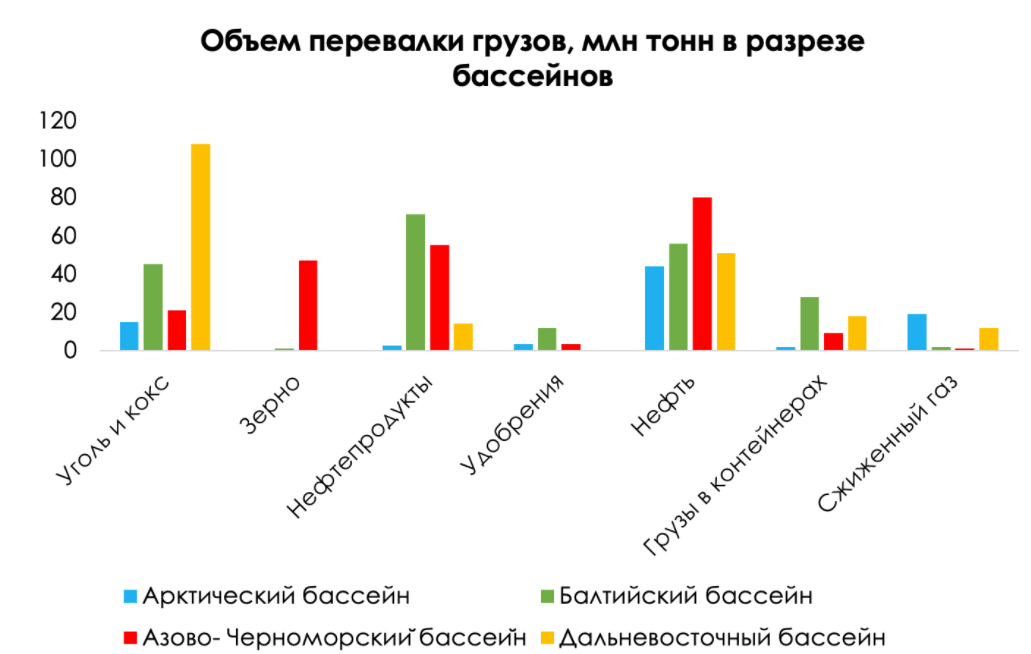

Под каждый товар разный бассейн

По данным EY, перевалка грузов в российских морских портах в 2020 году составила 821 млн тонн, где 79% перевалочного груза приходилось на экспорт. В свою очередь, на динамику грузооборота оказывает влияние специфика груза и конечного потребителя. Например, бОльшая часть угля переваливается в портах Дальнего Востока, так как основной потребитель угля из РФ — это Китай, удобрения отгружаются в портах Балтийского моря, а зерно — в Азовско-Черноморском бассейне (основные потребители — Африка и Азия).

Уже введены ограничения на импорт из России.

- Стальная продукция запрещена к ввозу в ЕС (но экспорт слябов и заготовок не запрещен).

- Алмазы в страны ЕС и США. Это не проблема, т.к. большинство алмазов проходят огранку в Индии, а на ограненные алмазы это ограничение уже не распространяется.

- Нефть и газ запрещены к ввозу в США. Экспорт нефти в США в 2020 составлял 0,5 мбс (всего Россия добывает 11.5 мбс), а для США российские нефть и нефтепродукты составляли 7% от объема импорта штатов. Некоторые европейские нефтрейдеры отказываются от покупки российской нефти сейчас, несмотря на пока еще отсутствие официального запрета на импорт нефти из РФ.

- Россия решила временно ограничить вывоз удобрений и экспорт зерна.

Как из-за внутренних, так и и-за внешних запретов наиболее уязвимо сейчас себя будут чувствовать порты в Азовско-Черноморском и Балтийском бассейнах. Однако из-за специфичности сырьевого экспорта из страны, так как продаваемые товары являются неотъемлемой частью производственного цикла конечных продуктов, ограничение на транспортировку будет только усиливать инфляционную спираль во всем мире.

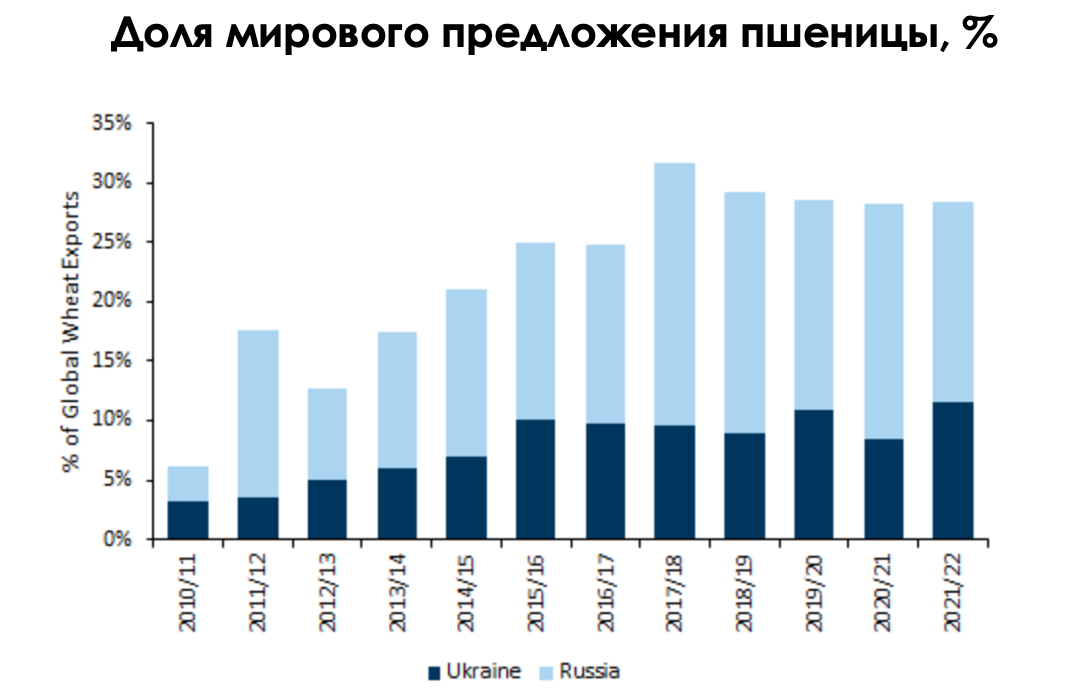

Запрет вывоза зерна из страны и высокий уровень опасности в Азово-Черноморском бассейне в первую очередь сильно ударят по мировому приложению пшеницы. Украина и Россия вместе занимают около 28% мирового предложения.

Многие африканские и среднеазиатские страны были основными покупателями пшеницы. А выпавшее предложение нарастить крайне сложно, как и увеличить фертильность почв в связи с рекордно высокими ценами на удобрения.

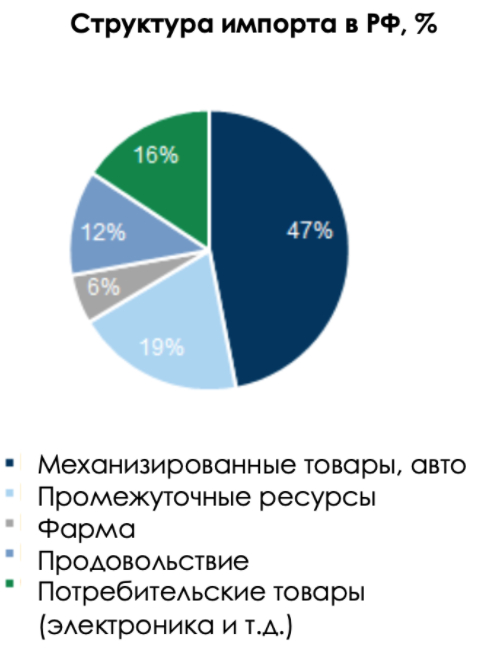

Импорт снизится, но влияние на ВВП неоднозначно

Уход международных компаний с рынка, а также отсутствие возможности приобретать эти товары в связи с падением объема морского фрахта в российских портах в значительной степени ударит по товарам длительного потребления и механизированным товарам, включая автомобили. Это приведет к постепенному дефициту товара в стране в связи с истощением запасов. В свою очередь, дефицит товара вместе с девальвацией рубля окажет двойной эффект на ускорение инфляции в этих сегментах.

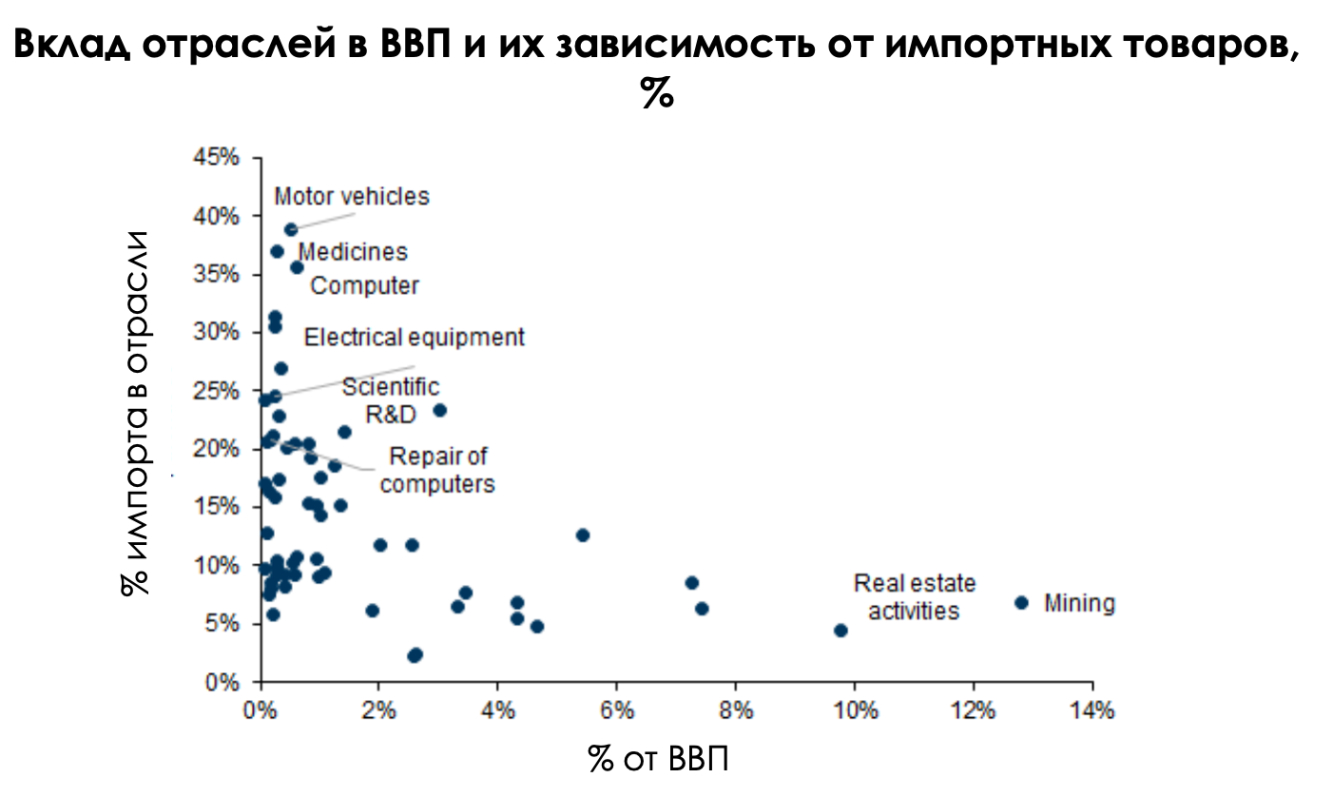

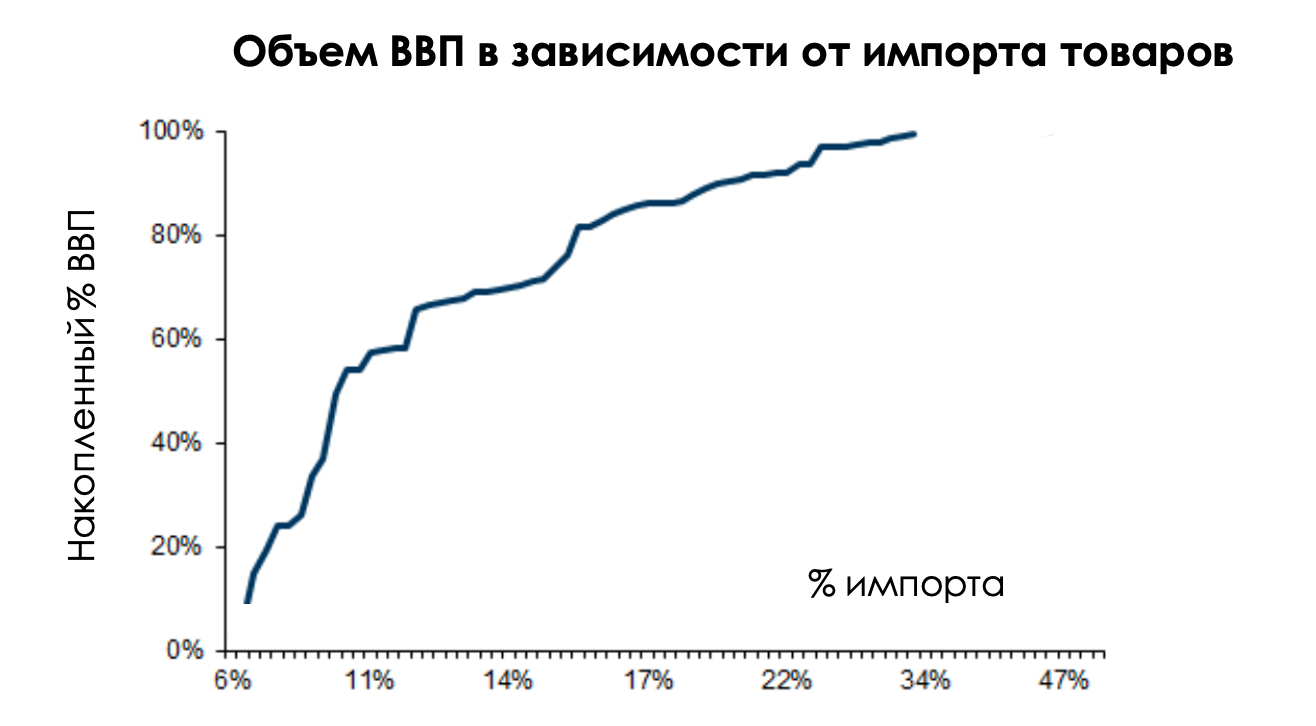

Однако изолирование страны от импортных товаров, в частности периферийного электронного оборудования или товаров роскоши, с одной стороны, не должно сильно ударить по объему ВВП страны. Это связано с тем, что высокотехнологичные отрасли с высокой зависимостью от импортных компонентов вносят несущественный вклад в рост ВВП.

По оценке GS, около 84% всего ВВП страны формируется в секторах с долей импорта менее 15%. Мы считаем, что реальная зависимость от импортных товаров несколько выше, так как многие международные компании локализовали производство внутри страны. А уход иностранных компаний поставил под угрозу существование локальных производств. Также мы думаем, что самыми уязвимыми отраслями являются самые технологичные, так как, несмотря на локальное производство продукции, оборудование в основном импортное.

Вывод

Безусловно, уход морских перевозчиков с рынка РФ, занимающих около 50% внутреннего рынка, окажет ощутимое влияние на темп роста ВВП в первую очередь за счет уменьшения объема экспорта углеводородов, вкладывающих около 50% в объем экспорта.

Также морская логистическая блокада РФ повлечет за собой дефицит импортных товаров длительного пользования в ближайшей перспективе, что в совокупности с резким обесценением рубля будет только усугублять рост цен.

Однако, как отмечают эксперты, на место ушедших перевозчиков постепенно приходят перевозчики из Китая или Кореи, которые пока не осуществляют обслуживание европейских портов, но это вопрос времени.