Очередной кризис уже традиционно стал для агросектора периодом как новых вызовов и рисков, так и потенциальных возможностей. Правда, инвестировать в развитие бизнеса и тем более в новые проекты в нынешней ситуации становится все сложнее. Тем не менее интерес к АПК не угасает, в том числе на волне нового этапа импортозамещения. Однако даже в более благоприятные периоды немало проектов оставалось на бумаге

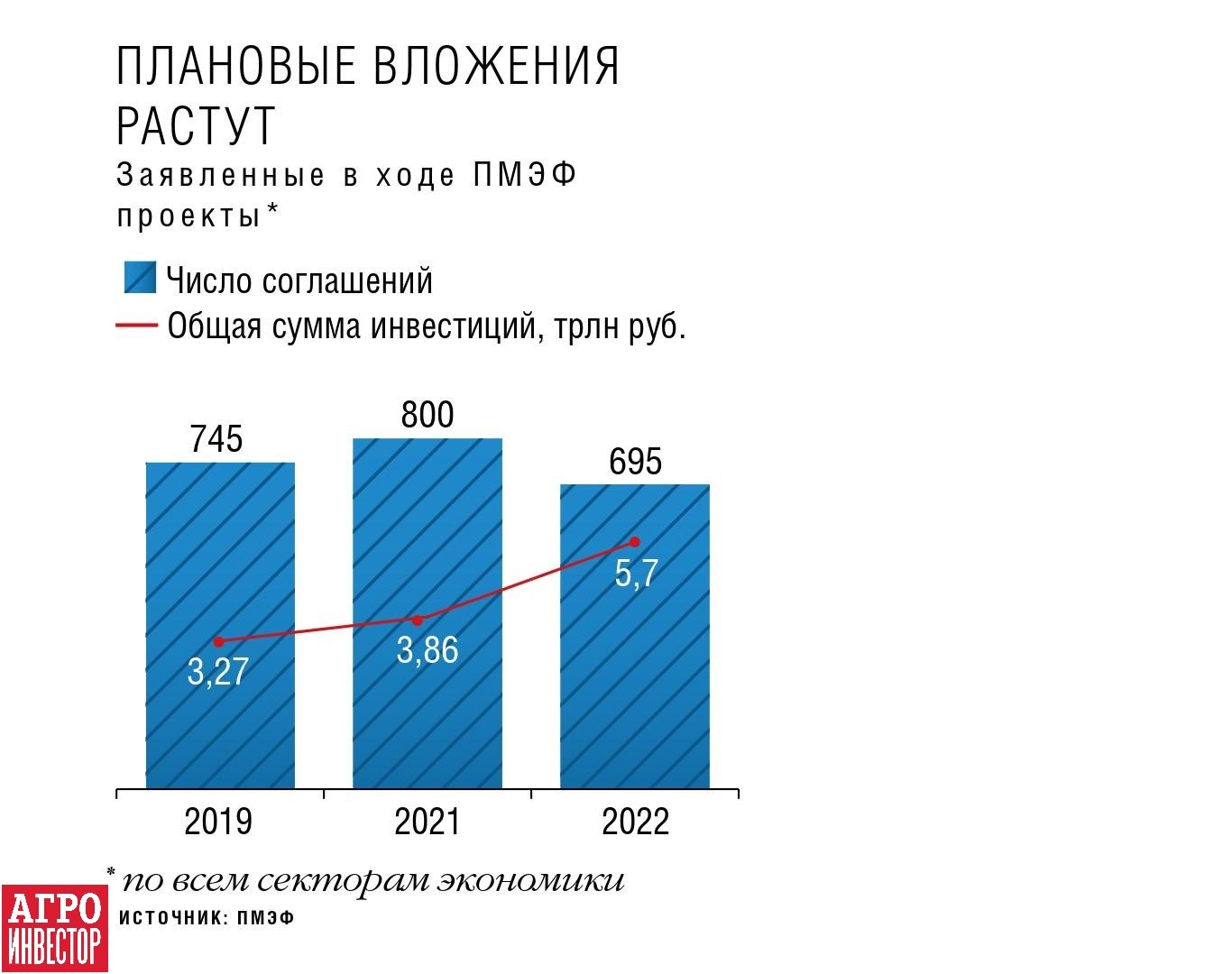

Несмотря на сложную геополитическую и экономическую ситуацию, в этом году в ходе Петербургского международного экономического форума (ПМЭФ) было подписано 695 соглашений на общую сумму почти 5,7 трлн руб. На прошлогоднем форуме заключили более 800 соглашений на 3,86 трлн руб. В том числе традиционно заявляется немало новых проектов в АПК, хотя в итоге не все они реализуются, впрочем, как и в других секторах.

Очередная «новая реальность», в которой Россия живет после 24 февраля, с одной стороны, не мотивирует инвесторов, поскольку кратно возросли риски и неопределенность. С другой — когда во всем мире говорят об угрозе голода и дефицита продовольствия, очевидно, что вложения в производство продуктов питания выглядят перспективно. Однако хотя господдержка АПК в этом году достигла беспрецедентных 0,5 трлн руб., усиление регулирования в отрасли, скорее негативно влияет на настроения участников рынка и еще больше усиливает общее напряжение.

По итогам первого квартала (последние доступные данные на момент подготовки статьи), согласно Росстату, инвестиции в основной капитал сельского хозяйства снизились на 0,9 % к аналогичному периоду прошлого года, составив 91,6 млрд руб. Хотя с учетом лесного хозяйства, охоты, рыболовства и рыбоводства они выросли на 10,8 %, до 114,5 млрд руб. Вместе с тем вложения в производство пищевых продуктов сократились на 9 %, до 50,3 млрд руб.

Сейчас фиксируется отток бизнеса из отраслей АПК — например, согласно базе данных СПАРК, с 24 февраля было зарегистрировано 878 новых компаний, основной деятельностью которых является «Производство пищевых продуктов», но одновременно с тех пор ушло 1215 компаний, итого отрасль потеряла 337 игроков, подсчитывает аналитик Института комплексных стратегических исследований (ИКСИ) Надежда Каныгина. «Аналогично чистый отток был отмечен и в сфере «Сельское и лесное хозяйство, охота, рыболовство и рыбоводство» — минус 565 компаний. Так что пока статистика регистраций бизнеса в АПК не радует и говорит о тенденции ухода участников рынка», — отмечает она.

При этом директор практики оказания услуг предприятиям АПК компании «Технологии Доверия» Антон Виноградов обращает внимание на активность рынка слияний и поглощений — она более высокая, чем ожидалось в начале года (продолжение темы M&A — на стр. 52). По его словам, на это повлияли несколько факторов: во-первых, выход на рынок определенного количества активов иностранных владельцев, а также некоторых российских собственников, которые решили уйти из страны; во-вторых, ограничения для свободного движения капитала и, как следствие, накопление ликвидности внутри страны; в-третьих, рост цен на продовольствие. «В отличие от рынка M&A, с инвестиционными проектами ситуация немного сложнее. Большинство из них требуют пересмотра с точки зрения как закупаемого оборудования, так и цепочек поставок и сбыта готовой продукции», — говорит эксперт.

Понятно, что риски ведения любого бизнеса сейчас возросли, себестоимость продукции тоже увеличилась, и все это на фоне падения и так низкого уровня платежеспособного спроса, отмечает Каныгина. С другой стороны, без сомнения, этот кризисный период является и временем возможностей, притом что в целом рентабельность во многих секторах АПК остается высокой, указывает она.

С учетом последних событий можно сказать, что инвестиционный потенциал агросектора вырос, потому что в условиях необходимого замещения импорта и обеспечения продовольственной безопасности на него возлагаются большие надежды, говорит руководитель направления «Здоровое питание» инвестфонда «РЕАМ Менеджмент», член совета директоров компании «Теплицы регионов» Дмитрий Туляков. При этом если интерес к отрасли у профильных инвесторов вырос, то у непрофильных — снизился: сейчас они разбираются с основными направлениями своей деятельности.

«Основные инвестиции будут в зерно, — полагает Туляков. — Поля, которыми не интересовались годами, сейчас начинают осваиваться. Ряд крупных компаний уже выстроили для себя новый путь развития: они возвращают в оборот залежные земли. Если крупные холдинги идут на такие колоссальные затраты, значит, они понимают, что за зерном будущее, и это важно. Зерно — это хлеб, которого в первую очередь будет не хватать в любой продовольственный кризис».

Инвесторы подстраиваются под обстоятельства

В отличие от других системообразующих отраслей, западные санкции обошли АПК стороной, на что, конечно, повлияла озабоченность глобальной общественности проблемой нехватки продовольствия, обращает внимание Виноградов. На этом фоне АПК остается одной из самых привлекательных индустрий для инвесторов. Однако сдерживающим фактором является высокая степень неопределенности развития макроэкономической ситуации, а также то, что большинство компаний сейчас корректируют свои бизнес-стратегии и процессы: находятся в поиске поставщиков и рынков сбыта в «дружественных» странах, отечественных аналогов техники, программного обеспечения и т. д., перечисляет эксперт.

«Поэтому если в случае с M&A цена актива рыночная, и он не продается с дисконтом (как в случае с уходом международных компаний), то инвесторы будут осторожны и захотят убедится в том, что бизнес адаптировался к текущим реалиям, — рассуждает он. — Аналогичная ситуация с инвестиционными проектами — только после тщательного пересмотра рисков инвесторы будут готовы в них вкладываться».

Группа «Черкизово» в прошлом году в ходе ПМЭФ заявила самый дорогой проект в АПК: она намерена создать крупнейший в стране мясоперерабатывающий кластер стоимостью 48 млрд руб., а также вложить 8,4 млрд руб. в строительство завода по переработке птицы в Тульской области. Кроме того, компания заявляла, что вложит 3 млрд руб. в развитие купленных у финской Atria мясоперерабатывающих производств «Пит-Продукт».

События последних месяцев глобально не повлияли на планы «Черкизово» — все объявленные ранее инвестиционные проекты остаются в силе и будут реализованы, комментирует главный аналитик группы Рустам Хафизов. В то же время не исключены некоторые корректировки, в частности связанные с позицией иностранных поставщиков по выполнению своих обязательств. «Например, в случае невозможности поставок зарубежного оборудования компания прорабатывает варианты его приобретения в дружественных странах, что может повлиять на срок реализации проектов, но не на сами проекты», — отмечает он.

Аналогичная позиция у холдинга «Коноплекс» (выращивание и переработка технической конопли), который на прошлогоднем ПМЭФ подписал протокол о намерениях по взаимному сотрудничеству с правительством Пензенской области. Документ подразумевает реализацию проектов по созданию и развитию предприятий, выращивающих и перерабатывающих сельхозпродукцию (в том числе лубяные культуры). Компания хочет создать в регионе производство высококачественной целлюлозы для дальнейшего использования в текстильной промышленности, для изготовления биоразлагаемой посуды и пакетов, экологически чистых биокомпозитных материалов и полимеров, в лакокрасочной, химической отраслях и фармацевтике. Инвестиции в проект составят около 3 млрд руб. Мощность площадки после выхода на плановые показатели в 2026 году достигнет 4 тыс. т целлюлозы в год с возможностью поэтапного расширения, сообщало правительство региона.

Изменились в основном не планы, а способы их реализации, говорит гендиректор УК «Коноплекс» Милена Александрова. «Мы, как и многие инвесторы, не отказывались от своих планов, но должны считаться с изменившимися условиями. Например, сейчас не всегда есть возможность купить импортное оборудование, — рассказывает она. — Вместо него мы приобретаем российское, и то, что задумано, в любом случае будет построено. В этом нет ничего страшного — эффективный бизнес обязан быть гибким, уметь подстраиваться под обстоятельства».

«ЭКО-культура» продолжает возведение ряда тепличных проектов, в частности в 2023 году планирует завершить строительство третьей очереди комплекса с интеллектуальной системой досвечивания в Тульской области с инвестициями на уровне 12 млрд руб. События последних месяцев отразились на экономике инвестиционных проектов — выросли в цене строительные материалы, комплектующие и оборудование, стала сложнее и дороже логистика, говорит директор департамента управления кредитованием агрохолдинга Юрий Воронов. Однако, по его словам, компания в полном объеме продолжает реализацию масштабной программы развития и не меняет ранее принятых планов. «Наш агрохолдинг находится в активной инвестиционной фазе: только в течение этого года мы вложим в строительство новых теплиц 10,1 млрд руб. В целом же на разных стадиях реализации находятся 10 проектов общей площадью 233,4 га с совокупным объемом инвестиций 81,7 млрд руб.», — уточняет он.

Оптимизм бизнеса резко упал

Настроения российских компаний относительно перспектив на ближайшие 12 месяцев в июне 2022 года резко упали, став наихудшими за всю историю наблюдений с 2009 года, следует из опроса Russia Business Outlook глобального провайдера финансовой информации S&P Global. Среди угроз дальнейшему развитию участники опроса чаще всего называли растущие цены на сырье и материалы, негативное воздействие санкций на внешний спрос на российские товары и ощутимый спад покупательной способности российских потребителей.

S&P Global рассчитывает оценку оптимизма бизнеса как разницу между долями компаний, которые планируют увеличивать производство в ближайший год, и компаний, ожидающих спада. В июне это сальдо резко сократилось до 5% после 34% в феврале. Предыдущий антирекорд был установлен российским бизнесом осенью 2020 года: тогда ожидания компаний ухудшились в связи с пандемией коронавируса, сальдо настроений тогда составило 6% в пользу оптимистов.

Импортозамещение вместо экспорта

Виноградов обращает внимание, что фокус инвестиционных проектов сместился — сейчас в центре внимания снова импортозамещение. Учитывая обострившуюся проблему обеспечения агросектора средствами производства, ряд компаний в ходе ПМЭФ-2022 объявили, что планируют существенные инвестиции в этом направлении. Например, фирма «Август» намерена построить научно-исследовательский центр по разработке препаратов для защиты растений в Московской области. Общий объем инвестиций — 3,4 млрд руб. Работы начнутся в третьем квартале этого года, их завершение намечено на 2025-й. На базе НИЦ компания планирует разработку и исследования 16 новых препаративных форм химических средств защиты растений. Объем производства опытных образцов составит до 100 кг в год.

Также в Подмосковье будет создан агрокомплекс по выращиванию, исследованию и производству до 1 т семян овощей в год. Инвестор — агрофирма «Партнер» — намерен вложить в проект 1,2 млрд руб. Первая очередь уже запущена, полностью реализовать проект планируется к 2030 году.

Белорусский машиностроительный холдинг «Амкодор» реализует в Башкирии два проекта общей стоимостью 2,5 млрд руб. Компания рассчитывает запустить производство оборудования для послеуборочной обработки зерна и создать в Уфе производственно-сервисный центр. Завершение строительства объектов намечено на март 2023 года.

Группа компаний «Агротек» подписала соглашение о строительстве в особой экономической зоне «Липецк» семенного завода с инвестициями на уровне 1,5 млрд руб. Комплекс будет заниматься производством семян сои, гороха, пшеницы и ржи. Плановая мощность — 30 тыс. т семян в год. На предприятии будет реализован весь технологический процесс производства — от приемки до дальнейшего хранения. Кроме того, новый комплекс станет центральным хабом, откуда будут поставляться не только семена, но и удобрения, а также средства защиты растений. Реализация проекта уже началась: сейчас идет доработка и согласование проектной документации на строительство.

В прошлом году на ПМЭФ был заявлен проект строительства селекционно-генетического центра для молочного животноводства со станцией получения семени и лабораторией трансплантации эмбрионов. Предполагается, что он будет рассчитан на единовременное содержание 1,2 тыс. коров. Инвестор — «Кубанский селекционно-генетический центр» — намерен начать строительство центра в 2022 году, завершить — в 2025-м. При выходе на проектную мощность он будет производить 14,5 тыс. т молока, 200 нетелей, 5 тыс. эмбрионов, 250 тыс. доз семени в год. Стоимость проекта не уточнялась.

В июле 2022-го губернатор Краснодарского края Вениамин Кондратьев заверял, что проект будет реализован. «В условиях санкций наша основная задача — делать все возможное, чтобы эта отрасль животноводства не зависела от зарубежного племенного материала. Нам важно создавать свой высокопродуктивный генофонд пород крупного рогатого скота», — подчеркивал он.

Разговоры о необходимости снижения зависимости от импортных средств производства ведутся давно и на разных уровнях, комментирует Виноградов. Проекты в селекции, генетике и производстве техники являются достаточно капиталоемкими, с длительными сроками реализации и, соответственно, окупаемости, при этом, как и любые другие RnD (НИОКР), они могут быть как успешными, так и нет. «Однозначно можно сказать, что такие проекты сейчас активизируются, но первые масштабные результаты можно будет увидеть не раньше чем через пять лет, и за этот период необходимо найти временные решения, чтобы не допустить снижения производства продукции АПК», — считает он.

Если говорить об импортозамещении в конечной продукции, то хороший потенциал сохраняет молочный сектор. Так, например, в прошлом году на ПМЭФ компания «Молочная культура» заявила, что инвестирует 1 млрд руб. в строительство в Ленинградской области комплекса по выпуску творожных сыров и десертов. Плановый объем производства — 4,8 тыс. т продукции в год. Предприятие было запущено в марте этого года.

Также на ПМЭФ-2021 анонсировались проекты по производству сыров на территории подмосковного агропарка «Сырная долина». Так, «Звезда Подмосковья» к концу 2022 года построит завод по производству сыров и сухих молочных продуктов. Плановая мощность предприятия — 4,5 тыс. т сыров и почти 14,3 тыс. т сухой и сухой деминерализованной сыворотки в год. Предполагаемый объем инвестиций — 1,52 млрд руб. Французская компания «Савенсия» там же разместит завод по производству сыров мощностью 3,5 тыс. т в год. Строительство должно завершиться в 2024 году. Стоимость проекта не уточняется.

В начале июля пресс-служба Главгосстройнадзора Московской области сообщила, что компания «Сыровар» завершила строительство первого объекта агрокластера «Сырная долина». Мощность завода позволит перерабатывать до 190 т молока в сутки и производить порядка 5,4 тыс. т сыра в год, предприятие станет крупнейшим в кластере. Всего проект «Сырная долина» предполагает возведение пяти заводов, которые в сумме будут выпускать 20,5 тыс. т продукции в год.

В этом году значимый для молочной отрасли проект на ПМЭФ анонсировала компания «АгриВолга». За три года она создаст в Ярославской области биофабрику по производству бактериальных заквасок и концентратов для пищевой промышленности. Предполагаемая мощность — 160 т в год, что составит более 25 % потребности российского рынка. Объем инвестиций превысит 3 млрд руб. «Угличская биофабрика» планирует производить закваски и концентраты для производства сыров и кисломолочных продуктов (творог, сметана, ряженка, йогурт и др.). В мае участники молочного рынка говорили о высокой зависимости от импорта заквасок и опасались их нехватки.

Нужен новый цикл инвестактивности

Руководитель Национальной мясной ассоциации Сергей Юшин

Чтобы решить задачу устойчивого роста производства продукции АПК не менее чем на 3% в год, нам нужно ускорить начало второй мощной волны инвестирования в сельское хозяйство. Первая была с 2010 по 2020 год — в этот период государство выделяло на развитие отрасли больше всего средств.

Сейчас необходим новый цикл инвестиционной активности в сельском хозяйстве. На это есть несколько причин. Первая — увеличение предложения для внутреннего рынка для стабилизации цен. Вторая — максимальное использование экспортного потенциала России как крупного аграрного поставщика и, соответственно, повышение влияния нашей страны в плане обеспечения глобальной продовольственной безопасности. Третья — увеличение запасов продовольствия на предприятиях, в торговых организациях, в соответствующих резервах на случай непредвиденных ситуаций — новой волны пандемии, техногенных, климатических, политических, геополитических и прочих. Для этого должны быть запасы сырья и материалов, а чтобы они были, бизнесу нужны дешевые оборотные средства.

Если мы хотим с 2023 года иметь прирост производства продукции АПК не менее чем на 3% за год, нельзя допустить снижения инвестиционной активности в секторе. Однако есть факторы, которые останавливают инвесторов от расширения производства. В частности, их сбивают с толку постоянные разговоры о неминуемом вмешательстве государства в вопросы ценообразования, ограничения наценок, усиления регулирования цен. Любой инвестор будет демотивирован идти в ту отрасль или увеличивать производство тех товаров, где велики риски административного давления. Особенно если это давление мотивировано поисками виноватых, сопряжено с обвинениями и навешиванием ярлыков. Безусловно, вопрос цен очень важен, но решается он не административным давлением, а прежде всего стимулированием производства, увеличением предложения и, соответственно, усилением конкуренции.

Также государству стоило бы крайне аккуратно делать заявления об ограничении или запрете экспорта. Отгрузка продукции на внешние рынки, возможность продать ее там по хорошей цене — это то, что стимулирует увеличение производства, дает веру в успешность предприятия, делает страну и экономику богаче. Разумеется, внутренний рынок был и остается приоритетом в нашей работе, но строить заборы на границе для нашей продукции чревато не только потерей рынков и репутации, но и экономической деградацией сельского хозяйства. Государство имеет право и должно время от времени регулировать рынки, но делать это нужно крайне аккуратно: нам надо научиться работать вдолгую.

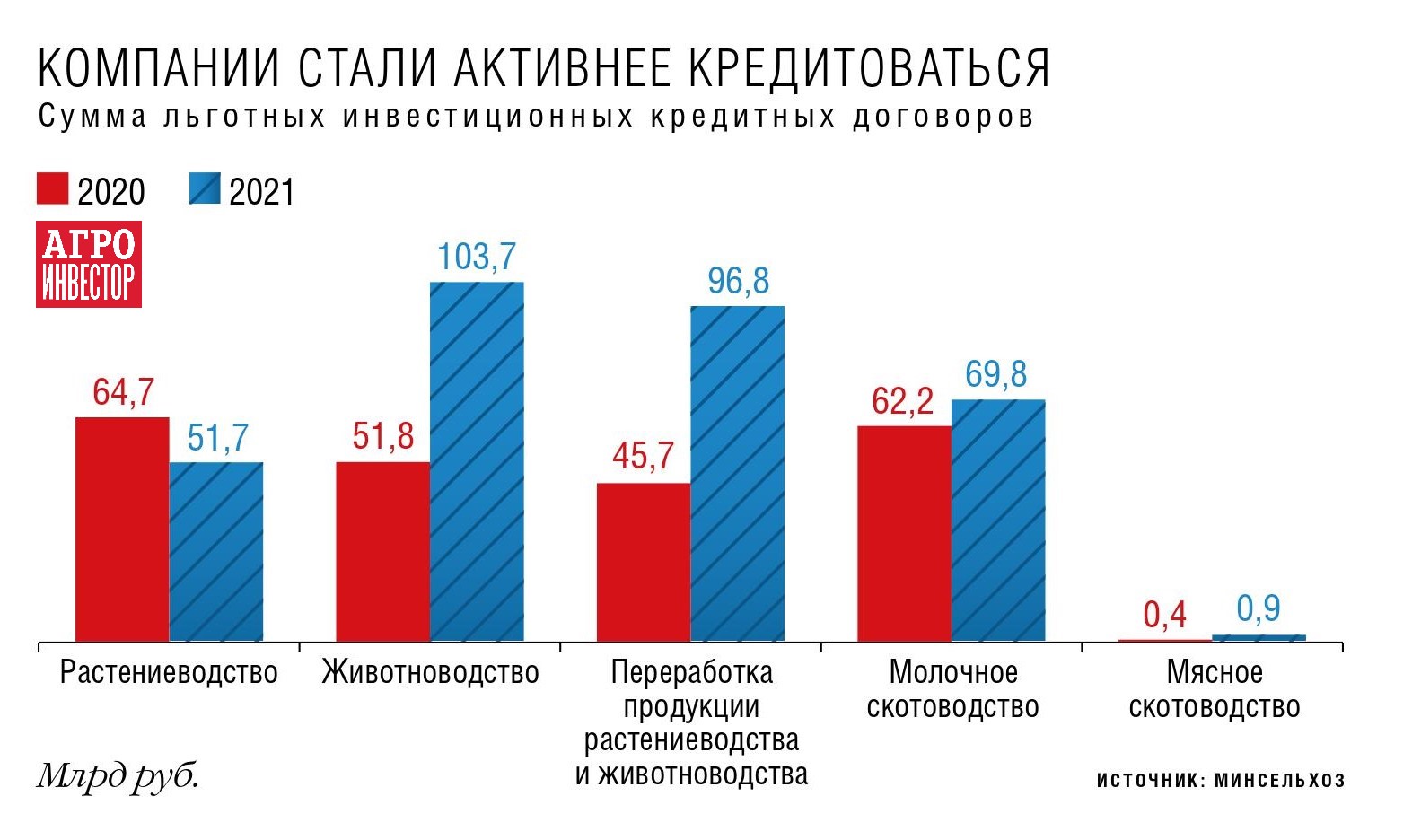

Банки готовы финансировать отрасль

Однако, несмотря на потенциал развития отрасли, финансирование проектов в АПК буксует, наблюдается существенный спад объемов кредитования, отмечает Каныгина. Так, согласно данным Банка России за январь — май 2022 года, объем кредитов, предоставленных юрлицам-резидентам и ИП в сфере сельского хозяйства, охоты и лесного хозяйства, сократился на 8,8 % в годовом выражении, до 510,5 млрд руб., в производстве машин и оборудования для сельского и лесного хозяйства — на 6,5 %, до 11 млрд руб., в производстве пищевых продуктов и вовсе зафиксирован спад почти в два раза (-45,5 %), до 808,9 млрд руб., приводит данные она. «Даже в относительно благополучные времена кредитование аграриев было проблематичным, сейчас на фоне возросших рисков без поддержки государства вряд ли стоит ожидать улучшения ситуации», — говорит эксперт ИКСИ.

При этом в зависимости от региона ситуация с кредитованием бизнеса в сфере сельского хозяйства, охоты и лесного хозяйства сильно различается: так, в Смоленской области по итогам первых пяти месяцев этого года кредитование сократилось на 80 % по сравнению с январем — маем 2021-го, в Калининградской области — на 58,7 %, сравнивает Каныгина. В сфере производства пищевых продуктов сложная ситуация отмечается в Мурманской (-87,1 % в годовом выражении), Оренбургской (-77 %), Тульской (-72,2 %), Волгоградской (-65 %), Астраханской (-62,2 %), Курской (-56,9 %) областях, фактически прекращено кредитование по данному направлению в Чечне и Ингушетии.

Банки готовы финансировать проекты в АПК, не соглашается Виноградов, причем, по его словам, несмотря на повышение ключевой ставки, условия кредитования для АПК остаются достаточно привлекательными за счет различных форм государственной поддержки. Приоритет в финансировании сейчас будут иметь проекты, решающие общегосударственные задачи, такие как импортозамещение, обеспечение продовольственной безопасности, полагает эксперт.

Если брать ситуацию в целом, то готовность банков финансировать проекты в АПК высокая, оценивает Туляков. Это, в частности, касается проектов по обеспечению продовольственной безопасности страны и решению глобальных проблем: зерно, мясо, молоко, овощи. По его мнению, в приоритете проекты по производству семян, удобрений, техники и других средств производства, потому что сейчас по ним высокая зависимость от импорта. «Нужно развивать именно фундаментальную часть, от которой базисно будет зависеть успех агробизнеса, — подчеркивает Туляков. — В первую очередь существенная часть инвестиций должна приходиться на семена. Если генетического потенциала (семян) нет, то и успеха не будет. Сейчас повышение урожайности — главная цель любой компании». В итоге финансирование получат те проекты, которые показывают эффективность, с отказом столкнутся игроки, которые не могут решить глобальные проблемы, с которыми сейчас столкнулась наша страна, добавляет он.

Агросектор — часть реального сектора экономики, главным преимуществом которого является гораздо меньшая зависимость от политических процессов в отличие от финансового или торгового секторов, отмечает Александрова. В какой-то степени российский АПК стал даже более привлекательным для вложений за счет ярко выраженной тенденции к импортозамещению и, соответственно, большему вниманию со стороны государства. «Впрочем, особенной эйфории у игроков все равно нет, так как ситуация на рынке все еще остается нестабильной», — уточняет она.

Тем не менее, по словам Александровой, финансирование отрасли по-прежнему доступно, если у потенциального заемщика есть хорошая инвестиционная идея. «Правда, процентная ставка изменилась: сначала сильно выросла, затем понизилась, но все равно пока не вернулась на уровень начала года», — отмечает гендиректор «Коноплекса».

Группа «Черкизово» не сталкивается с проблемами привлечения финансирования для реализации инвестиционных проектов по линии коммерческих кредитов, говорит Хафизов. При этом, по его мнению, агросектор по-прежнему является привлекательным для вложений, если инвестируют компании, которые профессионально занимаются сельским хозяйством. «“Черкизово” последовательно реализует свою инвестиционную стратегию. К примеру, в августе будет запущен крупнейший маслоэкстракционный завод в Ельце Липецкой области», — добавляет он.

Воронов тоже считает агросектор по-прежнему привлекательным для инвесторов: в новых обстоятельствах очень важно обеспечивать бесперебойное снабжение внутреннего рынка продуктами питания. «Все производители, в том числе и мы, вносят значимый вклад в выполнение Доктрины продовольственной безопасности России, замещают импортную продукцию отечественным продуктом высокого качества», — акцентирует он. Заемное финансирование остается вполне доступным, банки готовы продолжать кредитование проектов в АПК, продолжает Воронов, отмечая, что, конечно, в новых условиях банки усиливают внимание и контроль заемщиков, и это нормально.

Вложений в теплицы стало меньше

В тепличном секторе сейчас идет тенденция на диверсификацию: предприятия расширяют свой первичный ассортимент, начиная выращивать ягоды, цветочные культуры и т. д., обращает внимание Дмитрий Туляков. «Не скажу, что сейчас в нашем направлении будут большие вложения именно в строительство новых объектов. Производители стремятся в первую очередь работать на повышение объема сбора продукции с гектара, прежде всего за счет усовершенствования технологий, новых разработок, надеюсь отечественных, и повышения уровня знаний, — комментирует он. — К тому же в этой сфере все зависит от спроса и покупательской способности. Это не зерно, которое может годами храниться и отгружаться в нужный момент».

Активность инвестиций в тепличный сектор за последние месяцы уменьшилась, однако на это не повлияла внешнеполитическая ситуация, говорит гендиректор ассоциации «Теплицы России» Наталия Рогова. По ее словам, сейчас строится более 200 га современных теплиц, кроме того, есть несколько проектов подготовки и возведения теплиц в Дальневосточном федеральном округе. Начиная с 2022 года этот регион имеет дополнительную государственную поддержку — возмещение 20% понесенных затрат на создание и (или) модернизацию тепличных комплексов для производства овощей в защищенном грунте. Учитывая результаты строительства тепличных комплексов за последние семь-восемь лет и увеличение объемов производства овощей за этот период вдвое, банки продолжают участвовать в финансировании проектов тепличного сектора, отмечает Рогова.

Без господдержки не обойтись

Отсутствие финансирования — одна из наиболее распространенных причин, из-за которой проекты не движутся дальше соглашений. Туляков считает, что основная проблема — отсутствие фундаментальной проработки проектов: от выбора площадки под строительство до необоснованного и непроработанного бюджета будущего проекта. «Если у банка и инвесторов есть вопросы и недопонимания — финансирования не будет, проект останется на бумаге, — поясняет он. — Также на готовность финансировать и вкладываться в проект влияет реальная поддержка государства и местных администраций, от субсидирования отраслей до создания внешней инфраструктуры для функционирования проектов: дорог, линий электропередачи, газовых сетей и т. д.». Если инвестор видит помощь региона, то он охотнее вложит свои средства в реализацию проекта, уверен он.

По мнению Каныгиной, одна из ключевых проблем — это неэффективность господдержки, постоянные изменения «правил игры»: для агробизнеса не созданы условия, благоприятствующие долгосрочной деятельности. «В этой связи можно вспомнить масштабный, стратегически важный проект — план строительства сети оптово-распределительных центров (ОРЦ) в России в 2015—2020 годах, который так и не был реализован», — приводит пример она. В рамках подпрограмма «Развитие ОРЦ и инфраструктуры системы социального питания» выделялось 79,3 млрд руб., ожидался ввод новых мощностей единовременного хранения ОРЦ в объеме 4,7 млн т (в 2017 году цель скорректировали до 3 млн т). Изначально предполагалась компенсация части капитальных затрат на строительство (20 %) и части процентной ставки по краткосрочным и инвестиционным кредитам. Однако в 2015 году из плановых 750,9 тыс. т мощностей единовременного хранения ОРЦ было введено лишь 75 тыс. т, в 2017-м было отобрано и профинансировано лишь два проекта по созданию ОРЦ на 66,4 тыс. т. В 2018 году по таким проектам прекратили возмещать часть понесенных капзатрат, после чего, естественно, заинтересованность в таких проектах сошла на нет, рассказывает эксперт.

В продолжение истории — 27 сентября 2021 года была утверждена концепция развития оптовых продовольственных рынков в России, что, по сути, повторяет идею программы строительства ОРЦ, однако в ней только общо представлены направления, нет никаких целевых индикаторов, сетует Каныгина. В марте 2022-го были опубликованы методические рекомендации по организации оптовых продовольственных рынков, носящие лишь рекомендательный характер для регионов. В апреле был утвержден План мероприятий по реализации Концепции развития оптовых продовольственных рынков — это четыре страницы текста, где нет никаких еще показателей и декларируется, что лишь через год, к первому кварталу 2023-го, будут разработаны программы поддержки проектов по созданию ОПР и ежегодный мониторинг сферы их деятельности, рассказывает Каныгина.

Государство старается поддерживать агросектор, например действуют налоговые льготы, введен мораторий на проверку юридических лиц, субсидируется процентная ставка по кредитам, перечисляет Александрова. «Хотелось бы, чтобы размер субсидий в абсолютном и процентном выражении был увеличен. Это позволило бы привести их в соответствие с существенно возросшими весной ценами и, возможно, сделать более масштабными», — говорит она.

Господдержка работает эффективно, оценивает Воронов: все последние годы тепличная отрасль развивается и обеспечивает ускоренное импортозамещение благодаря активной системной помощи со стороны государства, с привлечением кредитных ресурсов по льготным ставкам, с получением субсидий и льгот. И сейчас это развитие продолжается. «Все мы видим, что отечественной продукции в магазинах становится больше, но, с другой стороны, заградительные меры, связанные со специальной военной операцией и ростом себестоимости на единицу производимой продукции, практически парализовали импортеров — продукции от иностранных поставщиков становится все меньше, — отмечает он. — Это несомненный драйвер для объективной оценки потенциала производственных мощностей нашей страны с возможным курсом на перезагрузку программы субсидирования отрасли в целом».

Хафизов думает, что важнейшими задачами сегодня являются формирование устойчивого внутреннего спроса и открытие новых рынков для экспорта продукции — это, в свою очередь, формирует новые драйверы роста агросектора в целом.

Экспортная составляющая важна для оценки инвестиционной привлекательности проектов агросектора, соглашается аналитик ФГ «Финам» Анна Буйлакова. Однако операционную деятельность затрудняют вопросы получения оплаты за поставки, так как финансовая система попала под санкции, и вопросы физического перемещения товаров, поскольку некоторые крупные логистические компании ушли с российского рынка. «Повышение страховых премий на грузоперевозки снижает рентабельность или конкурентоспособность экспортных товаров из России. Такие факторы добавляют элементы неопределенности при оценке привлекательности инвестиций в АПК», — комментирует она.

Тем не менее за первые пять месяцев текущего года экспорт продукции АПК увеличился на 16 %, и это после роста на 21 % в 2021 году. Положительным фактором для экспортеров является рост цен на продовольствие в мире, продолжает она. «Инвестиционную привлекательность отрасли также повышают меры господдержки сектора как на федеральном, так и на региональном уровне для обеспечения продовольственной безопасности, — добавляет эксперт. — Например, недавно правительство выделило дополнительно около 700 млн руб. на субсидирование льготных перевозок сельхозпродукции по железной дороге».

Новые планы «Мираторга»

«Мираторг» в ходе ПМЭФ-2022 заявил ряд крупных проектов и стал лидером по числу заключенных соглашений среди компаний агросектора. Компания намерена вложить 12 млрд руб. в расширение мощностей в Брянской области. Средства пойдут на строительство двух зерносушильных комплексов, расширение птицеводческого проекта и возведение шести свинокомплексов. В том числе в комплекс по выращиванию, убою и переработке мяса бройлеров планируется вложить 2,9 млрд руб.

Также агрохолдинг планирует запустить два проекта в Курской области, в том числе по выпуску желатина стоимостью 3,5 млрд руб. и по производству гепарина на паритетных началах с Van Hessen Holding B.V. Кроме того, в этом году компания начнет в регионе строительство селекционно-семеноводческого центра. Инвестиции в проект составят 847 млн руб., производственная мощность — 27,4 тыс. т. Еще 3,8 млрд руб. «Мираторг» вложит в строительство оптово-распределительного центра мощностью 30 тыс. паллетомест в Белгородской области. Комплекс для заморозки, хранения и отгрузки мясной продукции будет возведен на территории СК «Короча», принадлежащего компании. Приступить к пуско-наладочным работам и запуску ОРЦ планируется в четвертом квартале 2023 года.