Пшеница легла на новый курс. В объеме экспорта снижается доля Турции и Египта

Из-за санкций и закрытия турецкого рынка экспорт российской пшеницы диверсифицируется. Общая доля в 40%, которая до этого была у Турции и Египта, сократилась вдвое в пользу поставок в Юго-Восточную Азию и Африку. В связи с этим растут логистические затраты экспортеров: при отправке в Турцию и Египет они составляют 7% от стоимости зерна, при поставках в Бангладеш — 22%.

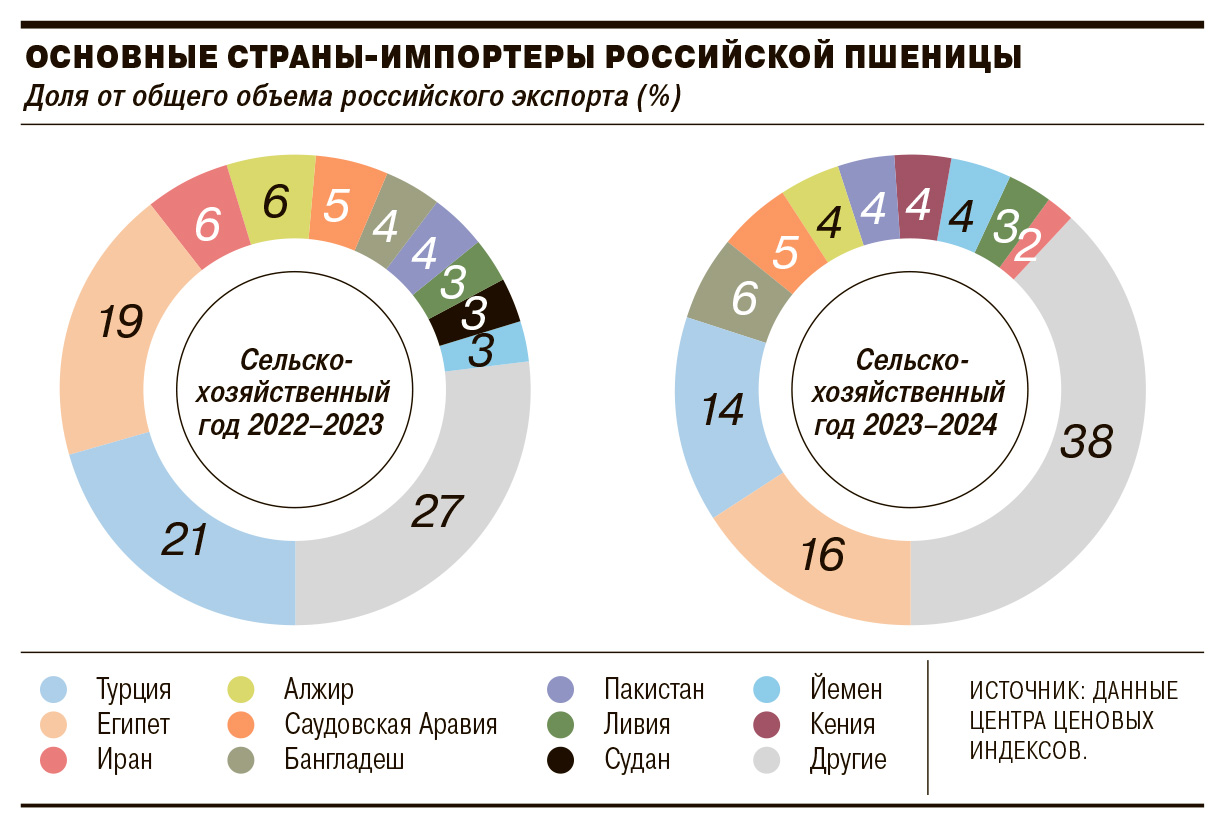

Доля Турции и Египта, основных стран экспорта российской пшеницы, в структуре поставок в сельскохозяйственном сезоне 2023–2024 годов (завершился в начале июля) составила 30%, сократившись на 10 процентных пунктов год к году, следует из данных Центра ценовых индексов (ЦЦИ). В новом сезоне тренд укрепляется.

Как следует из данных «Русагротранса», в июле—августе доля Турции и Египта в структуре зарубежных поставок составила 22% против 27% годом ранее.

Доля Бангладеш в структуре экспорта в минувшем сезоне, по данным ЦЦИ, выросла с 4% до 6%, Кении — с 2,7% до 4%, Индонезии — с 0,4% до 3,3%. Старший аналитик ЦЦИ Екатерина Захарова говорит о диверсификации экспорта, прогнозируя, что основными направлениями на текущий сезон станут страны Северной Африки, Ближнего Востока, также перспективны рынки Юго-Восточной и Южной Азии. За первые два месяца сезона, по ее словам, поставки год к году уже выросли в Марокко, Тунис, Анголу и ОАЭ.

Данные «Русагротранса» свидетельствуют об увеличении за июль—август 2024 года экспорта во Вьетнам на 24,2% год к году, до 246 тыс. тонн. Поставки в Нигерию за июль—середину сентября составили 435 тыс., в то время как за весь прошлый сельскохозяйственный сезон было отгружено 564 тыс. тонн.

Развитие новых рынков происходит в условиях снижения экспорта. Совокупные поставки пшеницы за рубеж в июле—сентябре составили 14,25 млн тонн, сократившись на 2% год к году, говорит директор «Совэкона» Андрей Сизов. Он прогнозирует, что за весь начавшийся сельскохозяйственный сезон снижение составит 8,9%, до 48,1 млн тонн. Это, по мнению эксперта, связано с ухудшением конъюнктуры для экспортеров: из-за высоких цен на внутреннем рынке и низких на внешнем снижается маржинальность. Это накладывается на сокращение урожая, растущую конкуренцию Румынии и Болгарии и мораторий Турции на импорт зерна до 15 октября 2024 года, добавляет Андрей Сизов.

Диверсификация поставок, по наблюдениям ЦЦИ, способствует развитию новых портов для экспорта зерна.

Терминалы Балтийского бассейна с учетом политической напряженности становятся более конкурентоспособными относительно Азово-Черноморского бассейна для всех направлений, кроме Турции и Египта, объясняет Екатерина Захарова. Согласно «Морцентр-ТЭК», в январе—августе 2024 года перевалка зерна в Азово-Черноморском бассейне выросла на 2,8% год к году, до 45,3 млн тонн. Динамика в Балтийском бассейне составила 31,6% год к году, до 2,1 млн тонн, в Каспийском — 27,2%, до 2,2 млн тонн. У Балтики есть преимущество из-за наименьшей загруженности, говорят аналитики. Погрузка зерна на железной дороге, согласно РЖД, в январе—августе была на уровне прошлого года — 20,3 млн тонн.

Дополнительным фактором в ЦЦИ называют открытие осенью прошлого года зернового терминала в Высоцке Ленинградской области. Это глубоководный порт, способный принимать вместительные суда для дальних маршрутов. Гендиректор агрохолдинга «Степь» Андрей Недужко отмечает, что через Балтийский бассейн идут поставки зерна, выращенного в центральных и западносибирских регионах. В агроторговой компании AGS говорят также о росте активности экспорта из Владивостока через Восточное море. В Красном море ситуация из-за атак хуситов остается напряженной, напоминают там.

Увеличение доли поставок в дальние страны сказывается на росте расходов на логистику. Если стоимость отправки в Турцию и Египет составляет 7% от стоимости зерна, то в Бангладеш — 22%. Андрей Сизов уточняет, что средняя стоимость фрахта пшеницы из Новороссийска в Египет составляет $20 за тонну, в Бангладеш — $50.

Телеграм-канал: https://t.me/zolnews

Телеграм-канал: https://t.me/zolnews