Сомнительные пошлины. К чему могут привести возможные ограничения на ввоз российской сельхозпродукции в ЕС

Еще зимой Еврокомиссия задумалась о повышении импортных пошлин на поставки из России зерна, масличных и их переработки. Главные цели, которые преследуют западные чиновники, — защитить фермеров Евросоюза и препятствовать получению доходов для спецоперации. Впрочем, сам рынок ЕС защищать его от российской продукции АПК не просил. И для некоторых сегментов европейского бизнеса возможное сокращение объемов ввоза товаров из России будет иметь скорее негативные последствия

В двадцатых числах марта Еврокомиссия предложила повысить импортные пошлины на зерно, масличные культуры и продукты их переработки из России и Беларуси. Предполагалось, что тарифы будут достаточно высокими, чтобы предотвратить ввоз этой продукции в ЕС, но в то же время не повлияют на экспорт в третьи страны, говорилось на официальном сайте Европейского союза. В зависимости от конкретного товара они увеличатся либо до €95 за тонну, либо до ставки в размере 50%. Кроме того, Россия и Беларусь больше не будут иметь доступа ни к одной из квот ЕС на зерно, предусмотренных ВТО.

Мера преследует нескольких целей, объясняют западные чиновники. Во-первых, предотвратить дестабилизацию рынка ЕС, если в будущем на него будет перенаправлено российское зерно в больших масштабах. Во-вторых, препятствовать вывозу зерна из новых регионов России. В-третьих, не позволить использовать доходы от экспорта в ЕС для финансирования СВО. «Мы предлагаем повысить пошлины на российский импорт, чтобы устранить растущий риск для наших рынков и наших фермеров, — прокомментировала президент Еврокомиссии Урсула фон дер Ляйен. — И мы придерживаемся своих обязательств по обеспечению глобальной продовольственной безопасности, особенно для развивающихся стран».

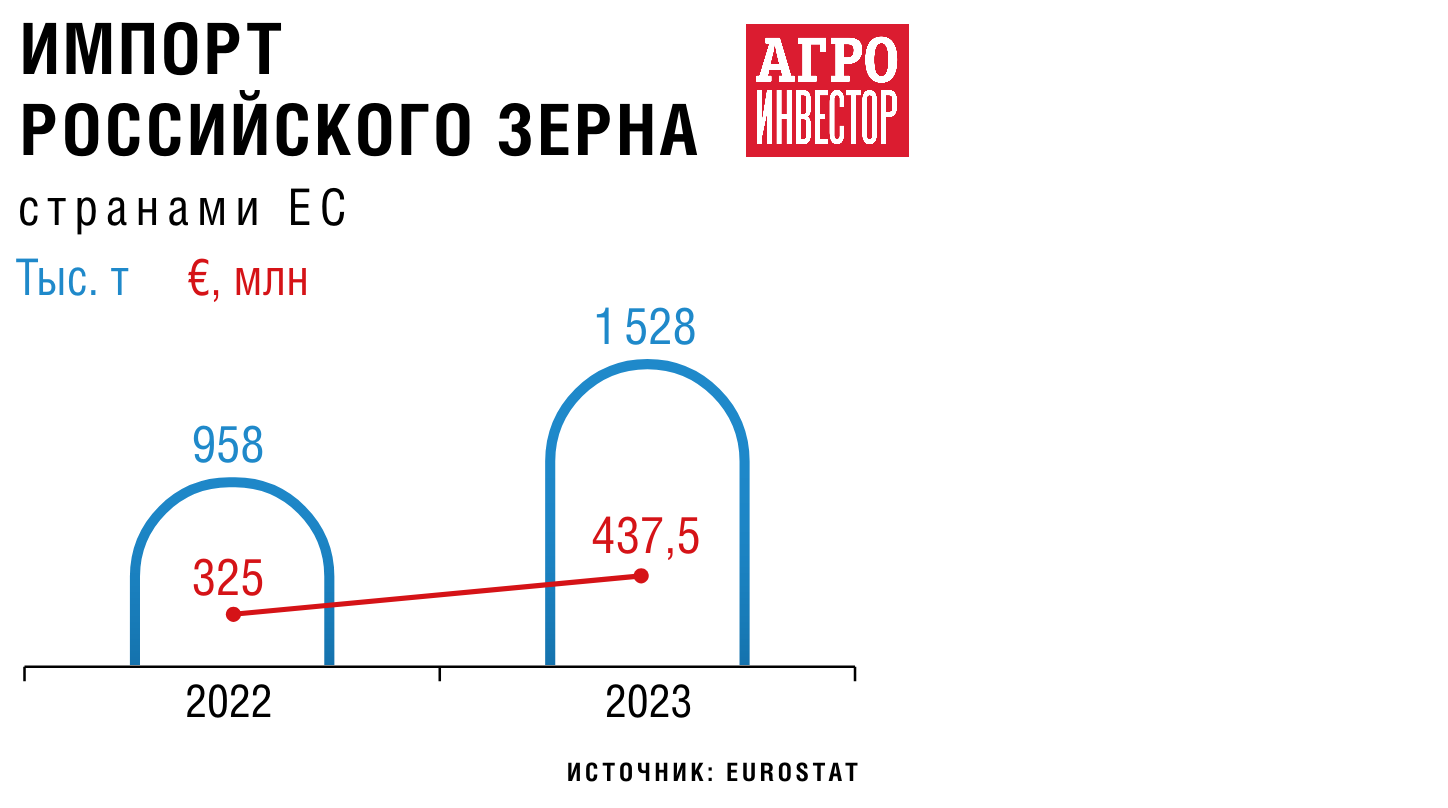

По словам исполнительного заместителя председателя Еврокомиссии Валдиса Домбровскиса, отвечающего за торговлю, данное предложение является необходимым и своевременным шагом. Ввоз зерна и зерновых продуктов из России и Беларуси на рынок ЕС до сих пор облагался низкими тарифами или вообще не облагался пошлинами, а в 2023 году объем поставок из этих стран значительно увеличился, напоминал он. Предлагаемое резкое повышение тарифов сделает импорт этой продукции невыгодным, подчеркивал чиновник.

В сообщении ЕК отмечалось, что «предложение рассматривается Советом ЕС, и после его принятия повышенные тарифы будут введены немедленно». Предполагалось, что это произойдет в ближайшие дни. Правда, на момент подготовки статьи пошлины все еще не были одобрены. Еврокомиссия на запрос «Агроинвестора» не ответила.

Пока не договорились

Об ограничениях импорта сельхозпродукции из России заговорили еще в конце зимы — на встрече министров сельского хозяйства стран — членов ЕС 26 февраля (встречи проводятся раз в полгода), напоминает старший научный сотрудник Центра европейских исследований Института мировой экономики и международных отношений (ИМЭМО РАН) Владимир Оленченко. Инициировали обсуждение такие страны Евросоюза, как Литва, Латвия, Эстония, Польша и Чехия. Перед этим прибалтийские республики рассматривали данную меру совместно с профильными структурами Украины и пришли к выводу, что санкции на российские товары могут ослабить позиции России в СВО. В свою очередь, Польша таким образом намеревалась отвлечь внимание своих фермеров от импорта зерновых с Украины. А Чехия выражала неудовольствие тем, что производимое ею зерно не находит спроса в ЕС.

Впрочем, на встрече министров единого мнения по данному вопросу достигнуто не было. Тема была переадресована саммиту Евросоюза, который состоялся 21 и 22 марта в Брюсселе при председательстве Бельгии. Но и там никакого решения не приняли, знает Оленченко. «По регламенту Евросоюза председательство в ЕС по очередности исполняют страны-члены в течение шести месяцев. Страна председателя объявляет повестку на ближайшие полгода и организует проведение профильных встреч министров и саммита, — рассказывает эксперт. — С 1 июля председательство в Евросоюзе примет на себя Венгрия, которая занимает сбалансированную позицию в отношении России, и пока повестку своего председательства эта страна не обнародовала. У действующего же председательства ЕС — Бельгии — тема ограничений на российский импорт агропродукции из России тоже сейчас не значится».

Что касается февральского обращения пятерки стран, то, по мнению Оленченко, оно не соответствовало фактическому состоянию. Ведь основными позициями российского вывоза в ЕС являются не только зерно, но и в заметной степени жмых и кормовые компоненты, масла, напитки. Кроме того, основными получателями, например, российской пшеницы (твердых сортов) выступают не инициаторы возможных ограничений, а Испания и Италия, жмыха и кормовых компонентов — Нидерланды. «Ввоз осуществляется по запросам европейских получателей, при этом российский импорт сельхозпродукции в ЕС находится на уровне 6% общего объема закупок сельхозпродукции Евросоюзом, а главными поставщиками все-таки являются Украина, Бразилия и Канада», — обращает внимание эксперт.

Экспорт российского зерна в страны Европейского союза вырос с 960 тыс. т в 2022 году до 1,5 млн т в 2023-м, подсчитала Еврокомиссия. Всего же в Россию из ЕС за прошлый год, по оценке представителей ЕК, было поставлено 4,2 млн т зерновых, масличных культур и продуктов их переработки на сумму €1,3 млрд. Из Беларуси было ввезено еще около 610 тыс. т данной продукции стоимостью €246 млн. С учетом всех торговых партнеров, в 2023 году Евросоюз импортировал 37,2 млн т зерновых и 39,1 млн т масличных.

Политическое решение

Еврокомиссия рассчитывает, что повышение пошлин позволит сократить ввоз зерна и масличных из России и Беларуси почти на 5 млн т в год. Этот дефицит предложения будет частично восполнен за счет собственного производства Евросоюза и, следовательно, принесет пользу местным аграриям, которые смогут продавать свою продукцию на внутреннем рынке, говорится на официальном сайте Евросоюза. Кроме того, ожидается, что дефицит будет частично восполнен за счет импорта из третьих стран, которые традиционно снабжают рынок ЕС, таких как США, Бразилия, Украина, Сербия или Аргентина.

Установление пошлины размером €95 на тонну импортируемой из России пшеницы и повышение на 50% тарифа на ввоз других видов сельхозпродукции лишило бы экспорт этих российских товаров коммерческого смысла, отмечает Владимир Оленченко. Однако для нашей страны на долю поставок в ЕС приходится лишь 3% общего экспорта данных товаров, поэтому возможные ограничения в случае их введения не будут критичны. Более того, с 1 декабря 2023 по 1 мая 2024 года в самой России уже действует запрет на вывоз твердых сортов пшеницы (которые составляют заметную часть поставок этой зерновой культуры в европейские страны), напоминает он.

Европейский рынок тоже видит в возможном решении ЕК ряд рисков. Так, Financial Times приводила мнение своих источников, которые полагали, что введение пошлины приведет к росту цен на зерно как минимум на 50% и может «уничтожить спрос».

На реальную торговлю зерном и цены ограничения не окажут почти никакого влияния, комментировал в своих соцсетях директор аналитического центра «СовЭкон» Андрей Сизов. В то же время он называл решение Еврокомиссии «политическим, в первую очередь вызванным, вероятно, желанием утихомирить европейских фермеров». С прошлого года сельхозпроизводители Евросоюза устраивают регулярные забастовки, протестуя против новой политики ЕС, навязывающей им суровые условия работы в рамках «зеленой» повестки дня. Вводимые экологические сборы и ограничения ударят по карману аграриев и, как ожидается, приведут к закрытию тысяч мелких ферм. «Не удивлюсь, если эффект будет обратным, поскольку вопрос российских поставок не стоял на повестке дня, в отличие от поставок из Украины или соглашения о свободной торговле с Южной Америкой», — писал Сизов.

В целом инициирование ограничений на российский импорт сельхозтоваров в ЕС носит политический характер, соглашается Владимир Оленченко. Их введение отрицательно скажется на европейских странах — импортерах российской продукции, уверен он.

Несмотря на то что обсуждаемый размер пошлины является запретительным, это решение, вероятно, не окажет существенного влияния ни на внутренние европейские цены, ни на цены российского экспорта, полагает научный сотрудник Центра агропродовольственной политики Института прикладных экономических исследований (ИПЭИ РАНХиГС) Денис Терновский. «С одной стороны, объемы импорта российского зерна и масличных невелики относительно европейского рынка, с другой — это продукты с очень конкурентным рынком, слабо привязанным к конкретным логистическим маршрутам», — поясняет он. По мнению эксперта, выпадающие объемы могут быть достаточно легко перенаправлены на другие рынки. Большей проблемой для экспортеров он называет не запрет экспорта в ЕС, а сложившийся низкий уровень мировых цен на эти товары.

Согласно подсчетам аналитического центра «Русагротранса», объем сельхозпродукции, вывезенной из России в ЕС в 2023 году, составил почти 4,9 млн т. При этом на зерновые пришлось порядка 1,4 млн т. «В основном это мягкая и твердая пшеница, рожь, кукуруза и ячмень, которые поставлялись в страны Южной Европы (Италия, Испания, Греция), а также Бельгию и Германию», — говорится в сообщении центра.

По словам председателя правления Союза экспортеров зерна Эдуарда Зернина, которые приводятся в Telegram-канале союза, российский вывоз зерновой продукции не пострадает от возможного введения Евросоюзом пошлин на зерно из России и Беларуси. В то же время ограничения могут негативно сказаться на европейских переработчиках, особенно на рынках Италии и Испании. Для российского же экспорта сельхозкультур Евросоюз скорее является конкурентом, чем целевым рынком.

Главный принцип — не навредить?

Если говорить о зерне, то серьезных последствий возможная пошлина не создаст, подтверждает гендиректор Института конъюнктуры аграрного рынка (ИКАР) Дмитрий Рылько. «За исключением, пожалуй, экспорта твердой пшеницы в Италию (когда он будет вновь разрешен. — Прим. ред.), — акцентирует внимание он. — Однако этот поток можно попробовать перенаправить в Северную Африку». А вот с продукцией масличного сектора ситуация серьезнее. Сложнее всего придется сектору масличного льна, а также шрота, прежде всего рапсового и подсолнечного, утверждает эксперт. И главным образом ограничения могут серьезно сказаться на самих странах ЕС, так как российская продукция занимает значимое место в их импорте. В частности, экспорт рапсового шрота из России в Евросоюз в текущем сезоне уже превысил 300 тыс. т, подсолнечного — 350 тыс. т. «Будем надеяться, что меры по ограничению ввоза российской продукции вводиться не будут, или по ряду сенситивных позиций европейцы сделают исключения, в противном случае эти меры будут напоминать выстрел себе же в ногу», — говорит Рылько.

Заместить Россию по таким товарам, как масличный лен, подсолнечный шрот или жом, Европе будет крайне затруднительно, считают специалисты аналитического центра «Русагротранса». Данные Агентства ценовой отчетности (PRA) AgriCensus подтверждают: Россия является вторым по величине поставщиком подсолнечного шрота в ЕС в сезоне 2023/24 после Украины, а доля России в общем объеме поставок данной позиции в Евросоюз колеблется в пределах 21,5-38%. Активно закупается и российский рапсовый шрот. Как сообщал центр данных Tridge со ссылкой на доктора Хайнца-В. Струбенхоффа, с июля 2023 по февраль 2024 года Европейский союз импортировал из России 576,1 тыс. т этого продукта, что составляет 40,3% общего объема ввоза. Подсолнечный и рапсовый шрот закупают в первую очередь Германия, Дания и Франция, говорится в сообщении «Русагротранса».

По некоторым позициям введение пошлин на импорт российской продукции масложирового рынка навредит больше самому рынку ЕС, комментирует исполнительный директор Масложирового союза России (МЖСР) Михаил Мальцев. Например, страны Евросоюза ввозят ежегодно более 850 тыс. т масличного льна, более половины этого объема в 2023 году было поставлено из России. «А наша страна занимает первое место по производству этой агрокультуры, — напоминает он. — Заместить нашу продукцию очень сложно».

Относительно экспорта растительных масел ограничительные меры со стороны Евросоюза не окажут никакого влияния, так как туда наша страна отправляет минимальные объемы: в прошлом году чуть более 150 тыс. т, напоминает эксперт. Основной вывоз этой отечественной продукции преимущественно идет в дружественные страны. Главными покупателями здесь являются Индия, Китай, Египет, Турция, Алжир и другие.

На рынок ЕС ориентируются лишь 3% экспортеров

В начале 2024 года INFOLine совместно с WorldFood Connect провели опрос среди более чем 400 производителей продуктов питания. Выяснилось, что 47% экспортируют свою продукцию за пределы России. В ближайшие три-пять лет 54% отпрошенных компаний планируют выйти на рынки стран Таможенного союза, 26% — на рынки Центральной Азии и Кавказа, 21% — на Китай. 33% не планируют искать рынки сбыта за пределами России. На долю Турции и ЕС пришлось лишь 3% ответов.

Что касается растительного шрота (подсолнечного, рапсового, а также соевого), то сейчас из России в Евросоюз отправляется почти треть от общего объема вывоза этой продукции. По данным МЖСР, в 2023 году в ЕС экспортировано в совокупности 1,35 млн т. Еще около 350 тыс. т шрота туда поставляет Беларусь. «Введение пошлин, если оно случится, потребует переориентации отгрузок данных объемов на другие рынки, что в некоторых случаях осуществить логистически и экономически будет крайне сложно или невозможно», — констатирует Мальцев.

Но и для стран ЕС такая мера в отношении шрота невыгодна, акцентирует внимание эксперт. Ведь в структуре общего объема импорта подсолнечного шрота доля российского составляет по итогам прошлого года более 23%, а по рапсовому доходит почти до 60%. Оперативно заменить поставщиков такого объема — весьма затруднительная задача, утверждает он.

Возможное введение пошлин на российскую сельхозпродукцию со стороны стран Евросоюза серьезного негативного влияния на развитие экспорта продукции масложировой отрасли не окажет, полагает аналитик информационно-аналитического агентства OleoScope Кирилл Лозовой. Однако переработчикам все же придется переориентироваться на другие рынки сбыта по определенным позициям. В частности, это касается масличного льна, а также подсолнечного и рапсового шрота, вторит он Мальцеву. По итогам первой половины сезона 2023/24 Россия отправила за рубеж свыше 700 тыс. т масличного льна, в том числе 288 тыс. т в ЕС, информирует эксперт. Отгрузки всех видов шрота за этот период достигли почти 2,1 млн т, из них 629 тыс. т вывезено в Евросоюз. Однако это меньше, чем в сентябре — феврале 2022/23 сельхозгода на 7,5%. Доля ЕС в структуре экспорта российского шрота за год также опустилась, причем довольно заметно — с 45 до 30%, сообщает Лозовой.

«Несмотря на то что пошлины еще не введены, участники российского рынка активно готовятся к введению этих ограничительных мер со стороны ЕС и прорабатывают возможности перестройки маршрутов отгрузок в другие регионы, — говорил аналитик в апреле. — Основной прицел, конечно, идет на Китай, но рассматриваются и иные направления — Беларусь, Турция, Узбекистан, Казахстан и прочие страны».

При этом ограничительные меры усложнят ситуацию больше для самого ЕС, соглашается Лозовой с Мальцевым. Ведь Россия до сих пор является ведущим поставщиком рапсового шрота в Европу, а по подсолнечному наша страна удерживает вторую позицию. «Если посмотреть на лен-кудряш, то крупнейшие экспортеры этой агрокультуры — Россия, Казахстан и Канада, которые по факту и формируют конъюнктуру рынка, однако странам Евросоюза стоит осознавать, что отказ от российского льна лишь усилит их зависимость от импортных поставок, — предупреждает эксперт. — И здесь уже всплывают ситуативные моменты: например, посевные площади под этой масличной культурой в Канаде на минимальных уровнях с середины прошлого века, в Казахстане последний урожай достаточно низкий, а остатки льна на мировом рынке в целом невелики».

Могут пострадать потребители

В ответ на возможное введение пошлин российские экспортеры могут найти новые рынки сбыта, включая развивающиеся страны, что приведет к изменению структуры экспорта и потенциально к увеличению доли России на этих рынках, считает директор практики по предоставлению услуг компаниям сектора АПК компании «Технологии Доверия» Антон Виноградов. «В большей степени скорее пострадают потребители в странах ЕС, чем российские экспортеры, так как замещать нашу продукцию им придется по более высокой цене, — обращает внимание он. — При этом урон все же будет нанесен отдельным европейским странам (которые и закупают нашу продукцию), а не Евросоюзу в целом».

Что касается российских экспортеров, то им будет проще, ведь доля ЕС в общем вывозе отечественной продукции АПК последние два года снижается, продолжает эксперт. Российские компании достаточно успешно работают и с новыми рынками сбыта. «Только в 2023 году товары из России стали уходить по 17 новым направлениям, экспорт в дружественные страны вырос почти на четверть, а их общая доля превысила 85%», — перечисляет Виноградов. При этом он уверен, что даже если в перспективе пошлины или запрет импорта коснется всей продукции агропрома, то это не нанесет существенного урона российским экспортерам.

А вот по мнению руководителя направления «Потребительский рынок» компании INFOLine Светланы Силениной, основной урон отечественным компаниям уже нанесен. Санкционное давление и геополитическая напряженность нарушили сложившиеся связи. «Кроме того, не стоит забывать, что мы уже 10 лет находимся под воздействием продовольственного эмбарго», — отмечает она. И хотя агропродовольственная продукция до сих пор еще не подпадала под санкции Европейского союза, доля данного региона в общероссийском экспорте постепенно снижается.

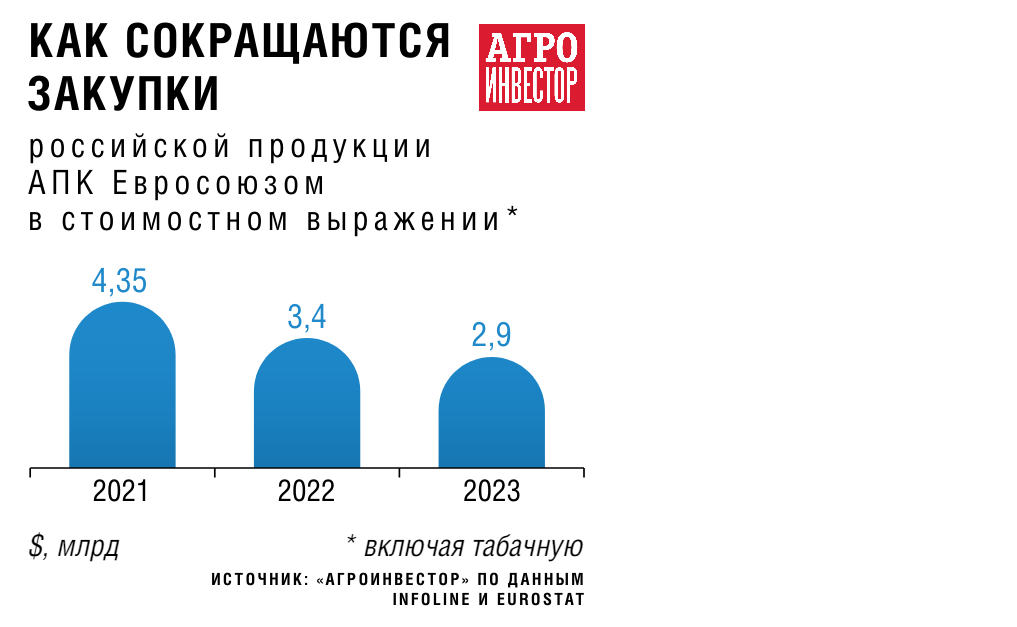

Так, в 2021 году до начала СВО на вывоз в ЕС продовольственных товаров и сырья для их производства приходилось 14% ($4,35 млрд) от всего агроэкспорта России в денежном выражении. При этом главными экспортируемыми туда товарами были рыба и морепродукты (36%), корма для сельхозживотных (20%), злаки (14%), растительные масла (8%) и семена масличных (6%). Но после начала спецоперации экспорт в страны Евросоюза подверся значительной перестройке. Причиной тому стали разрывы логистических и финансовых цепочек, геополитика и напряженность на рынках в целом. Таким образом, по итогам 2022 года, как оценивает INFOLine, доля ЕС в общем вывозе сократилась уже до 10%. Причем в большой мере и за счет ранее заключенных и оплаченных контактов. В денежном выражении экспорт снизился на 7%.

В прошлом году экспорт в Евросоюз продолжил снижаться, что закономерно в сложившейся ситуации, считает Силенина. По информации Евростата, из России в страны ЕС было завезено продуктов питания, напитков и табачных изделий почти на €2,3 млрд (около $2,5 млрд). В топ-5 стран — покупателей отечественной продукции в 2023 году входили Китай (15%), Турция (11%), Казахстан (7%), Египет (5%) и Южная Корея (3%), дополняет эксперт.

От возможных ограничений импорта со стороны России могут пострадать в основном небольшие компании-экспортеры, так как крупные не вывозят серьезные объемы в данном направлении, комментирует управляющий партнер, руководитель практики консалтинга и аналитики Kasatkin Consulting Дмитрий Касаткин. То же самое можно сказать и об импортерах российской продукции в ЕС: малые и средние участники рынка окажутся наиболее пострадавшей стороной, но в целом на торговом балансе мера не отразится.

В отсутствие дополнительных шоков в 2024 году можно было бы ожидать стагнации и плавного сокращения объемов российского аграрного экспорта в ЕС, считает Денис Терновский. Запретительные же пошлины на импорт зерна, зернобобовых, масличных и продуктов их переработки в случае их введения могут привести к потере до 60% объемов экспорта в европейском направлении, акцентирует внимание он. По мнению эксперта, теоретически ограничения возможны и по другим видам продукции АПК, поскольку в этом случае не работает сдерживающий механизм, выводящий российский аграрный сектор из-под прямого действия санкций, — пошлины ЕС не затрагивают глобальную продовольственную безопасность.

Введение повышенных пошлин вызовет рост цен в Европе и затруднит экспорт для России, уверен директор по стратегии ИК «Финам» Ярослав Кабаков. Это может усилить инфляцию в ЕС и заставить российских поставщиков искать новые рынки. Пошлины нанесут урон европейским потребителям из-за высоких цен на продовольствие и побудят отечественных производителей к переориентации экспорта. В случае же расширения пошлин на другие продукты АПК число проблем для российских экспортеров увеличится, особенно в зерновом сегменте. Перспектива ограничений на другие категории товаров увеличит вызовы для обеих сторон, влияя на стоимость для потребителей в ЕС и вынуждая Россию адаптироваться к изменениям рынка, заключает он.

Телеграм-канал: https://t.me/zolnews

Телеграм-канал: https://t.me/zolnews