Растущие на дне. Регионы увеличивают погрузку за счет зерна и нефтепродуктов

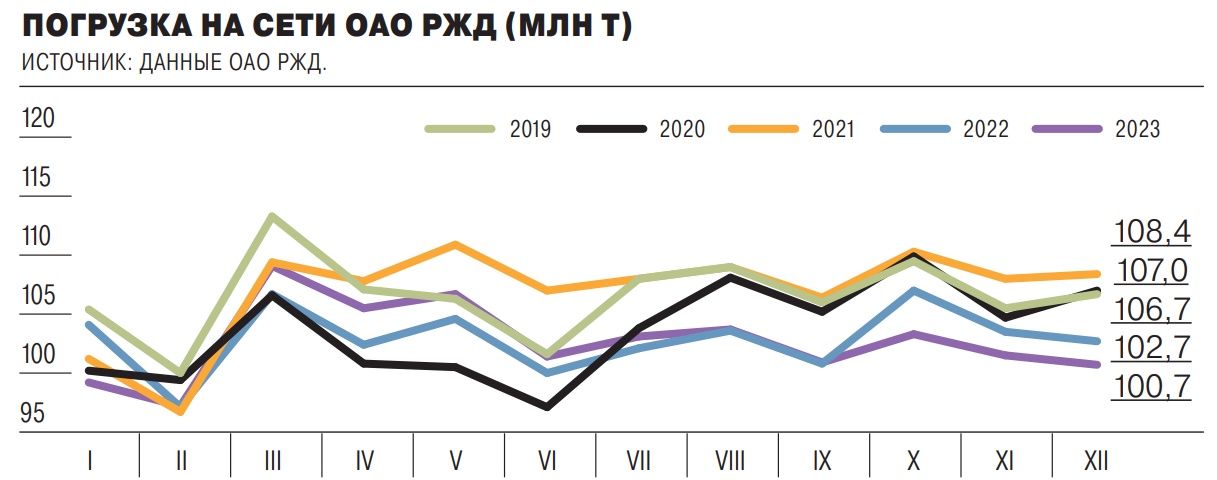

Погрузка на сети ОАО РЖД в 2023 году, вопреки ожиданиям монополии, не выросла на 0,8%, а упала на 0,2%. Критическим оказался четвертый квартал, ознаменовавшийся резким спадом погрузки основных грузов — угля и нефтепродуктов, не в последнюю очередь из-за эмбарго на экспорт последних. Падение погрузки угля сказалось на показателях основного грузообразующего региона ОАО РЖД — Кузбасса, отгрузки из которого сократились почти на 5%. При этом лидеры по росту погрузки среди регионов стали таковыми благодаря наращиванию объема поставок зерна и нефтепродуктов. Информационный центр операторов показывает, что некоторые региональные чемпионы погрузки, в том числе малоизвестные компании, сумели резко нарастить свои объемы, в том числе, например, за счет перенаправления потоков зерновых грузов на экспорт.

Плюс на минус

Погрузка в 2023 году, показывавшая стабильный, пусть и символический, рост в первом полугодии, в четвертом квартале пошла на спад, из которого так и не смогла выйти в декабре. После плохого января, где спад наблюдался по всем позициям, кроме зерна и строительных грузов, она выровнялась и до сентября включительно росла с максимумом 3% в апреле (с учетом низкой базы апреля 2022 года) и минимумом 0,1% в августе. Но уже в октябре ее спад составил 3,4%, продолжившись в ноябре и декабре с показателем 1,9%, что по итогам года дало сокращение погрузки относительно 2022 года на 0,2% (1232,3 млн тонн) и заметное отклонение от плана на 2023 год, предполагавшего рост на 0,8%, до 1243,8 млн тонн. В четвертом квартале месячная погрузка находилась на самом низком уровне за последние пять лет, не исключая и «ковидных» 2019–2020 годов.

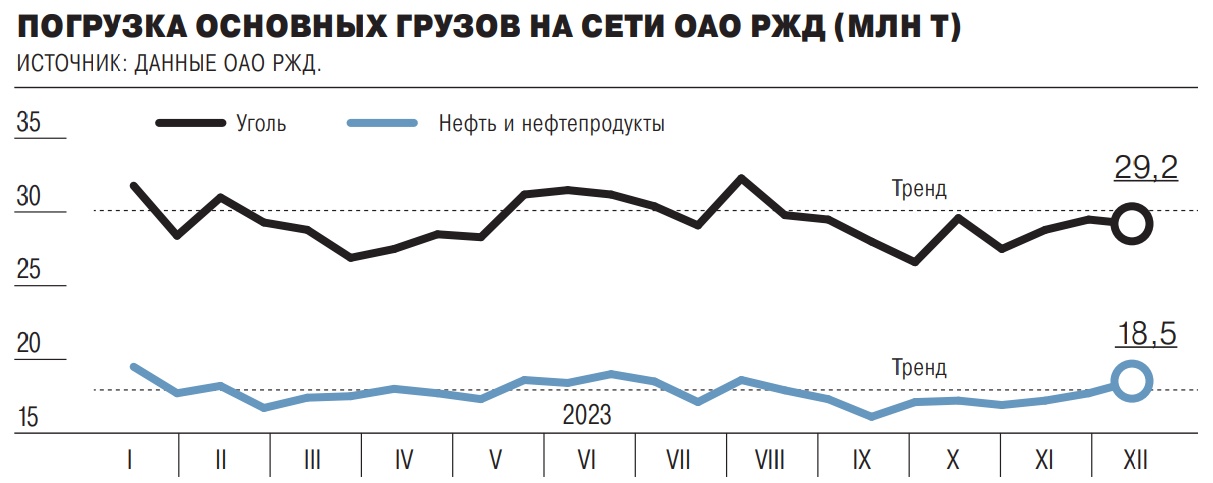

Кривая погрузки фактически коррелирует, только с меньшими колебаниями, с кривой погрузки угля — наиболее массового груза на сети. Уголь показывал яркий рост (порядка 4%) в марте, июне и августе и заметный спад в конце года — на 7,7% в октябре, 6,3% в ноябре и 6,4% в декабре. В целом по итогам года погрузка угля сократилась на 1,2%, до 350,3 млн тонн.

Более ощутимое снижение наблюдается в сегменте нефтеналивных грузов: их погрузка в 2023 году сократилась на 2,7%. При этом в некоторые месяцы спад был особенно глубоким — так, по итогам октября, когда в полном объеме действовало эмбарго на экспортные перевозки бензина и дизтоплива, погрузка нефти и нефтепродуктов сократилась на 7,5%.

Как и в 2022 году, выросли перевозки контейнеров — на 14,1%, до 7,4 млн TEU, или до 76 млн тонн. Основными контейнерными грузами стали химикаты (800 тыс. TEU), лесные грузы (597,2 тыс. TEU) и автомобили и комплектующие к ним (498,5 тыс. TEU) — последние показали рост в 2,2 раза, как и удобрения. Лидерами по динамике среди контейнерных грузов оказались зерно и продукты перемола (рост в 2,6 и 2,3 раза соответственно).

Перевозки зерна в целом оставались в плюсе весь год. По его итогам они выросли на 37,1% и в среднем показывали месячный рост почти 40% с пиком 77% в июне. Вместе с тем в 2024 году ОАО РЖД ожидает спада погрузки зерна в связи с прогнозируемым уменьшением его валового сбора: в целом он составит 2,8%, в экспортном сегменте — 7,3%, а на южном направлении экспорта — 12,3%.

В целом пока прогноз ОАО РЖД на 2024 год оптимистичен: он, согласно финплану и инвестпрограмме компании, предполагает достижение 1265,4 млн тонн, что на 2,7% выше уровня 2023 года. Кроме зерна рост погрузки ожидается практически во всех сегментах, даже в угнетенном в 2023 году сегменте перевозок лесных грузов (предусмотрен рост на 3,9%). Погрузка каменного угля, как ожидает монополия, увеличится в 2024 году на 2,2% в целом и на 3,9% в экспортном сообщении с особенно выраженным ростом на юге (на 8,5%) и востоке (на 4,5%). Во внутрироссийском сообщении заметного роста перевозок не ожидается. Нефтегрузы также должны пойти вверх — незначительно в целом (на 0,3%), но заметно в разрезе экспорта в восточном направлении (на 13,7%) при незначительном снижении экспорта на юг и сохранении внутренних перевозок практически на прежнем уровне. Погрузка черных металлов и руды, как ожидается, возрастет на 2,4% и 2,8% соответственно.

Прогнозируемый рост погрузки, однако, будет заметно уступать росту доходов ОАО РЖД от перевозки грузов. Они вырастут на 14,2%, до 2,48 трлн руб. Из 308,3 млрд руб. их прироста порядка 230 млрд руб. придется на индексацию тарифов. На этот год она составит 10,5%, в том числе 7,6% общей индексации, повышение надбавки на капремонт с 5% до 7% и введение надбавки на транспортную безопасность в размере 1%. В целом расходы на транспортную безопасность, по ожиданиям ОАО РЖД, должны вырасти на 13,4 млрд руб., до 75,6 млрд руб. Также третий год будет действовать отмена понижающих коэффициентов на перевозку угля, а именно 0,4 за дальность и 0,895 для перевозок энергетического угля на экспорт, введенная с 1 июня 2022 года.

Пока экспорт, на который в 2024 году возлагают надежды как на драйвер роста погрузки (он должен прибавить 4%), в отличие от самой погрузки, показывал рост, пусть и незначительный. Погрузка на экспорт в направлении морских портов в 2023 году приросла на 0,5%, до 334,7 млн тонн. При этом из основных направлений рост (на 3,5%) показало только северо-западное. Экспортные поставки на Дальний Восток снизились на 0,4%, до 113,8 млн тонн, на юг — на 2,5%, до 90 млн тонн. ОАО РЖД объясняет спад нестабильной работой морских терминалов в зимний период, а также масштабными стройками и ремонтами инфраструктуры.

Региональные лидеры

Среди регионов, сообщает ОАО РЖД, по погрузке в 2023 году традиционно и с большим отрывом лидировала Кемеровская область. Кузбасс по итогам года отгрузил 225 млн тонн грузов, но на фоне сокращения перевозок угля показал спад объемов относительно 2022 года на 4,8%. За ним, как и в прошлом году, следуют Свердловская область с 66,5 млн тонн (сокращение погрузки на 3,2%) и Красноярский край с 48,6 млн тонн (рост на 1,7%). Четвертое место разделили между собой Пермский край и Белгородская область с 44 млн тонн, на пятом — Иркутская область (42,4 млн тонн). Топ-5 грузоотправителей с прошлого года практически не поменялся, за исключением Пермского края, резко выдвинувшегося сразу на четвертое место, а ранее в число лидеров не входившего. И Белгородская, и Иркутская области продемонстрировали незначительный спад погрузки (на 1,1% и 1,4% соответственно).

Наибольший прирост погрузки среди субъектов пришелся на менее крупных грузоотправителей. Драйверами роста региональной погрузки в 2023 году стали два типа грузов: нефтепродукты и зерно. Это коренным образом отличается от 2022 года, когда прирост обеспечивался преимущественно ростом отгрузки строительных грузов, угля, прочих грузов и промсырья. Лидером по темпам роста перевозок среди регионов, сообщает ОАО РЖД, стала Республика Марий Эл, увеличившая объемы в 3,6 раза за счет 16-кратного роста отправки нефтяных грузов. На втором месте — Тамбовская область, нарастившая в 1,5 раза отправки зерна и в 1,7 раза — нефтепродуктов, за счет чего прирост погрузки в регионе достиг 47,4%. На 24,7% увеличила погрузку Орловская область за счет прироста поставок зерна более чем на треть; Чечня, в полтора раза нарастившая перевозки нефтепродуктов, показала рост погрузки на 25,6%. Замыкает пятерку регионов-лидеров Ивановская область с приростом погрузки на 23,1% за счет удвоения отправок зерна. В отличие от перечня лидеров по объемам погрузки, в топ-5 регионов по приросту погрузки не попал ни один из прошлогодних лидеров — их состав полностью сменился.

При этом Информационный центр операторов (создан в 2022 году, занимается отслеживанием ставок на предоставление подвижного состава) выявил на региональном уровне неожиданных чемпионов погрузки, которые заметно нарастили объемы в 2023 году. Наблюдение за ними позволило выявить ряд трендов.

Так, в зерновых грузах лидерство в долевом приросте принадлежит Ипатовскому комбинату хлебопродуктов (рост к уровню 2022 года — 715%, до 397,7 тыс. тонн), АО «Европа-Калининград» (рост к уровню 2022 года — 31%, до 451,72 тыс. тонн) и ООО «Трансагротэк» (рост на 207%, до 515,5 тыс. тонн) при невысоком общем весе этих грузоотправителей в общем объеме погрузки (0,7%, 1,4% и 1,6% соответственно). В массовом выражении первенство принадлежит таким грузоотправителям, как АО «Русагротранс» (рост на 137%, до 2,49 млн тонн), ТД «Зерно Заволжья» (на 42%, до 1,36 млн тонн), АО «Русский дом» (на 40%, до 984 тыс. тонн), ООО «Транс Сервис» (на 52%, до 734 тыс. тонн) и ООО «Петрохлеб-Кубань» (на 60%, до 638,7 тыс. тонн). При этом примечательно, что у некоторых отправителей хлебных грузов увеличение погрузки зерна произошло за счет роста экспорта. Так, ТД «Зерно Заволжья» сократил на 51% внутренние перевозки, но на 50% увеличил отправки на экспорт. ООО «Петрохлеб-Кубань» вообще сократило внутренние перевозки на 99%, более чем удвоив экспортные поставки. Похожая картина у ООО «Сентябрь», сократившего на 42% перевозки зерна внутри страны и нарастив их вдвое (до 476 тыс. тонн) в экспортном сообщении.

В области перевозки цемента первое место по долевому приросту заняло АО «Мальцовский портландцемент», на 48% (до 1,36 млн тонн) увеличившее свою погрузку и на 1,9 п. п. нарастившее долю рынка. Оно же лидирует и в массовом выражении (плюс 443 тыс. тонн). Далее следуют ЗАО «Осколцемент» и АО «Спасскцемент» с ростом отправок на 20% и 18% соответственно. При этом ряд участников потерял порядка 400 тыс. тонн погрузки в 2023 году: среди них ОАО НЦ, ООО «Горнозаводскцемент», ОАО «Верхнебаканский цементный завод».

Отправители лесных грузов, по итогам 2023 года снизившие погрузку на 14,2%, в основном теряли рынок пропорционально ее спаду. Лидер по объемному приросту ООО «ПКП Титан» нарастило погрузку на 4%, до 2,4 млн тонн. А ГК УЛК, обгонявшая его в 2022 году, наоборот, сократила погрузку почти на 500 тыс. тонн, до 2,1 млн тонн. В сфере перевозок металлолома резко укрепило свою позицию ОАО «Челябвтормет», увеличившее погрузку на 60%, до 251,8 тыс. тонн, в то время как ряд более крупных участников рынка сократил свою долю — например, «Северсталь» снизила объемы более чем в два раза: с 415,5 тыс. до 189,3 тыс. тонн.

ОАО РЖД возлагает надежды по приросту погрузки на более крупных грузоотправителей и грузополучателей. Так, рост погрузки минерально-строительных грузов в 2024 году должен быть обеспечен в том числе за счет восстановления объемов потребления калийной руды «Уралкалием» вслед за увеличением объема производства готовой продукции. Драйверами роста погрузки руд, по расчетам монополии, должны стать развитие Олекминского, Быстринского, Кимкано-Сунтарского ГОКов, месторождения Железный кряж и увеличение отгрузок руды «Металлоинвестом». Оправдаются ли эти надежды в 2024 году, покажет время.

Телеграм-канал: https://t.me/zolnews

Телеграм-канал: https://t.me/zolnews