Растениеводство теряет доходность. Рентабельность основных агрокультур может сократиться вполовину

Уходящий сезон, как и предыдущий 2015/16-й, станет для растениеводов одним из самых рентабельных за долгие годы. Новый сельхозгод, согласно прогнозам экспертов, пока не сулит высоких прибылей. Сами производители тоже настроены пессимистично: цены на большинство агрокультур будут как минимум на 10% ниже, а урожайность вряд ли повторит рекорды прошлого года. Впрочем, некоторые позиции продолжат давать стабильный доход, не исключен и рост маржи.

Ценовая ситуация по всем основным агрокультурам в сезоне-2017/18 будет умеренно-позитивной, если не случится погодных катаклизмов, считает начальник Центра экономического прогнозирования Газпромбанка Дарья Снитко. Уходящий сельхозгод ознаменовался обновлением минимумов мировых цен на пшеницу, сахар, кукурузу. Их переходящие запасы высоки, но основные страны-производители (за исключением США) не планируют сокращать объемы. Поэтому ждать резкого роста цен точно не стоит. «Хотя если вмешается погода в Европе, Австралии или Черноморском регионе, то сюрпризы на биржах не исключены», — добавляет эксперт.

Рекорды по марже пройдены

Сезон-2016/17 стал для компаний, специализирующихся на растениеводстве, одним из лучших за последние годы, говорит замдиректора «Сингенты» (один из лидеров рынков агрохимии и семян) в России и СНГ Андрей Рогов. Такой вывод был сделан на основе исследования, проведенного компанией совместно со Всероссийским центром изучения общественного мнения (ВЦИОМ) при участии Института конъюнктуры аграрного рынка (ИКАР). Второй, призванный стать ежегодным Индекс развития сельскохозяйственных компаний измеряет и сравнивает степени уверенности и оптимистичности аграриев, доступности финансовых ресурсов (кредитов) для них, а также дает понимание того, насколько широко применяются современные методы семеноводства, защиты растений, удобрения, хранения и транспортировки сельхозпродукции. Результаты опроса 100 ведущих хозяйств из 21 региона страны, проведенного в апреле, показали, что, несмотря на кризисные явления в экономике в целом, в аграрном секторе уже второй год подряд наблюдается положительная тенденция. По итогам опроса 38% респондентов назвали самым удачным за последние пять лет сезон-2016/17, при этом 28% посчитали таковым предыдущий сельхозгод.

Индекс показывает сохранение оптимистического настроя аграриев, соглашается гендиректор ИКАР Дмитрий Рылько. «В последние три сезона прибыль сельхозпроизводителей «оторвалась» от субсидий, которые они получают, в отличие от предыдущего многолетнего периода, когда по сути вся их рентабельность базировалась на поддержке государства, — отмечает он. — Без нее аграрии работали фактически в ноль». Ситуация обоснована макроэкономическими явлениями, которые имели место в сельском хозяйстве в это время: в первую очередь девальвацией (на 75%), во вторую — контрсанкциями (25%). Бум рентабельности характерен для всех основных производящих растениеводческую продукцию регионов, подчеркивает эксперт. Вместе с тем, по мнению Рылько, стоит обратить внимание и на первые признаки торможения, которые проявляются в снижении ожиданий компаний в части доходности (см. график) и невысокой доле тех, кто планирует увеличить посевы в 2017 году (всего 27% респондентов). Все это свидетельствует о том, что эффект от девальвации рубля и контрсанкций постепенно сходит на нет и нужно искать новые точки для поддержания роста, считает он.

По мнению гендиректора аналитической компании «ПроЗерно» Владимира Петриченко, в начале сезона-2017/18 практически по всем основным агрокультурам будет наблюдаться непростая ситуация с ценами: они будут ниже, чем годом ранее. Основная причина — большие переходящие запасы как зерновых, так и масличных при стагнирующем спросе. Свое влияние окажут и невысокие мировые цены, а также ожидание хороших урожаев. Поэтому в первой половине сельхозгода будет очень сложно говорить о высокой доходности растениеводов, думает эксперт. В середине зимы ситуация начнет улучшаться, агрокультуры станут дорожать. «Какой будет динамика и равномерность роста — говорить пока сложно, — добавляет он. — Но, безусловно, это будет интересный сезон с низким стартом и более-менее привлекательной по ценам второй половиной».

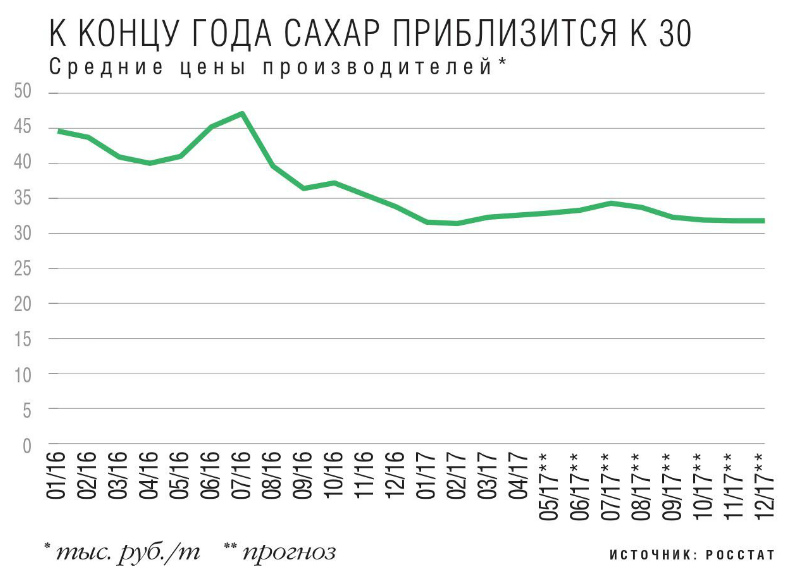

Многие аналитики ожидают волатильности цен на сырьевые агротовары в начале лета, ориентируясь на первые предположения о влиянии погодных явлений на урожай, напоминает Дарья Снитко. Не исключено, что после нескольких лет снижения цен спекулятивные позиции на биржах продолжат расти. «Игроки фьючерсного рынка ждут любого повода для увеличения торговли, поэтому каждая, даже незначительная с точки зрения влияния на баланс рынка новость может «расторговать рынок», как это было с сахаром в прошлом году, — говорит эксперт. — Вторым важным фактором станет регулирование агрорынков в Европе, которое постепенно ослабевает, в частности, отменяются квотирование объемов выпуска продукции, минимальные закупочные цены». Через это уже прошел молочный рынок, теперь очередь за производством сахарной свеклы. Отмена его квотирования в текущем сезоне приведет к увеличению предложения агрокультуры и сахара местного производства в ЕС, снижению импорта альянсом и, соответственно, уменьшению мировых цен. И, безусловно, российская сахарная промышленность отреагирует на этот фактор, считает Снитко.

На что ставят аграрии

По оценке Центра экономического прогнозирования Газпромбанка, в новом сезоне по-прежнему будет интересным производство сои и кукурузы, которые востребованы животноводством на внутреннем рынке. Среди нишевых агрокультур привлекателен нут, поскольку на мировом рынке все еще наблюдается его дефицит, а российские производители кормов уже начинают привыкать к этому ингредиенту. «Более долгосрочная история — выращивание хмеля в России, поскольку мировое пивоварение переживает крафтовую революцию, и многие страны начинают развивать это производство», — добавляет Дарья Снитко.

Гендиректор агрофирмы «Прогресс» (Краснодарский край) Александр Неженец на следующий сезон настроен пессимистично. «Все средства производства мы закупали, когда доллар стоил 65 руб., затраты выросли на 15%, а продавать нашу продукцию будем явно при менее благоприятном курсе, сейчас это уже 56−57 руб./$1, — пояснял руководитель в мае. — На этой разнице мы теряем значительную часть нашей условной прибыли (по расчетам, в целом по хозяйству она могла быть на уровне 25%), к тому же продолжается падение мировых цен, основные агрокультуры будут стоить как минимум процентов на 10% дешевле, чем в уходящем сезоне». Кроме того, в этом году из-за изменения схемы предоставления субсидий компания осталась без поддержки государства.

Основной агрокультурой, выращиваемой в агрофирме «Весна» (Нижегородская область, основана акционерами и топ-менеджерами «АФГ Националь» в 2016 году), является сахарная свекла, которая служит сырьем для собственного Сергачского сахарного завода. «В нашей полосе эта техническая агрокультура является одной из самых рентабельных, но требует значительных капиталовложений в технику и в подготовку почвы, — отмечает первый замгендиректора компании Роман Девицин. — Мы придерживаемся четырехпольного севооборота, то есть на одном и том же участке земли свекла сеется один раз за четыре года. В остальные три года там выращиваются другие агрокультуры. При этом выбираем такие, которые, кроме основной задачи по подготовке земли для последующего сева свеклы, также позволяют зарабатывать». Кроме зерновых (как яровых, так и озимых) в этом году в севооборот включены бобовые, в частности, горох. В условиях региона они обеспечивают более высокую рентабельность по сравнению с зерновыми. Кроме того, бобовые имеют значительный экспортный потенциал, отмечает Девицин.

Компания рассчитывает на уровни цен 2016 года. «Тогда была не очень хорошая конъюнктура рынка, мы исходим из умеренно пессимистичного прогноза», — говорит топ-менеджер. Хотя в целом рентабельность производства растениеводческой продукции в агрофирме в 2017-м должна увеличиться, надеется он. «Мы приобрели хозяйство, которое длительное время не финансировалось в необходимом объеме и, как следствие, имело низкие производственные и экономические показатели, — рассказывает он. — Интенсивные агрономические технологии и современная техника, которые мы применяем, позволяют повысить урожайность, снизить потери при сборе и повысить отдачу с возделываемой земли. Результаты работы в прошлом году это подтверждают».

Для «Сюкдена» сахарная свекла тоже является приоритетной агрокультурой. Производство сахара — ключевое направление деятельности холдинга. Однако так же, как «Весна», с учетом севооборота и роста агрорынка России в целом, компания развивает и другие направления: выращивает зерновые, масличные, томаты, перечисляет начальник службы аналитики «Сюкден» Марина Сидак. В сезоне-2016/17 урожай всех агрокультур, которые выращивают хозяйства холдинга, был рекордным. С одной стороны, это сформировало мощный экспортный потенциал, а с другой — оказало давление на цены. Доходность производства разнилась в зависимости от региона, но в целом была достаточно высокой, отмечает она. При этом наибольшая прибыль была получена на масличных (до проблем с Турцией), а наименьшая — по зерновым, особенно провальным оказался фуражный ячмень.

В новом сельхозгоду в связи с высокими переходящими запасами и пока что хорошими перспективами будущих урожаев цены должны значительно снизиться, что, безусловно, уменьшит доходность агрокультур, ожидает Сидак. «Сегодня не так уж много факторов, поддерживающих ценовую конъюнктуру. Прежде всего это растущий экспорт (преимущественно сахара), потребление и погодные риски, — говорит она. — А вот негативных факторов значительно больше: это высокие переходящие запасы, низкие мировые цены, сильная конкуренция с Украиной, обострение отношений с Турцией как основным рынком сбыта российского подсолнечного масла и зерна, нестабильная государственная политика властей Египта в сфере закупок продовольствия, волатильность нефтяного рынка».

Гендиректор липецкого «Агробизнеса» Александр Чил-Акопов традиционно ждет хорошей доходности на подсолнечнике. «Мы выращиваем высокоолеиновые сорта этой агрокультуры, что позволяет больше зарабатывать», — поясняет он. На втором месте по объему прибыли будет пивоваренный ячмень, рассчитывает руководитель: цены на него в уходящем сезоне выросли, и такие же высокие уровни предприятию уже подтвердили компании-покупатели в этом году. На третьем месте — сахарная свекла. «С точки зрения выручки с гектара она, конечно, лидирует, но вот рентабельность в этом сельхозгоду, скорее всего, будет замыкать топ-3, — считает Чил-Акопов. — Цены на сахар снизились, и мы не ожидаем высокого дохода».

В целом маржа растениеводов в новом сезоне будет ниже, чем в уходящем сельхозгоду, полагает Чил-Акопов. «Затраты постепенно растут вместе с инфляцией, доходы уменьшаются, — комментирует он. — Это, конечно, не критичное падение, в любом случае компании, которые занимаются растениеводством, будут прибыльными, но их рентабельность может снизиться и на 50%".

На рынке зерна — перепроизводство

Зерновые агрокультуры уже давно не входят в число самых прибыльных. Неплохо зарабатывать на них получается только у экспортно-ориентированных регионов. В сезоне-2017/18 рентабельность выращивания основных видов зерновых (пшеница, рожь, ячмень) продолжит снижаться. Как на отечественном, так и на международном рынке наблюдается перепроизводство продукции и увеличение запасов, что приводит к уменьшению цен реализации, говорит консультант практики АПК консалтинговой группы «НЭО Центр» Станислав Шленский. Уже в апреле 2017 года средние цены на фуражную пшеницу в России были на 24% ниже, чем годом ранее, на продовольственную рожь — на 21%, на фуражный ячмень — на 22%. Кроме того, на доходности негативно сказывается и продолжающееся увеличение стоимости удобрений, ГСМ и энергоресурсов. По мнению аналитика, для увеличения рентабельности целесообразно сокращать площади под зерновыми, засевая их более маржинальными агрокультурами, например бобовыми (соей).

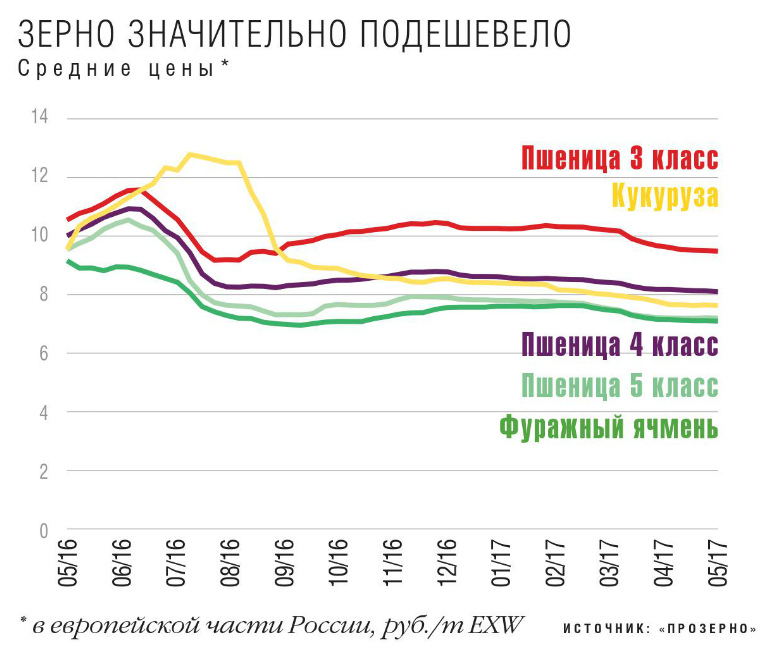

Уходящий сезон показал, насколько велики экспортная зависимость отечественной зерновой отрасли от мировой конъюнктуры и связанные с этим экономические риски, утверждает президент Национального союза зернопроизводителей (НСЗ) Павел Скурихин. «Высокий общемировой урожай зерна снизил уровень спроса и скорректировал ценовые параметры. А к экономическим факторам прибавились политические — ограничения по качеству со стороны Египта и принятые решения по пошлине на зерно со стороны турецких коллег», — перечисляет он. В результате средняя стоимость продовольственной пшеницы третьего класса в 2016/17 сельхозгоду не превышала 10,5 тыс. руб./т, а четвертого класса — 9,17 тыс. руб./т вместо 11,2 тыс./т и 10,6 тыс. руб./т годом ранее. Таким образом, с учетом роста себестоимости доходность ряда сельхозпредприятий, по оценке НСЗ, снизилась на 30%.

По мнению эксперта, для успешного функционирования зерновой отрасли необходим сбалансированный подход при составлении производственных планов. Только при сборе урожая с определенными количественными и качественными параметрами, который заведомо будет выгодно реализован, возможно развитие зернового сектора. Особое место должно быть уделено выращиванию зернобобовых, сои и кукурузы на зерно, вторит он остальным. Однако в текущем году структура посевов относительно прошлогодней практически не изменится. Из 48 млн га (+0,9 млн га по отношению к показателю прошлого года) более 60% отведено под пшеницу, незначительно вырастут посевы кукурузы. Поэтому если погода не принесет нежелательных сюрпризов, кардинальных изменений на рынке зерна не произойдет, прогнозирует эксперт. «Высокие переходящие остатки, снижение интервенционных цен и неблагоприятная мировая конъюнктура — все это создает предпосылки для слабых ценовых перспектив на новый сезон», — пессимистичен он.

Аналитик IFC Markets Дмитрий Лукашов, напротив, говорит о повышении мировых цен на зерно. Наиболее перспективными могут выглядеть пшеница и овес. По данным USDA и ряда международных организаций, мировое производство пшеницы в сезоне-2017/18 сократится на 2% по сравнению с 2016/17-м до 737,8 млн т. «Однако следует учесть, что мировой урожай пшеницы может оказаться сопоставимым с показателем 2015/16 сельхозгода, — обращает внимание он. — Во-первых, в то время (два года назад) зерно стоило на 20% дороже, чем сейчас, что само по себе является неплохим фактором роста цен. Во-вторых, население Земли продолжает увеличиваться». Согласно прогнозам, мировой спрос на пшеницу может оказаться на 3,2% больше, чем в сезоне-2015/16. Повышение цен на овес, по мнению Лукашова, может быть вызвано заметным сокращением его посевов в США и Канаде примерно на четверть в 2016/17-м при том, что на эти страны приходится около половины поставок на мировой рынок.

Пока экспортные цены на новый урожай пшеницы с поставкой в августе находятся на уровнях прошлого сезона — $174−175/т FOB, знает директор департамента стратегического маркетинга «Русагротранса» Игорь Павенский. Но курс рубля к доллару в середине мая был существенно ниже, чем в прошлом году — 57 руб./$1 против 64,9 руб./$1. Поэтому по доходности зерновых агрокультур изменение может быть только в худшую сторону, уверен он. Особенно учитывая оценки мировых агентств, которые прогнозируют мировые запасы пшеницы на высоких уровнях: USDA — 258,3 млн т на конец сезона-2017/18 против 255,2 млн т в 2016/17-м, IGC — 239 млн т и 240 млн т.

Зато по кукурузе иная ситуация: согласно прогнозу USDA, предполагается снижение запасов с 223,9 млн до 195,3 млн т за счет уменьшения урожая в ряде стран. В то же время вполне реально, что в России объемы производства агрокультуры и, в меньшей степени, экспорта возрастут. Поэтому ее доходность может сохраниться «на приемлемом уровне» текущего сезона, особенно с учетом несопоставимо более высокой урожайности, чем по пшенице. «Безусловно, погодные риски (засуха, дожди) в России и мире, а также курсовые колебания рубля в ближайшие два месяца могут очень сильно изменить ситуацию как с ценами, так и с доходностью», — не исключает Павенский.

Масличные поддерживает спрос

Российский рынок масличных и продуктов их переработки уже традиционно может показать рост за счет высокого спроса на экспорт и со стороны российских перерабатывающих предприятий и животноводческих комплексов. За период 2012—2016 годов посевы увеличились на 22% (с 10,1 до 12,3 млн га), при этом валовой сбор масличных за тот же период прибавил 44% благодаря повышению урожайности. Рост спроса отражается на их высокой маржинальности, добавляет старший консультант практики АПК «НЭО Центра» Роман Христофоров. Существенным фактором для хорошей доходности является также вступление России в ВТО, что приводит к сближению внутренних цен с мировыми за счет поэтапного уменьшения вывозных таможенных пошлин. В новом сезоне аналитик ожидает повышения внутренних цен на масличные и продукты их переработки, а также существенное увеличение потенциала экспорта.

По словам ведущего эксперта ИКАР Даниила Хотько, максимальная рентабельность в растениеводстве сложилась в сезоне-2015/16. В завершающемся сельхозгоду прибыль, в частности на масличных, хоть и снизилась, но все равно была на высоких уровнях: подсолнечник, соя и рапс остаются одними из самых рентабельных агрокультур. Больше с гектара могли давать только сахарная свекла и рис в ЮФО, в остальных регионах масличные, как правило, лидируют.

По оценке ИКАР, в сезоне-2016/17 В южных регионах России аграрии могли зарабатывать на подсолнечнике в среднем около 30−32 тыс. руб./га (40−42 тыс. руб./га в 2015/16-м). В центре страны прибыль с гектара была еще выше — 32−34 тыс. руб. (41−43 тыс. руб./га годом ранее). Основные причины падения доходности — снижение закупочных цен из-за рекордного урожая, влияние мировой конъюнктуры и курса валют.

По сое складывалась несколько иная ситуация. Аграрии на юге фиксировали близкую к прошлому сезону рентабельность — около 16−18 тыс. руб./га, тогда как в центре наблюдался значительный рост доходности — с 23−25 тыс. руб./га до 30−32 тыс. руб./га. «В центре маржа находится на более высоких уровнях, так как в текущем сезоне там отмечалось существенное увеличение урожайности, а вложения на гектар традиционно меньше, — поясняет Хотько. — Однако, как показывают цифры, соя все-таки не прибыльнее подсолнечника». Падение доходности наблюдалось в производстве рапса, цены его закупки также были ниже, чем в предыдущем сезоне, добавляет эксперт, не уточняя цифр.

Сезон-2017/18, скорее всего, ознаменуется ростом прибыли производителей масличных, соглашается эксперт с Христофоровым. Рентабельность будет, как и всегда, зависеть от двух составляющих: курса доллара и мировой цены на масло. Если рубль будет падать — масло и подсолнечник станут дороже. Что касается мировой цены на подсолнечное масло, то в будущем сезоне весьма вероятно, что она окажется выше, чем в уходящем, не исключает Даниил Хотько. «Возможно, посевы подсолнечника уменьшит Украина, что, несомненно, задаст повышательный тренд ценовой конъюнктуре в мире, — говорит он. — Кроме того, себестоимость, опять же за счет укреплявшегося в период закупок основных средств производства рубля, у аграриев если и выросла, то совсем незначительно».

По оценке ИКАР, посевы подсолнечника в России останутся примерно на прошлогоднем уровне — 7,5−7,6 млн га, а вот рекордного сбора, скорее всего, не будет, так как вряд ли удастся повторить те максимальные показатели по урожайности, которые наблюдались в 2016-м. По сое рост посевов очевиден: спрос на нее стабильно увеличивается, и аграрии продолжат наращивать производство. В этом году площади могут составить 2,3−2,35 млн га за счет увеличения в ЦФО и на Дальнем Востоке. Хотя сбор с гектара также прогнозируется меньше, обращает внимание эксперт. Имеются «весьма позитивные ожидания» и по рапсу. «Агрокультура и масло из нее в хорошем спросе на мировом рынке, а шрот и жмых в завершающемся сезоне активно потреблялись на внутреннем, — рассказывает Хотько. — Можно рассчитывать на расширение посевов на 7−8% (прежде всего в центральных регионах, где присутствуют недозагруженные мощности переработки) примерно до 1,05 млн га, а также на увеличение урожайности, прежде всего по озимому рапсу». Рапс в принципе высоко востребован в центре, добавляет эксперт, в первую очередь потому, что оттуда продукцию удобно поставлять в Европу.

По данным ИКАР, с начала 2017 года и до конца апреля подсолнечник на внутреннем рынке дешевел. К началу мая в среднем по России он стоил 17,3−17,5 тыс. руб./т с НДС на базисе СРТ-завод. Годом ранее в это время агрокультура стоила 23−23,5 тыс. руб./т. Однако в мае увеличилась мировая цена на масло, также есть потенциал роста курса доллара. «В результате мы увидели небольшое повышение до 18−18,5 тыс. руб./т в середине мая. Однако, учитывая нестабильность курса валют, а также возможное проседание цен на мировом рынке, однозначно утверждать о выходе на растущий тренд на российском рынке масличных пока не приходится», — говорил тогда Хотько.

По сое значительного провала цен в сезоне-2016/17 не произошло, несмотря на рекордные объемы. Спрос со стороны переработчиков растет, к тому же практически прекратился импорт соевого шрота, что тоже косвенно поддержало рынок, отмечает эксперт. В середине мая на юге соя стоила 28−28,5 тыс. руб./т на заводе с НДС, год назад фиксировались примерно те же уровни. Соя может сохранить свою доходность, соглашается с ним Александр Неженец. Однако он не исключает снижения показателей. Такие тенденции уже прослеживаются: если в начале сезона «Прогресс» реализовывал агрокультуру по 30 тыс. руб./т, то в мае — уже по 27 тыс. руб./т.

Свекла сдает позиции

Сахарная свекла по-прежнему дает одну из максимальных выручек с гектара. Но затраты на ее выращивание тоже одни из самых рекордных, акцентирует ведущий эксперт ИКАР Евгений Иванов. У него нет уверенности, что в новом сезоне агрокультура сохранит статус одной из самых доходных. Стоимость сахара упала до 30 руб./кг и менее, а с учетом дальнейшего расширения посевов, которое прогнозирует Минсельхоз (до 1175 тыс. га, что почти на 70 тыс. га больше, чем в прошлом году), и вновь ожидаемого рекорда производства сахара ситуация с ценами может развиваться негативно. «Если никакие природные катаклизмы не внесут свои коррективы, то нам реально выработать до 6,5 млн т, что просто обрушит рынок, — опасается эксперт. — В этом случае цена сахара может упасть и до 25 руб./кг, что обвалит закупочную цену сырья и, как следствие, — доходность свеклопроизводителей».

По мнению Иванова, 2017 год, вероятно, станет последним, когда площади под свеклой покажут прибавку. «С 2018-го по посевам агрокультуры будет минус, и еще неизвестно, насколько большой, — считает эксперт. — Продолжаются процессы концентрации свеклозон вокруг заводов, даже внутри вертикальных холдингов дальние поля не станут использоваться для выращивания агрокультуры: возить ее на большие расстояния становится все менее выгодно».

Поддержать рынок может экспорт сахара. Вопрос цены во многом будет зависеть от того, сможет ли Россия вывезти все излишки до начала августа. В первые четыре месяца года поставки за рубеж шли довольно активными темпами с постепенным нарастанием объемов. Апрель стал пиковым месяцем экспорта — 59 тыс. т. По прогнозу Союзроссахара, за весь сезон Россия может вывезти до 350 тыс. т сахара. С другой стороны, к лету увеличивается его внутреннее потребление. «Если это произойдет, то рынок сбалансируется, и цены к началу нового сельхозгода немного подрастут», — надеется Иванов.

Рентабельность выращивания сахарной свеклы может достигать 50% и более. При этом факторов, которые влияют на рентабельность, достаточно много. «В первую очередь это урожайность, которая зависит и от погоды, и от подготовленности почвы для возделывания именно этой агрокультуры, и от применяемых агротехнических приемов, и от обеспеченности техникой, — перечисляет Девицин. — Мы в этом году планируем выйти на рентабельность по свекле на уровне 35%, что связано со значительным расширением посевов (более чем вдвое) и вовлечением в севооборот новых земель, не использовавшихся ранее для ее производства и, как следствие, требующих более существенных затрат на подготовку». Также увеличение площадей требует и закупки новой техники, поскольку работа на устаревших машинах приводит к большим потерям при сборе и транспортировке урожая. Общий объем инвестиций по этому направлению в 2017 и в 2018 годах в агрофирме «Весна» составит более 1,1 млрд руб.

При высоком объеме выпуска сахара (а пока предпосылок к уменьшению объемов производства нет) на уровне более 6 млн т второй год подряд цены на него могут снизиться еще больше, считает Девицин. Александр Неженец соглашается: «Сахар уже подешевел с 40 руб./кг до 32 руб./кг, если такая ситуация сохранится, то и сырье вряд ли будет в хорошей цене». В «Сюкдене» тоже ожидают снижения закупочных цен на агрокультуру. Единственным весомым фактором поддержки отрасли может оказаться экспорт сахара. Однако, как показала практика, с ним тоже есть проблемы, говорит Марина Сидак. Это неразвитая портовая инфраструктура, достаточно малый опыт экспортеров, неустойчивая конкурентоспособность отечественного рынка, сильная конкуренция, сложности проникновения на новые рынки сбыта, а также качество. «В силу этих факторов доходность свекловодов в новом сезоне может снизиться, — признает она. — В то же время развитие агротехнологий, господдержка (льготное кредитование, субсидирование), модернизация перерабатывающих заводов, укрепление национальной валюты могут привести к снижению себестоимости, а значит, оказать положительное влияние на рентабельность».

Агроинвестор, июнь 2017

Телеграм-канал:

Телеграм-канал: